WTI原油 布 蘭 特 原油的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦托爾斯登.丹寧寫的 從鬱金香到比特幣的泡沫狂歡:大宗商品市場400年投機史 可以從中找到所需的評價。

另外網站石油之眼:洞察中国与世界经济新格局 - 第 117 頁 - Google 圖書結果也說明:原油 价格开始暴跌,该轮油价下跌的幅度之大很可能足以与 2008 年全球金融危机爆发后的油价下跌相“媲美”。 12 月 15 日 Brent 原油和 WTI 原油现货价格分别跌至 61 美元/ ...

國立臺北科技大學 管理學院管理博士班 陳育威、邱垂昱所指導 蕭慕俊的 探索預測布蘭特原油價格漲跌的新輔助指標 - 經由商品價格關係的實證結果 (2021),提出WTI原油 布 蘭 特 原油關鍵因素是什麼,來自於預測、商品價格、布蘭特原油、西德州中質(WTI)原油、兩路徑方法。

而第二篇論文國立政治大學 經營管理碩士學程(EMBA) 郭維裕所指導 陳鵬宇的 華航油價避險方法及管理之建議與應用 (2012),提出因為有 石油期貨市場、衍生性金融商品、油料避險、混沌理論、資訊不對稱的重點而找出了 WTI原油 布 蘭 特 原油的解答。

最後網站通縮?布蘭特原油盪1999年低,美國WTI跌破11美元則補充:ING商品策略部主管Warren Patterson表示,原油期貨價格呈現負值真的嚇壞投資人,大家開始擔心西德州中級(WTI)原油期貨6月合約、甚至是布蘭特原油市場 ...

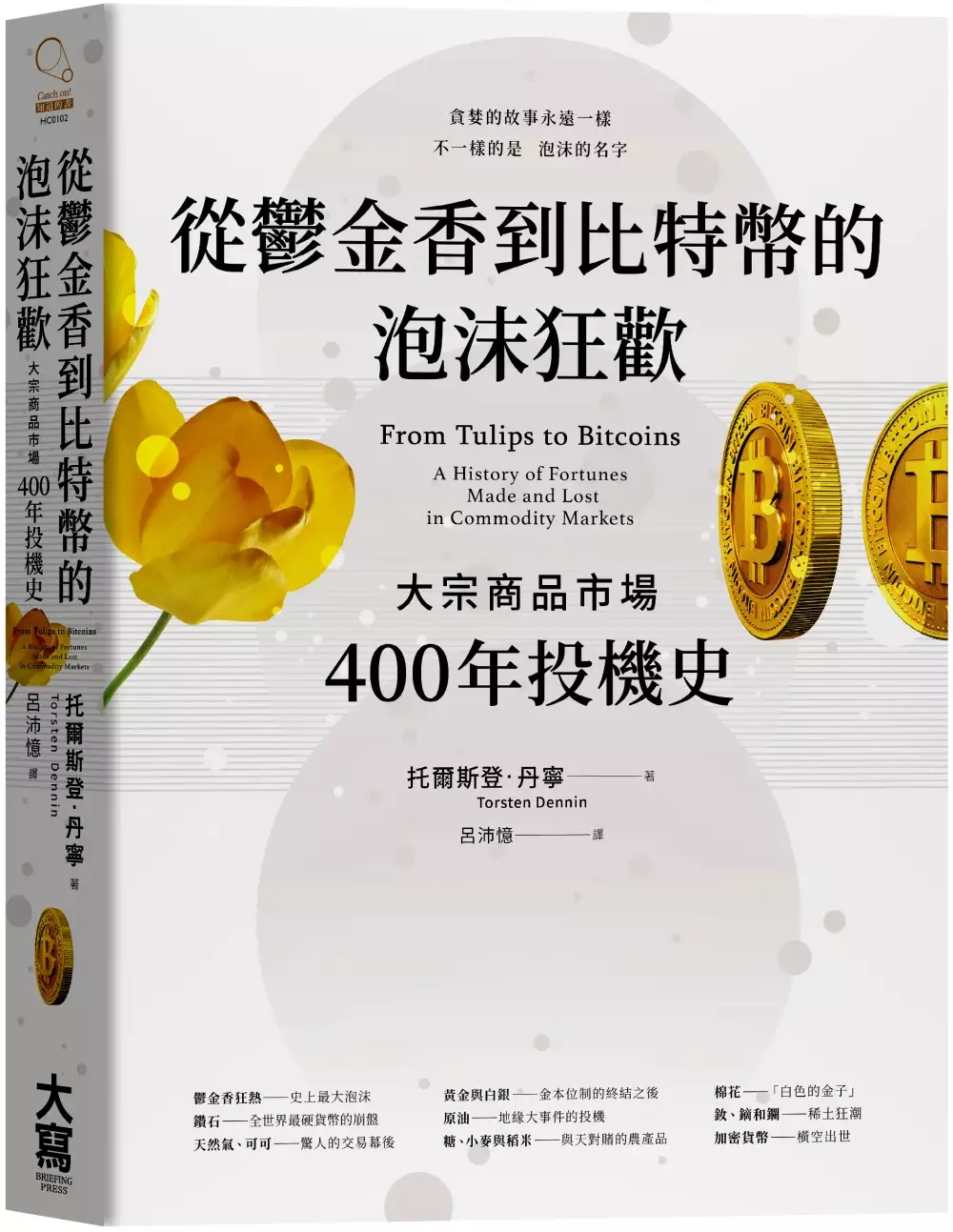

從鬱金香到比特幣的泡沫狂歡:大宗商品市場400年投機史

為了解決WTI原油 布 蘭 特 原油 的問題,作者托爾斯登.丹寧 這樣論述:

速讀橫跨四世紀的投機和商品期貨市場! 鉅虧與暴富的循環,比股票市場更古老的交易領域! 凡是能貨幣化的東西,就會有對賭漲跌的投機神話── 大通膨週期裡,人們必須溫習的一本金融史書。 收錄原油、貴金屬、農作物、加密貨幣的交易常識, 一窺商品炒家與大型機構交易員的預期與意料之外…… 從「荷蘭鬱金香狂熱」到今天的比特幣等重大財經市場商品的迷人觀察。本書涵蓋了如「白銀星期四」和亨特兄弟及許多投資機構的厄運;見證銅、黃金、稀土、能源金屬和比特幣,在一年內上百倍的漲跌幅。 商品市場的定價往往處於歷史與地緣等大趨勢的十字路口上,緊急的事件與人為的炒作往往使其高度偏離實際交易的價格。本

書通過研究和學習這個市場的災難及狂歡,了解一個比股票市場更為驚人的投機場域,也從中見證了政治、經濟與天候對重要資源世界的金融化效應。 本書特色 ★從17世紀的鬱金香瘋狂到今天的比特幣,本書涵蓋了商品市場(commodities market)歷史上最大型、最多錢、最有趣的時間。作者結合了真實市場事件以及知名商人的私人經歷,不論是獲得還是失去了一大財富,都在這本書中呈現給讀者。 ★從「銀色星期四」(1980年代美國白銀市場的重要事件)以及亨氏兄弟的操作、到大型機構交易員的慘烈厄運、剛果以及銅的市場、黃金、能源金屬到比特幣(從1000美元的價值一路升到2萬美元的價格),這一切都將在

本書中一一敘述。商品市場所投資的是大潮流,比如人口統計、氣候變化、電子化及數位化。所以商品市場作為投資未來,一定持續會是熱門的話題;而大好機會背後的大風險也是本書各個狂歡故事的背後教誨,在這個高度炒作的市場中,人類不斷地重複貪婪與破產的循環規律。儘管有這麼多的泡沫歷史──然而,總有新的商品成為投資新聞中的新寵,這慘烈的軌跡也是現代金融值得紀錄的瘋狂一頁。 ★了解龐大的大宗商品交易市場的交易規格及歷史,重要的交易標的物包括: 鬱金香狂熱──史上最大泡沫 鑽石──全世界最硬貨幣的崩盤 天然氣、可可──驚人的交易幕後 黃金與白銀──金本位制的終結之後 原油──地緣大事件的投

機 糖、小麥與稻米──與天對賭的農產品 棉花──「白色的金子」 釹、鏑和鑭──稀土狂潮 加密貨幣──橫空出世 好評推薦 如同犯罪小說一樣的洞察力,本書引導我們經歷大宗商品和加密貨幣市場的興衰。──法蘭克.梅爾,德國電視新聞n-tv記者 身為歷史學家,我很愛托爾斯登對於形塑大宗商品產業一些為人所知(還有較不知名)事件的洞察。我非常推薦本書給想要更瞭解大宗商品市場的人。──安德魯.瑟克,網站《礦與金錢》內容主管 對商品市場感興趣的私人和機構投資人,都可以透過本書獲得豐富的知識。托爾斯登.丹寧介紹歷史上出現的模式,值得仔細閱讀。──尤申.斯特傑,瑞士資源資本執行長

我很期待這本書!這些歷史事件很有趣,而且全都集中在本書中了,真是太好了!──湯瑪士.雷梅特,投資公司布洛索利德營運長暨創辦合夥人 不論是人為錯誤、戰爭或是天然災害,從石油、花朵、食品和金屬市場的經濟起落,本書帶領讀者經歷過去400年來的金融風暴。儘管波動劇烈,還是有人想要在危機最嚴重時把握機會。有些人成功,有些人當然會失敗。本書絕對是必讀佳作。──亞歷山大.亞庫布曲克,歐爾蘇金屬公司營運長暨探勘部主任 托爾斯登是商品市場真正的學生,他詳述長期以來市場的重大興衰,提醒了我們,所有人都仍在學習。──丹尼爾.布利茲,加拿大蒙特屢銀行資本市場公司董事經理暨地區主管 「興衰」一

詞通常是指帳面上的獲利與損失,但是托爾斯登的書破解這個迷思。他引導讀者經歷一段刺激的歷程,解釋興衰究竟是什麼,並指出興衰所呈現的機會。──葛瑞格.哈里斯,CIBC世界市場執行董事

WTI原油 布 蘭 特 原油進入發燒排行的影片

主持人:阮慕驊

主題:美股四巫日大考驗,會迎來大波動嗎?

節目時間:週一 4:00pm

本集播出日期:2020.09.14

#阮慕驊 #聽阮大哥的 #美股四巫日大考驗

-----

訂閱【豐富】YouTube頻道:https://www.youtube.com/c/豐富

按讚【豐富】FB:https://www.facebook.com/RicherChannel

探索預測布蘭特原油價格漲跌的新輔助指標 - 經由商品價格關係的實證結果

為了解決WTI原油 布 蘭 特 原油 的問題,作者蕭慕俊 這樣論述:

以自行衍生設計的多時段相關係數來檢視原油與78種全球性大宗商品價格關係後,選取了合乎條件的商品,再經由自行設計的兩路徑方法(Two-Paths Method)進行預測成功率的驗證與評估後,研究結果表明:「紐約港超低硫2號柴油現貨價格、紐約港2號取暖油現貨離岸價格等2種商品,可以作為布蘭特原油月度(均)價格漲跌預測的輔助指標。」基於簡單、實用的衡量方法來評估原油與商品價格關係,以創新的觀點與方法來預測布蘭特原油月度價格漲跌,研究結果顯示:「所提出的2種商品模型,即超低硫2號柴油、2號取暖油,可以至少提前三週預測布蘭特原油月度價格的漲跌,預測成功率分別高達81.46% 與81.33%。」另外,還

發現加州洛杉磯超低硫CARB柴油現貨價格商品的預測成功率可達83.56%,這三個商品模型應可為投資者和分析師提供了有用投資與避險的指標。研究還發現:「無論採用世界銀行(World Bank)或美國能源信息署(EIA)的數據作為標的數據來源,所預測的漲跌成功率都可以獲得不錯的成果。」兩者中,世界銀行的預測成功率皆高於EIA。另外,經由集體決策模式以不同門檻條件組合的過程中,以世界銀行為數據源,其預測成功率最高為95.38%,高於以EIA為數據源的最高成功率(92.68%)。本次研究的實證結果顯示:「不論採用集體決策模式或兩路徑方法(含單一路徑方法),所選定或引用的商品作為布蘭特原油月度價格漲跌的

預測指標,可以跨越不同型態的時期與突發事件影響。」研究採用的預測方法,無論是單一路徑、兩路徑或集體決策等方法,皆顯示出:「過去15年以來,全球油價的波動多數是由供需所決定。」另外,在COVID-19疫情期間,以兩路徑方法或集體決策模式所得到的高預測成功率的研究結果,可初步推論:「在COVID-19疫情期間,大多數的原油價格漲跌應是由市場供需所帶動地。」除此之外,在商品價格相關性的檢視分析過程中,發現布蘭特原油與大宗農產品存在弱到中等的價格關係。

華航油價避險方法及管理之建議與應用

為了解決WTI原油 布 蘭 特 原油 的問題,作者陳鵬宇 這樣論述:

二十一世紀的前十年,是個對美國華爾街信心崩解的關鍵時刻,這裡群聚了全世界最聰明的人,絞盡腦汁設計了「衍生性金融商品」(Derivative),透過虛擬貨物的交易,創造了企業、組織與個人的最大財富,而在「雷曼兄弟」(Lehman Brothers Holdings Inc)破產之後,大家開始省思此類金錢遊戲。雷曼兄弟破產前,國際油價開始上漲,原因是除了傳統的石油市場外,華爾街投資銀行也介入這塊市場。國際油價向來操縱在石油輸出國組織(OPEC, Organization of the Petroleum Exporting Countries)以及兩大石油期貨市場,分別是來自紐約期貨交易所(NY

MEX)的西德州原油(West Texas Intermediate,WTI)和倫敦交易所(IPE)的北海布蘭特原油(Brent oil)。過去的幾次石油危機,幾乎都與國際政治經濟環境有關,可能因為戰爭或經濟制裁,造成原油市場價格上漲,但是二十一世紀開始的石油上漲,卻有太多人為因素介入。華爾街的投資銀行介入市場後,打破了傳統原油市場的遊戲規則,他們利用大量的投資報告,經濟前景展望趨勢分析,以操作股票市場的方式,投入原油市場,使得原本受到供給量與國際政治環境影響的石油市場開始出現持續上揚走勢。國際航空事業受到這波石油市場價格上漲的影響,陸續出現經營危機。過去穩定每桶10-30美元油料成本,最多不

會佔航空公司營運成本的百分之三十,但是油價漲破每桶50美元後,油料成本突破了營運成本的百分之四十,航空公司開始調整營業策略,研擬成控(Cost Down)方案,調整營運策略,尋求節油方案。利用油料避險(Fuel hedging)是國際航空公司最主要控制成本的方式,初期航空公司利用避險控制成本還能獲利,但是隨著油價逐漸上漲,航空公司逐步調高避險部位(portion),當油價漲破100美元時,華爾街分析師開始利用各種報告分析國際油價將突破200美元,已經被油價侵蝕獲利的航空公司除了提高油料避險佔現貨價格的比例,也逐步提高避險價位至90美元。但是油價漲到歷史高點147美元時,國際油價反轉下跌,避險價

位在90-100美元的航空公司在贖回買權時,油價已經跌到了30美元,國際航空公司在2009年因為油料避險所造成的虧損,是過去十年來因為避險所盈利的數十倍。本論文除了利用統計學方法來分析國際油價走勢,同時也使用了混沌理論(Chaos theory)和資訊不對稱理論(information asymmetry)模型來分析華爾街因為人為因素介入,使得使用油料避險達到控制成本和固定成本的風險日益增加,未來在管理油料避險時,可以避免因為人為操作的道德危機所造成的經營危機。

想知道WTI原油 布 蘭 特 原油更多一定要看下面主題

WTI原油 布 蘭 特 原油的網路口碑排行榜

-

#1.布伦特原油是什么|历史价格走势|影响因素

伦敦洲际交易所和纽约商品交易所有他的期货交易,是市场油价的标杆。美国市场西德州轻质原油(WTI)价格与北海布伦特(Brent)原油的价格差仍然很大。 布伦 ... 於 www.gpcow.com -

#2.布倫特原油_百度百科

布 倫特原油,英文Brent oil,出產於北大西洋北海布倫特地區。倫敦洲際交易所和紐約商品交易所的期貨交易,是市場油價的標杆。美國市場西德州輕質原油(WTI)價格與北海 ... 於 baike.baidu.hk -

#3.石油之眼:洞察中国与世界经济新格局 - 第 117 頁 - Google 圖書結果

原油 价格开始暴跌,该轮油价下跌的幅度之大很可能足以与 2008 年全球金融危机爆发后的油价下跌相“媲美”。 12 月 15 日 Brent 原油和 WTI 原油现货价格分别跌至 61 美元/ ... 於 books.google.com.tw -

#4.通縮?布蘭特原油盪1999年低,美國WTI跌破11美元

ING商品策略部主管Warren Patterson表示,原油期貨價格呈現負值真的嚇壞投資人,大家開始擔心西德州中級(WTI)原油期貨6月合約、甚至是布蘭特原油市場 ... 於 today.line.me -

#5.「科普」兩種原油期貨的區別:布倫特(Brent)和美國WTI

文/漂流的亞特蘭蒂斯. 布倫特和WTI. 布倫特最早是指北海布倫特原油(Brent North Sea Crude),但是現在已經和其最初來源沒有太大的關係,僅僅是一個 ... 於 kknews.cc -

#6.在TradingView中顯示原油(WTI與BRENT)價格的即時圖表的 ...

佈蘭特原油(Brent Crude Oil),又譯布倫特原油。是在英國倫敦國際石油交易所(International Petroleum Exchange,IPE)交易。佈蘭特原油產自英國 ... 於 jyforex.com -

#7.[新聞] 布蘭特原油和WTI原油:繼續上漲還是下跌- 看板Stock

原文標題:布蘭特原油和WTI原油:繼續上漲還是下跌在即? (請勿刪減原文標題) 原文連結:https://reurl.cc/O0anxg (請善用縮網址工具) 發布時間:2021 ... 於 www.ptt.cc -

#8.布蘭特原油和WTI原油:繼續上漲還是下跌在即? - 股票板 | Dcard

對於布蘭特原油價格而言,短期初步上漲阻力在75.50,突破後可能升向76以及77等目標。而若回落,初步支持在74.70,下破後可能進一步走弱指向74甚至更低 ... 於 www.dcard.tw -

#9.布蘭特原油價突破每桶110美元國際能源署警告能源安全 - 聯合報

俄羅斯烏拉爾原油以創紀錄的折扣出售,仍未能吸引買家,凸顯買家在嚴厲制裁中的謹慎態度。 新加坡早盤,紐約商業交易所4月交割的西德州中級原油(WTI) ... 於 udn.com -

#11.WTI米德兰原油将纳入布伦特原油计价 - 中国石油新闻中心

中国石油网综合消息据世界石油网12月3日报道,负责制定布伦特原油关键价格的普氏能源公司欲将美国WTI米德兰原油纳入布伦特原油现货计价, ... 於 news.cnpc.com.cn -

#12.國際商品期貨發展現況

(Moscow Exchange)布蘭特原油期貨交易量分別較前年增加0.31 億口及0.16 億口, ... ICE 布蘭特(Brent)原油期貨最具代表性,其契約規模均為1,000 桶,2017 年日均交. 於 www.fsc.gov.tw -

#13.—原油貿易及油品衍生性商品交易

目前中油購入原油,. 經過煉解後製成汽柴油及燃料油等各式成品油,. 提供國內民生消費所需。 在新聞媒體上經常聽到西德州原油(WTI)、. 布蘭特原油(Brent)及杜拜 ... 於 www.taifex.com.tw -

#14.布伦特原油期货价格 - 国际石油网

国际石油网国际原油价格频道,主要提供国际原油期货价格、国际原油现货价格、国际原油库存、国际原油市场分析、国际原油收盘价格等原油市场价格走势信息。 於 oil.in-en.com -

#15.制裁俄國原油出口? 國際油價漲至130美元| 俄羅斯| 大紀元

據統計,標普500指數目前約較1月的歷史高峰下挫12.4%,道指約回挫11.1%。 所幸,週一西德州原油收盤價為119.4美元/桶,較盤中最高價回落約11美元。布蘭特 ... 於 www.epochtimes.com -

#16.【原油期貨懶人包】請問原油要交易布蘭特油期貨還是紐約輕 ...

由於西德州中級原油的現貨及期貨交易最具世界規模代表性,因此全球普遍以其價格的漲跌為油價觀察指標。 布蘭特原油(Brent crude)是指在歐洲北海生產以及在西歐提煉,是 ... 於 www.barits.com.tw -

#17.如何交易原油?| 原油價格走勢| 現貨美國原油(WTI)和布倫特 ...

一周5*23小時雙向交易現貨美國原油(WTI)和布倫特原油(BRENT),通過ThinkMarkets智匯零佣金交易原油。 於 www.thinkmarkets.com -

#18.石油價格走勢圖 - Daylilies

北海布倫特(Brent)原油的最近5年行情走勢圖數據來自ICE(英國倫敦洲際交易所)上市的布倫特原油合約,本站對使用該油價數據導致的結果概不承擔任何責任。 國際原油價格 ... 於 www.daylilies.me -

#19.【科普】五分钟看懂WTI原油、布油区别在哪里!

其中Brent和Forties位于英国外海,Ekofisk和Oseberg位于挪威外海。布伦特原油都是海上开采,难度大,成本高。 WTI原油是从美国的油田中提取的,主要在德 ... 於 zhuanlan.zhihu.com -

#20.布蘭特與西德州原油介紹 - 街口投信

布蘭特原油 (Brent):在歐洲北海生產後到西歐提煉,佔全球原油交易量約50%。愈來愈多對原油. 需求強勁的亞洲國家以布蘭特原油作參考指標,從沙烏地 ... 於 www.paradigm-fund.com -

#21.原油期貨(布蘭特原油、WTI原油)是什麼?3分鐘看懂原油期貨特性

原油 期貨就是以追蹤原油價格為標的的期貨合約,目前常見的原油期貨有布蘭特、WTI、東京與杜拜原油期貨。這篇文章主要分享這些原油期貨走勢、價格、 ... 於 earning.tw -

#22.(布蘭特原油、WTI原油)是什麼?3分鐘看懂原油... - 懶人經濟學

交易所,台灣期貨交易所,紐約商品交易所(NYMEX).... | 星星公主. 於 astrologysvcs.com -

#23.原油期貨是否與WTI 原油相同?

我們網站的原油期貨所指的正是WTI 原油。 ... 與北海布蘭特原油價格一樣,WTI 的價格通常會在新聞報導中作為參考價格使用。」. 於 www.investing-support.com -

#24.布蘭特原油西德州原油

石油II,國際三大原油:西德州、布蘭特、杜拜原油美国原油(wti原油)即是西得克萨斯中质油,是一种轻质低硫原油,其交割点位于美国俄克拉荷马州库欣地区 ... 於 spielstadel.de -

#25.西德州與布蘭特原油的期貨價格為何不同? - StockFeel 股感

為什麼2011 年WTI/Brent 原油價差如此巨大? 庫欣庫存與原油價格的關係. 未來WTI-Brent 價差的演變. 於 www.stockfeel.com.tw -

#26.旗艦級原油! 中東「穆爾班期貨」抗衡布蘭特.WTI - Tvbs新聞

講到國際原油期貨,指的就是布蘭特原油和WTI西德州原油,現在要加入一枚生力軍!阿拉伯聯合大公國阿布達比推出的「穆爾班」(Murban)原油期貨,29日 ... 於 news.tvbs.com.tw -

#27.全球三大基準原油- OANDA Lab

目前,國際原油市場有三大基準原油,它們分別是西得克薩斯中間基原油(WTI)、布倫特原油(Brent Crude),以及杜拜/阿曼原油(Dubai/Oman)。這三種原油作為國際原油 ... 於 www.oanda.com -

#28.【22:38 投資快訊】Brent原油、WTI原油報價同步大漲3%!

今(15)晚,油價出現大漲,布蘭特原油上漲2.25元,來到75.85美元/噸,漲幅3.1%;西德州原油上漲2.31元,漲幅3.3%,來到72.77美元/噸,推估造成上漲的 ... 於 admin.money.com.tw -

#29.請問原油要交易布蘭特油期貨還是紐約輕原油期貨呢?

由於西德州中級原油的現貨及期貨交易最具世界規模代表性,因此全球普遍以其價格的漲跌為油價觀察指標。 布蘭特原油(Brent crude)是指在歐洲北海生產以及在西歐提煉,是 ... 於 ovher369.pixnet.net -

#30.伦敦布伦特原油价格上涨到七年多来最高水平 - 8world

今年初以来,布伦特原油和美国原油价格已经上涨了超过10%。 相关标签; 布伦特 · Brent · 原油价格 ... 於 www.8world.com -

#31.西德州、布蘭特原油價差罕見收斂!專家:美庫存稀少

Barron`s 7日報導,WTI、布蘭特原油價差最近收斂至1.47美元,遠不如過去幾年的每桶約5.50美元,相當不尋常。 利差如此吃緊,似乎是因為美國庫存稀少的關係 ... 於 www.moneydj.com -

#32.台股大跌逾五百點》布蘭特原油漲破126美元油價 - 信傳媒

126美元,金融市場及國際油價劇烈波動,再次讓投資人心驚膽顫。 如果把今天的油價跟2020年4月底美油(WTI)閃崩後站回18美元的 ... 於 www.cmmedia.com.tw -

#33.《美股》阿聯願擴產、油價崩12% 金融、那指嗨 - 台視

WTI原油 本週一度短暫飆破130美元、寫下13年新高。布蘭特原油期貨9日也同樣重挫13%、收111.1美元,為2020年4月以來最大單日跌幅。布蘭特原油甫於本週 ... 於 www.ttv.com.tw -

#34.>能源-原油期貨-統一期貨期添大勝網

北美的標準原油油價在北美的標準原油油價會以WTI現貨價格為準,是原油定價的基準, ... 台灣期交所臺灣第一宗能源期貨於2018年7月2日在台上市「布蘭特原油期貨」, ... 於 www.pfcf.com.tw -

#35.西德州WTI 北海布蘭特BRENT 杜拜DUBAI - 經濟部能源局

歷年國際原油價格一覽表. Changes in Crude Oil Prices. 資料來源:經濟部能源局「油價資訊管理與分析系統」。 Source: Petroleum Price Information Management and ... 於 www.moeaboe.gov.tw -

#36.什麼是原油期貨? WTI原油和布倫特原油有什麼區別? - TP1 ...

布 倫特原油包含北海煤炭生產的輕質低硫原油:布倫特(Brent) ,福蒂斯(Forties),奧斯伯格(Oseberg),和伊科菲斯克(Ekofisk),統稱為BFOE 。其中布倫特和四十 ... 於 www.tp1finance.com -

#37.WTI原油及BRENT布倫特原油,如何投資原油期貨?交易原油前 ...

輕原油期貨介紹: 輕原油期貨由於其價格透明度高、流動性強、且避險需求大,因此在所有的商品期貨中,穩站主流地位。目前全球最熱門的原油期貨商品為 ... 於 knight2648531.pixnet.net -

#38.布蘭特原油即時行情 - 外匯交易

關於布蘭特原油. #C-BRENT | 商品| 能源. 类型: 基于两个相邻不间断的期货CFD. 流动性:: 很高. 布伦特原油合约是基于北海轻质原油,是市场原油的标杆,相同的还有WTI ... 於 www.ifcmarkets.tw -

#39.WTI 紐約輕原油與布蘭特原油有什麼區別?(商品介紹交易時間)

國際油價計價標準共分3種,分別為北海布蘭特原油(Brent Crude)價格、美國西德州中級原油(輕原油) (WTI)價格與杜拜原油價格(Dubai Crude)。 布蘭特 ... 於 s61160230.pixnet.net -

#41.全球主要原油与成品油价格形成原理及体系研究 - Google 圖書結果

布 伦特原油现货市场的日交易量约5 000万桶,WTI约700—800万桶。纽约交易所推出的WTI原油期货合约,日产量不断减少约20—30万吨每天,由于美国政府限制原油出口, ... 於 books.google.com.tw -

#42.布蘭特油期價格- StockQ.org

布蘭特原油 (Brent crude) 是指在歐洲北海生產以及在西歐提煉,是由北海布蘭特及Ninian區,共15種原油綜合而成,但品質略低於輕原油,平均含硫量為0.37%,適合提煉 ... 於 www.stockq.org -

#43.為何油價大跌後強彈19%、我的原油ETF卻沒漲?兩張表 - 今周刊

而國內追蹤西德州原油(WTI)與布蘭特原油價格的ETF分別有元大S&P原油正2(00672L)、元大S&P石油(00642U)以及街口布蘭特油正2(00715L),然而這三 ... 於 www.businesstoday.com.tw -

#44.油破百美元!期街口布蘭特正2 1個月漲62% - 非凡新聞

烏俄戰火、歐美經濟制裁手段,讓國際油價持續飆漲,周三西德州原油一度突破每桶110美元,連帶推升原油ETF買盤湧入,像是期街口布蘭特正2ETF,不只爆 ... 於 news.ustv.com.tw -

#45.油價大風吹?2021起布倫特原油大改計價基準,將發生什麼事?

我們都知道,世界三大油價計算指標分別是北海布蘭特原油(Brent Crude)、美國西德州中級原油(WTI, West Texas Intermediate)與杜拜原油(Dubai Crude), ... 於 www.storm.mg -

#46.外匯學習:WTI原油和布蘭特原油的五大不同 - 人人焦點

2. WTI原油與布蘭特原油之間的地緣政治差異地緣政治的變化如產油國政治體系的波動、OPEC提高或削減產油量水平等,都對油價有著巨大的影響。作爲交易者必須 ... 於 ppfocus.com -

#47.wti 原油是什麼紐約期油(WTI)同布蘭特期油(Brent)有 ... - Xirafs

F三星原油期(SEHK:3175) 或FGX原油(SEHK:3097)都是投資於紐約期油(WTI)。 由於紐約期油(WTI)的質量及提煉成本較高,所以較布蘭特期油(Brent Crude oil 於 www.91dfppf.co -

#48.2小時賠550萬!讓投資人血本無歸的負油價,是怎麼發生的?

WTI原油 期貨主要在紐約期貨商品交易所(NYMEX)交易,布蘭特原油期貨則在倫敦洲際交易所。 期貨市場如何運作?石油期貨契約是以月約定。假設中油、台塑向 ... 於 www.cw.com.tw -

#49.油價恐飆至150美元?西方制裁俄國「通膨」風險全解讀

然而,西方國家制裁俄羅斯措施仍不斷推出,將對金融、原油、通膨帶來什麼 ... 能源貿易商也迴避購入俄國原油,成為近期市場的擔憂,WTI、布蘭特原油 ... 於 www.gvm.com.tw -

#50.5分钟让你看懂【布伦特原油】和【WTI原油】的区别 - 雪球

高盛表示:如果Abqaiq设备中断超过6周,那么布伦特原油价格就会上涨到每桶75美金。 资料来源:Bloomberg, smart advisor. 不仅如此,周一Brent和WTI之间的 ... 於 xueqiu.com -

#51.原油WTI期貨價格— CL圖表和行情 - TradingView

查看即時輕原油期貨圖表以追踪最新的價格變化。交易想法,預測和市場新聞 ... 原油定價的兩個主要基準是美國的WTI(西德州中級)和英國的布蘭特。WTI和布蘭特之間的差異 ... 於 tw.tradingview.com -

#52.布蘭特原油期貨價格7年來首次突破100美元 - 日經中文網

美國市場上,WTI(西德克薩斯輕質原油)原油期貨的近期合約價格在日本時間2月24日突破每桶95美元,比上個交易日上漲3美元以上。美國是世界上最大的産油國 ... 於 zh.cn.nikkei.com -

#53.wti(西德克薩斯中間基原油) - 中文百科全書

WTI 即West Texas Intermediate(Crude Oil),美國西德克薩斯輕質原油,是北美地區 ... Sweet),為最具市場指標性的2種原油之一,另一種則為北海布蘭特原油(Brent)。 於 www.newton.com.tw -

#54.【海期商品介紹】WTI原油以及布蘭特原油原油合約規格

國際原油計價標準有分為三種: △ 北海布蘭特原油(BRENT CRUDE) △ 美國西德州中級原油(輕原油)(WTI) △ 杜拜原油(DUBEI CRUDE) WTI(輕原油)是國際石油市. 於 concordyulin.pixnet.net -

#55.WTI 原油期貨行情-芝商所 - CME Group

Crude Oil · CRUDE OIL 期貨 - 報價 Globex · NYMEX WTI輕質原油期貨(CL). 於 www.cmegroup.com -

#56.趨勢贏家41-10位財經部落客 教你2016漲跌都能賺: 美國升息,錢該往哪裡擺?

然而,低通貨膨脹是因為國際油價大幅走跌,不管是歐洲 Brent原油,還是北美WTI原油,價格從2014年中到2015年下半年,最深跌幅都超過60%,而且在全球能源短期內還是供給大於 ... 於 books.google.com.tw -

#57.【海期商品介紹】WTI原油以及布蘭特原油原油合約規格 - 隨意窩

國際原油計價標準有分為三種: △ 北海布蘭特原油(BRENT CRUDE) △ 美國西德州中級原油(輕原油)(WTI) △ 杜拜原油(DUBEI CRUDE) WTI(輕原油)是國際石油市場的一種基準 ... 於 blog.xuite.net -

#58.布蘭特原油(BRENTOIL) - 指數走勢- HiStock嗨投資理財社群

布蘭特原油 (Brent Crude),又譯布倫特原油,是一種國際原油評價觀測體系,屬於甜油(低硫原油),用來衡量油價高低,也是世界目前最主要也被採用參考最多的油價數字 ... 於 histock.tw -

#59.布倫特原油 - 中文百科知識

布 倫特原油,英文Brent oil,出產於北大西洋北海布倫特地區。倫敦洲際交易所和紐約商品交易所有他的期貨交易,是市場油價的標桿。美國市場西德州輕質原油(WTI)價格與 ... 於 www.easyatm.com.tw -

#60.西德州、布蘭特原油價差罕見收斂!專家:美庫存稀少

西德州中級(WTI)原油與布蘭特原油期貨的價差大幅收斂,萎縮程度極不尋常,分析人士直指,美國原油庫存日益稀少,是主要原因。 於 finance.technews.tw -

#61.3分鐘認識國際油價,三大原油是什麼?

目前被用來作為主要計價指標的原油包含北海布蘭特原油(Brent Crude)、美國西德州中級原油(WTI, West Texas Intermediate)與杜拜原油(Dubai Crude), ... 於 www.dbs.com -

#62.美國布蘭特原油 - Kujira

布蘭特原油 (Brent Crude),又譯布倫特原油,是一種國際原油評價觀測體系,屬於甜油(低硫原油),用來衡量油價高低,也是世界目前最主要也被採用參考最多的油價數字 ... 於 www.kujiragumo.me -

#63.布蘭特原油近7年來首度突破90美元關卡 - 工商時報

紐約商品交易所西德州中級原油(WTI)3月交割價上漲1.75美元,來到每桶87.35美元。 倫敦北海布蘭特原油3月交割價揚升1.76美元,來到每桶89.96美元。 於 ctee.com.tw -

#64.【科普】五分鐘看懂WTI原油、布油區別在哪裡! - 壹讀

布 倫特原油包含北海油田生產的四種輕質低硫原油:Brent、Forties、Ekofisk和Oseberg。其中Brent和Forties位於英國外海,Ekofisk和Oseberg位於挪威外海 ... 於 read01.com -

#65.Brent Crude Oil Price - Investing.com

Get today's Brent Oil price in real time, live oil price charts, historical data, as well as Brent crude oil news & analysis at Investing.com. 於 www.investing.com -

#66.近月西德州布蘭特原油價差(WTI-Brent swap ... - 鉅亨網

提供期貨近月西德州布蘭特原油價差(WTI-Brent swap)(XBKCON) HTML5技術線圖. 於 www.cnyes.com -

#67.ICE布蘭特原油和紐約商品期貨交易所(NYMEX)WTI期貨有 ...

然而,原油價格曾於3月和4月受到沉重的下行壓力,尤其是NYMEX5月. WTI價格更於2020年4月20日,即合約到期前一天急挫至負值。那麼,ICE布蘭特原油和NYMEX ... 於 www.theice.com -

#68.期街口S&P布蘭特油正2 獲法人大敲1.31萬張- 財經

過去一周,地緣政治風險推升油價一度挑戰每桶100美元價位,西德州(WTI)與布蘭特(Brent)原油期貨分別上漲4.51%與4.09%。在台股交易、與布油期 ... 於 www.chinatimes.com -

#69.WTI原油期货收盘价的变化对于布伦特原油期货的影响

文献[3] 使用协整检验、向量误差修正模型、格兰杰因果检验以及脉冲响应、方差分解等方法,从期货价格与现货价格的动态关系入手,挖掘并定量分析国际原油期货市场的价格发现 ... 於 m.hanspub.org -

#70.布倫特原油期貨手續費/BZ期貨教學跳一點多少保證金結算日 ...

布 倫特原油期貨Brent Last Day Financial Futures 紐約商業交易所(NYMEX) 商品代碼BZ 合約 ... WTI、布倫特原油和杜拜原油一起並稱為世界三大基準油。 於 dolag.com.tw -

#71.布蘭特-西德州原油價差| 原油| 圖組 - MacroMicro 財經M平方

布蘭特 與西德州原油反映不同原油市場。布蘭特原油反映全球供需;西德州原油則反映美國供需。 因西德州原油品質較布蘭特原油佳,1987 年至2010 年兩者價差大多為負 ... 於 www.macromicro.me -

#72.布兰特-WTI原油升水会再次飙升吗? | Reuters

路透纽约2月6日电---过去一周,布兰特原油较美国原油升水跳升50%,後市料再创纪录高位,因预计美国中西部石油库存增加,再次向美国指标原油施压. 於 www.reuters.com -

#73.負油價教訓都忘了?原油價格一度衝破70美元原油ETF兩倍槓桿 ...

什麼?街口布蘭特油正二ETF躲過下市風險後,居然已經來到8元,大漲3倍多?」隨著原油價格一度衝破70美元大關,兩倍槓桿原油ETF再度成為市場焦點, ... 於 www.wealth.com.tw -

#74.WTI纽约原油CFD(CL)期货行情,新闻,报价 - 新浪财经

新浪财经-期货频道为您提供WTI纽约原油CFD(CL)期货行情,期货资料,,期货新闻,报价,机构报告,评论,现货价格,持仓分析等与WTI纽约原油CFD(WTI纽约原油CFD)期货相关的信息 ... 於 finance.sina.com.cn -

#75.期街口布蘭特正200715L個股新聞_個股_台股 - 富聯網

【時報-台北電】過去一周,地緣政治風險推升油價一度挑戰每桶100美元價位,西德州(WTI)與布蘭特(Brent)原油期貨分別上漲4.51%與4.09%。在台股交易、與布油期連動 ... 於 ww2.money-link.com.tw -

#76.布伦特原油连续k线图 - 外汇牌价走势

汇通网外汇门户:提供布伦特原油连续价格、布伦特原油连续实时行情历史走势、布伦特原油连续行情! 於 quote.fx678.com -

#77.布蘭特油期價格走勢圖 - Todding

布蘭特原油 (Brent Crude),又譯布倫特原油,是一種國際原油評價觀測體系,屬於甜油(低硫 ... 查看詳細走勢圖查看簡圖WTI原油, 布蘭特原油圖表由TradingView提供. 於 www.toddringler.me -

#78.市場憂石油供應恐中斷國際油價持續走高 - MSN

法新社報導,北海布倫特原油(Brent)價格今天飆至每桶近140美元,逼近14年高點,主因市場對俄羅斯入侵烏克蘭可能引發的後果感到憂心。 於 www.msn.com -

#79.布蘭特原油- 維基百科,自由的百科全書

布蘭特原油 (英語:Brent Crude),又譯布倫特原油,是一種國際原油評價觀測體系,屬於甜油(低硫原油),用來衡量油價高低,也是世界目前最主要也廣泛的被採用、參考 ... 於 zh.wikipedia.org -

#80.WTI原油是什麼| IG官網

WTI 是一種輕質原油,意味著其密度低、硫含量低,易於精煉。這是交易量第二大的石油基準— 僅次於布蘭特原油,在紐約商品交易所交易。WTI 的價格與布蘭特原油趨向一致, ... 於 www.ig.com -

#81.油油Check it out !!! 這是台幣計價布蘭特原油期貨

台灣期交所有夠狂連能源期貨商品也來! ! ! 原油期貨是國人交易海期商品前三大熱門商品。 布蘭特原油期貨具有高知名度與代表性,為國際油價重要指標。 於 s1021242.pixnet.net -

#83.原油| CL CFD | Plus500

兩個主要的國際原油價格是:. NYMEX WTI 原油——根據在CME紐約商品交易所交易的石油期貨合約基準確定。 布倫特原油——根據在歐洲主要使用的並在洲際交易所(ICE)交易的國際 ... 於 www.plus500.com -

#84.Brent和WTI原油价差飙升—这样的现象究竟意味着什么? - 格隆汇

本文适读人群:听说过Brent(布伦特)和WTI原油,有兴趣了解,但无从下手。对于宏观经济有所了解的入门级别读者。大家刷新闻的时候,估计都会注意到:油价除了是 ... 於 m.gelonghui.com -

#85.WTI原油和布蘭特原油的五大不同 - Dailyfx

2019年3月21日 — WTI原油含硫量為0.24%,布蘭特原油含硫量為0.37%,含硫量越低,油越輕,也越容易提煉,WTI原油和布蘭特原油都屬於低硫原油。 國際原油輕質度API指標從10到 ... 於 www.dailyfxasia.com -

#86.WTI原油、布蘭特原油有什麼分別? | TOP1 Markets

目前被用來作為主要計價指標的原油包含北海布蘭特原油(Brent Crude)、美國西德州中級原油(WTI, West Texas Intermediate)與杜拜原油(Dubai Crude),分別適用於不同地區 ... 於 www.top1markets.com -

#87.國際原油市場上油價大跌新冠變異毒株引發恐慌情緒 - RFI

布蘭特原油 期貨連續第三個交易日擴大跌幅,截至0130GMT,下跌0.96美元或1.2%,至每桶81.26美元。美國西德克薩斯中質油(WTI)下跌1.35美元或1.7%,報每 ... 於 www.rfi.fr -

#88.西得克薩斯中間基原油- MBA智库百科

西得克薩斯中間基原油(West Texas Intermediate Crude Oil,WTI)美國西德克薩斯輕 ... Sweet),為最具市場指標性的2種原油之一,另一種則為北海布蘭特原油(Brent)。 於 wiki.mbalib.com -

#89.布蘭特原油(BRENT) - 即時行情技術分析- 國際股市 - 玩股網

布蘭特原油 (BRENT)最新價格125.45漲跌幅-3.66%,提供即時走勢圖、技術分析K線圖,數種技術指標供自訂參數,包含:均線MA、KD、RSI、MACD、DMI、SAR、威廉指標、力道K、 ... 於 www.wantgoo.com -

#90.俄烏緊張原油連6週收紅布蘭特收盤創7年新高 - 自由財經

3 月交割的西德州(WTI) 原油期貨價格上漲21 美分或0.2%,收每桶86.82美元,盤中一度達88.84美元,創下2014 年以來最高盤中價格,近月期貨合約價本週漲幅 ... 於 ec.ltn.com.tw