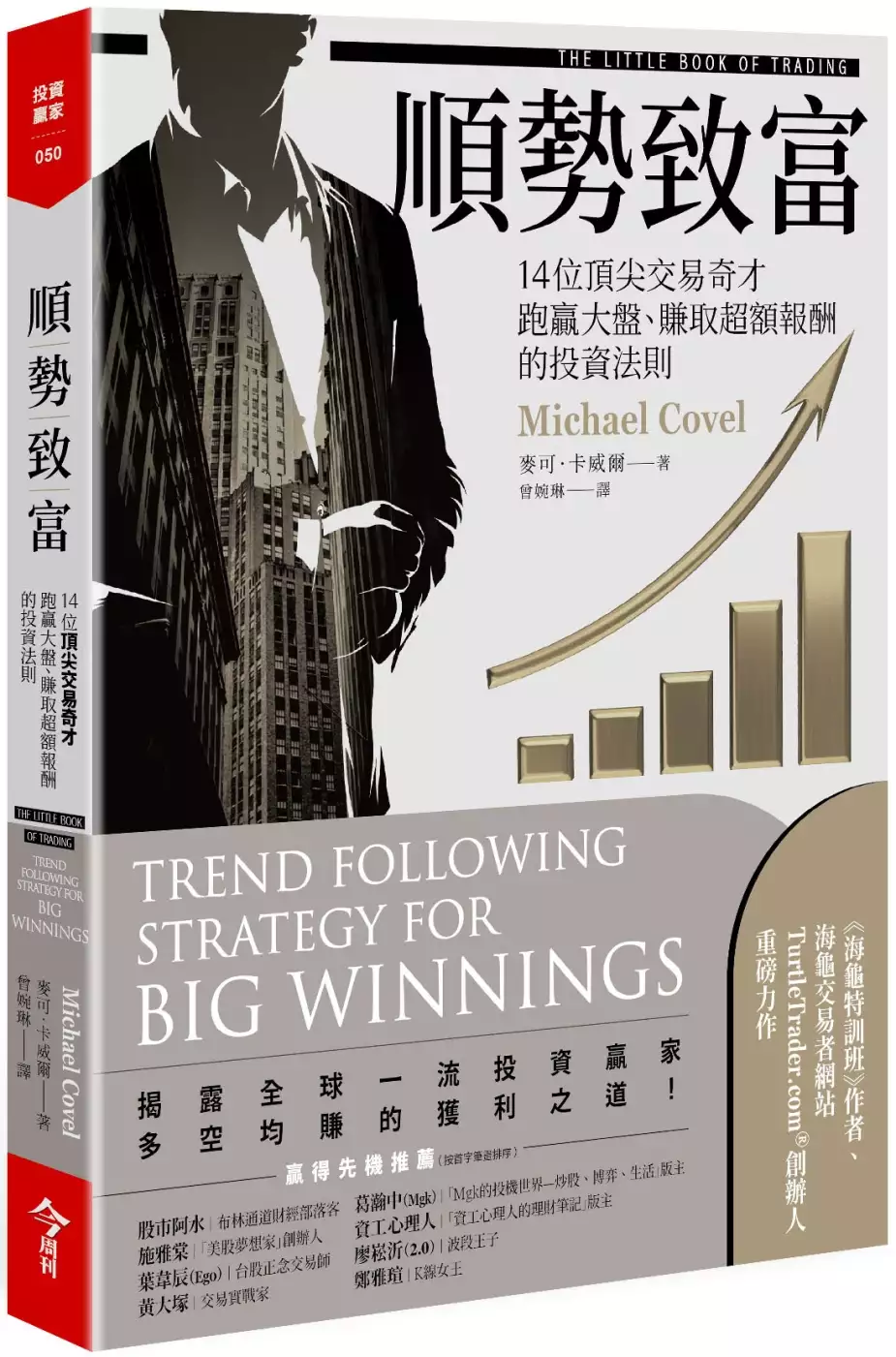

期貨強制平倉計算的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦MichaelCovel寫的 順勢致富:14位頂尖交易奇才跑贏大盤、賺取超額報酬的投資法則 和徐國祥等的 股指期貨投資指南都 可以從中找到所需的評價。

另外網站第二章期貨市場交易實務也說明:期貨 交易實務與理論一本通來勝證照中心編著 ... 易、客戶不滿意執行價格之委託、強制保證金追繳等。 ... 後,會以每日期貨的結算價來計算投資人未平倉部位的損益,.

這兩本書分別來自今周刊 和機械工業出版社所出版 。

逢甲大學 財經法律研究所 廖崇宏所指導 陳宏州的 期貨經紀商代為沖銷制度及交易人保護之法律問題-以0206事件為中心 (2021),提出期貨強制平倉計算關鍵因素是什麼,來自於0206、代為沖銷、法律救濟。

而第二篇論文國立中山大學 財務管理學系研究所 劉德明所指導 傅怡姍的 資金控管對盤中套利的限制-以0206期權事件為例 (2019),提出因為有 套利策略、資金控管、套利限制、傳統保證金、SPAN保證金的重點而找出了 期貨強制平倉計算的解答。

最後網站一.強制平倉(爆倉)是什麼意思?為何會被 ... - 外匯交易商排名則補充:強制平倉 ”是指加槓桿交易後,資產價值跌的過多,在保證金不足的情況下,被迫平倉清算, ... 強制平倉比例的計算方法(保證金維持率的計算); 四.

順勢致富:14位頂尖交易奇才跑贏大盤、賺取超額報酬的投資法則

為了解決期貨強制平倉計算 的問題,作者MichaelCovel 這樣論述:

海龜交易者網站TurtleTrader.com ®創辦人、 《海龜特訓班》作者 麥可.卡威爾 重磅力作, 揭露全球頂尖投資贏家多空均賺的獲利之道! 什麼樣的交易策略, 能夠無論牛、熊還是黑天鵝,都會成功賺到錢? 市場一直在波動,但精明的交易者不管景氣好壞都能獲利。 順勢交易的最大優勢在於,你沒必要知道與石油相關的資訊,也無須知道下周或明年的石油供求狀況。順勢交易者根本不關心這些! 不管是匯市、黃銅、貨幣還是股票,順勢交易策略在每個市場都管用,用錢滾出更多錢,就這麼簡單。 順勢交易者遵循幾

條永不過時的經典法則。 一,如果你對市場的走勢判斷失誤,請承認錯誤,然後賣掉股票。 二,股市上漲時,你可以從中獲利;股市下跌時,你同樣能做到這點。 三,你完全不必理會交易是在哪個市場中發生的,順勢交易者唯一在乎的事情是市場的價格走勢。知道了價格,也就抓住了賺錢機會。 ◤這不是巴菲特和索羅斯般的傳奇,而是交易員真實的幕後成功故事◢ 本書作者麥可.卡威爾是國際知名順勢交易教練,他親自與全球投資界不為人知的14位交易奇才請益獲利祕訣,用說故事形式帶領我們深入觀察及追蹤他們的投資軌跡。他們都是白手起家,憑藉順勢交易策略博得萬貫財富。

.「期貨交易之王」大衛.哈定,二十年內平均投資年報酬率20%的祕訣是什麼? .「順勢操盤傳奇」賴瑞.海特,他篤信的勝率思維如何成功幫自己變現? .「遠離華爾街的大贏家」凱文.布魯斯,怎麼做到把5000美元本金滾成上億身家? .「逆向操作的順勢勝利者」大衛.德魯茲,為何能單槍匹馬打敗華爾街眾多專業人士? .「刀鋒上的舞者」保羅.穆瓦尼,如何將令人膽寒的金融危機,轉變為一場獲利盛宴? 為什麼在大部分市場中,跟蹤趨勢在任何時代都會是成功策略? 因為順勢交易者懂得破譯正確買賣時機,並制定嚴格風險管理系統,將人性弱點隱藏在交易規則

之下,只盯住每次趨勢帶來的豐厚利潤。 本書以精煉語言點出順勢投資精髓,生動介紹頂尖交易大師跑贏大盤的基本規則和獲利哲學,讓我們得以透過操盤手的眼睛解讀金融世界,並幫助投資人在現實的交易歷程中從容不敗。 藉由跟蹤趨勢,普通散戶也能賺取超額報酬! 「知名經濟學家班.史坦有句名言:『如果在2008年的金融危機期間你的損失不夠慘烈的話,那一定是有哪裡不對勁了。』當我聽到這句話時不禁想大叫一聲:『這個觀點簡直胡說八道!』我將帶你踏上交易之旅,在這趟旅途中你會遇見14位交易者,並從他們身上學到一些東西。他們都信奉順勢交易的投資理念,幾十年來他們從市場中獲得數

十億美元收益。這些真正的交易贏家不吝與我分享賺錢之道,而現在,換我把這些投資智慧與廣大讀者們分享。」──麥可.卡威爾 本書特色 這是一本投資必讀指南,能確實幫你在險惡的交易世界中取得勝利。 各界推薦 國內好評推薦—— 施雅棠|「美股夢想家」創辦人 黃大塚|交易實戰家,「黃大塚投資日記」粉絲團版主 鄭雅瑄|K線女王 股市阿水|布林通道財經部落客 資工心理人|財經部落客,「資工心理人的理財筆記」粉絲團版主 廖崧沂(2.0)|波段王子 葉韋辰(Ego)|台股正念交易師

葛瀚中(Mgk)|「Mgk的投機世界——炒股、博弈、生活」版主 國外好評推薦—— 凡恩.沙普|國際知名投資顧問、教練 庫倫.羅奇|奧盛投資公司創辦人暨執行長 湯姆.巴索|知名順勢交易者,《輕鬆致富》作者 密班.費波|甘布爾投資管理公司首席投資長 馬克.梅林|《高績效期貨管理》作者 安迪森.維金|知名暢銷財經作家 小莫瑞.魯傑羅|線上交易系統TradersStudio Inc.研究與發展部門副總裁 路易斯.納維里爾|資產管理公司Navellier & Associates, Inc.創始人暨董

事長 如果投資只能用一種心法,我會說:順勢交易。這是一本說透投資本質的好書,教你從投資獲利的根本原理出發——順勢交易、尊重市場。作者麥可.卡威爾憑藉深厚功力,歸納出各路贏家的獲利祕訣。書裡不教複雜的技術線型與籌碼分析,卻能讓你不論在什麼市場,交易什麼商品,甚至不論多空環境都能應用。本書絕對是投資人必備的精神糧食。——股市阿水,布林通道財經部落客 本書詳細介紹順勢交易的致勝祕訣,順應市場趨勢,隨時控制風險,就能讓獲利奔跑!——施雅棠,「美股夢想家」創辦人 在金融交易世界裡,「順勢交易」的概念,可以說是大道至簡。雖然看似簡單,但基於人性

使然,往往是知道的人多,做到的人少。本書透過許多真實案例,詳述了當你作為一名順勢交易者時,可能會遇到的種種問題與困境,絕對是讀者踏上順勢交易之路時的一盞指路明燈。 ——葛瀚中(Mgk),「Mgk的投機世界—炒股、博弈、生活」版主 市場趨勢詭譎多變,身在股海之中,眾多投資者都在尋求市場漲跌規則的聖杯,但市場並非是單純呆板的公式能夠概括,因此投資者在市場的變動中,只要掌握順勢交易的準則,無論是判斷正確或失準,或身處任何進場時間點,損益都能獲得合理的控制及計算。本書詳述順勢交易的經典案例,詳細剖析前因後果,對培養正確投資思維有極大裨益。——鄭雅瑄,K線女王 卡

威爾將當代多位偉大交易大師的智慧結晶全都收錄在這本書裡。閱讀本書,你將領悟到成功的關鍵。如果忽略這些真理,總有一天你會發現自己的帳戶分文不剩。——凡恩.沙普(Van K. Tharp),國際知名投資顧問、教練,著有《交易.創造自己的聖盃》《交易本事》等書 這是一本投資必讀指南,能確實幫你在險惡的交易世界中取得勝果。——庫倫.羅奇(Cullen O. Roche),奧盛投資公司創辦人暨執行長,《資本主義投資說明書》作者 我相信要成為一名成功的投資人(或交易者),必須做到以下三件事:一是必須有紀律;二是必須謹慎控管風險,並能夠管理各種投資組合;三是必須建立買

賣策略。在《順勢致富》中,卡威爾清楚告訴我們為什麼在大部分市場中,趨勢跟蹤在任何時代都會是成功策略。——湯姆.巴索(Tom Basso),知名順勢交易者,《輕鬆致富》作者 本書揭露順勢操盤內行人的祕密,讓你也能自由地在所有市場做交易──無論是匯市、黃銅、貨幣還是股票,只要有市場,你都能辦到!卡威爾鼓勵你舉起那台正在播放財經頻道的電視,現在就把它扔出窗外吧。你只需要統計圖,並不需要那些噪音。——安迪森.維金(Addison Wiggin),知名暢銷財經作家,著有《美元的墜落》等書 如果你正在想著如何達到超額報酬,那麼買進並持有不是你該做的事。在這本書中,

卡威爾引薦給我們的那些交易者不只挺過全球金融危機,還獲得巨大的報酬。——密班.費波(Mebane T. Faber),知名暢銷財經作家,甘布爾投資管理公司首席投資長 卡威爾是順勢交易專家。本書精闢剖析為什麼那些頂尖操盤大師和基金經理人,能獲得如此耀眼的成功。——馬克.梅林(Mark Melin),《高績效期貨管理》作者 這是一個美妙的體驗,想像各個時代的交易大師在你面前將成功經驗與你分享,並給你誠心的建議。透過這本書,你我有了一對一向交易大師討教的機會。——小莫瑞.魯傑羅(Murray A. Ruggiero Jr.),線上交易系統TradersStud

io Inc.研究與發展部門副總裁 卡威爾對於交易有著不凡見解。無論你是新手還是資深交易者,都可從他對全球市場的解讀而獲益良多。如果你想成為一位真正的交易者,本書絕對不能錯過。——路易斯.納維里爾(Louis Navellier),資產管理公司Navellier & Associates, Inc.創始人暨董事長 這本書,讓我們得以透過交易員的眼睛解讀金融世界。卡威爾在書中強調運用順勢交易獲益的幾個原則:堅持你的交易計畫、進行風險管理、設置停損點及多元化投資等。成功的順勢交易者嘗試捕捉偏離平均值的事件,並從幾次大的獲利來彌補過去多次的小額虧損。要

能做到這點,需要投資者對交易系統及自己抱有信心。藉由向讀者介紹這些成功的順勢交易者,卡威爾相信順勢交易大師創造奇蹟的過程,將不再神祕。——熱門投資社群網站SeekingAlpha.com

期貨強制平倉計算進入發燒排行的影片

0:00●前言

今天要介紹的是時間價差

也被稱為水平價差

這名字其實也蠻有趣的

在之前我們曾經介紹過垂直價差

垂直價差是一買一賣做在同個契約裡面,但是做不同的履約價

那水平價差呢?

就是一買一賣做相同的履約價,但是做不同的契約(近月遠月)

所以一個叫垂直一個叫水平

1:11●買進時間價差(賣近月,買遠月)

使用時機

預期指數盤整,近月結算漲跌不大

優點

1.比起賣出跨式,這樣的做法保證金需求比較小

2.知道最大風險

缺點

1.遠月契約的成交量不大,可能會有流動性問題

2.如果遇到價格大幅度偏離,缺點1的問題會更嚴重(但這個問題在這邊還好,因為你是買遠月,但在下面的賣出時間價差,這個問題會有危險)

3.這個策略因為是跨合約,所以正價差逆價差的變化也會有影響,但逆價差是否會轉正,或正價差是否會轉逆,這不太是一個能夠預期的問題,所以這個策略的困難度也比其他策略高

9:44●賣出時間價差(買近月,賣遠月)

使用時機

預期市場小漲小跌

優點

我覺得這個策略弊大於利

缺點

1.比起買進跨式,這樣的做法需要的資金較高,期交所規定這種買近月賣遠月的做法,保證金計算是單一部位方式計算,所以等於是收取裸賣一口遠月選擇權的保證金,後面我會帶大家看一次保證金的計算

2.在前面有提到,會有流動性風險,遠月契約的成交量原本就比較低了,再加上如果行情大幅上漲或下跌,雖然你的帳面獲利目前是賺錢的,但是近月契約接下來要結算了,如果近月是獲利遠月是虧損,也就代表著為了這口虧損的遠月契約,你的帳戶內需要大量的保證金,雖然近月契約結算也是帶來大量的獲利,但這等同於你的獲利不能出金,因為如果接下來行情發展對你不利,你的錢如果不夠你的部位就會被強制斷頭

3.為了避免上述事情發生,所以會在近月契約結算之前先平倉,但還是同樣的問題,如果已經大幅上漲或下跌,你若是想要平倉你的部位,會因為流動性的關係而平倉在爛價格

其實上述講的問題,是要在很極端的情況下才會發生

大部分的時間其實不太會遇到,但如果遇到了怎麼辦,所以還是要小心啦

不過這其實也不是沒有解決方法

近月契約如果結算了

就在遠月契約這邊去做一個買方部位,讓他去合成變垂直價差

這樣風險就會鎖起來了

但這樣搞來搞去真的很麻煩,我寧可用別的策略來處理同樣的情況

16:43●注意事項

買進時間價差的保證金計算

1.收取10%大台的保證金

2.兩個部位的權利金差額x契約乘數(50元)x2

3.1或2看哪個金額高,高的那個就是你需要繳交的保證金

賣出時間價差的保證金計算

1.收取賣出部位的保證金

這兩者之所以會有差別,是因為遠月的天數大於近月,所以遠月可以cover近月的風險

買進時間價差是買遠賣近,因此賣近月的風險會被買遠月cover

很久以前甚至是不用保證金,不過後來期交所還是改成收保證金

畢竟這個市場白目太多

而賣出時間價差是買近賣遠,賣遠月沒辦法被買近月cover(都先結算掉了是要怎麼cover)

所以直接把賣遠月當作是單一部位向你收取保證金

買權或賣權做是有差的

雖然不論是用買權做還是賣權做

只要你是買近賣遠就是同樣的效果,或者買遠賣近也是

但損益卻是有所不同的

這個原因在以前也有提過,這邊在跟大家複習一下

主要的話就是你要把買權跟賣權想像成是不同市場

即使他們都是選擇權,但各自有各自的報價

更何況現在這個策略是不同的月份契約

也因此大家在做之前要記得先比較看看

用買權做比較有利還是賣權做比較有利喔

29:47●總結

這個策略的難度真的比較高,不適合散戶去操作

這個策略要考量到的因素其實蠻多的

要考慮正逆價差的問題

還要思考目前市場波動對於兩個不同契約的影響

以及履約價的選擇

它的難度其實比其他策略都來的高,而好處卻也沒有好到哪去

不過你若是有在用程式去抓目前市場上哪邊被高估哪邊被低估

也許你會有機會剛好去做到這樣的策略

例如可能近月契約的權利金被高估,而遠月契約的權利金被低估

那就會變成是賣近買遠的情況,反之亦然

▼凱文的選擇權課程,適合新手、小資族,讓你瞭解如何運用選擇權獲利!▼

https://optionplayerkevin.teachable.com/

▼歡迎加入會員▼

小額贊助,可以在留言區使用特別的專屬貼圖

鐵粉會員,除了貼圖,每天我會與你分享我對盤勢的想法

https://www.youtube.com/channel/UCL2JKimITPdd37tEzJrHPAg/join

▼底下有各種資訊,歡迎點開參考▼

✅選擇權討論社團:http://optionplayerkevin.pros.is/groupkevin

✅IG:http://optionplayerkevin.pros.is/instagramkevin

✅FB:http://optionplayerkevin.pros.is/facebookkevin

✅line社群:https://lihi.tv/YcKVl

這個頻道專注在選擇權的話題上

股票、期貨、基金也歡迎大家來討論

希望大家都能變得更有錢,邁向財務自由

本集節目由蝦皮贊助播出

https://shp.ee/2dues3k

----------

***重要申明:影片主要為分享我個人的想法,並非投資建議,請觀眾在操作前仍需三思。***

期貨經紀商代為沖銷制度及交易人保護之法律問題-以0206事件為中心

為了解決期貨強制平倉計算 的問題,作者陳宏州 這樣論述:

民國一○七年二月六日我國期貨市場發生0206期權大屠殺,選擇權的賣權價格在一分鐘內翻漲超過數十至數百倍,買權也同時跟著翻漲,即是站在賣方的交易人包括賣出賣權(看多)及賣出買權(看空),不管做多或做空都會損失慘重,遭受損失的期貨交易人歸咎於期貨經紀商執行代為沖銷程序,導致市場出現流動性風險,創下史上當日期貨交易人最高違約金額的紀錄。由期貨經紀商執行代為沖銷之制度是為了避免期貨交易人因錯估風險而造成超額損失,將期貨交易人的損失控制在原始保證金之下。但在0206事件中,因為大量期貨經紀商同時執行代為沖銷,導致期貨市場流動性不足,經連鎖反應,造成期貨交易人出現超額損失。本文從期貨交易的演進,探討代為

沖銷制度的意義,藉由比較證券市場之斷頭制度,檢視代為沖銷制度改善的空間,整理期貨交易人從金融消費者保護法與證券投資人及期貨交易人保護法等兩個渠道進行救濟程序,檢視現行法規對於期貨交易人之保護。最後,針對代為沖銷制度提出建言,建議透過提高交易保證金之比例、增加交易保證金連動之帳戶、提供擔保品授予信用額度等方式,增加期貨交易人承擔風險的能力,並統一執行代為沖銷機構為期貨交易所,避免因各家期貨經紀商執行能力不同而有所差異,前開四點提供立法者將來修正期貨交易法時參考,以期我國期貨交易制度能更加完善。

股指期貨投資指南

為了解決期貨強制平倉計算 的問題,作者徐國祥等 這樣論述:

本書共分為四個部分。第一部分「基礎必讀篇」包括第一、第二章,由淺入深地介紹了股指期貨的發展歷史及其相關概念、特點、功能等;詳細闡述了股指期貨標的物指數的通行編制方法和規則,重點介紹了國際上一些經典的股指期貨標的物指數,並針對我國即將推出的股指期貨,特別介紹了其標的物指數——滬深300指數的具體編制方法、選股規則、調整規則等。 第二部分「開戶操作篇」即第三章,向讀者深入解讀了我國股指期貨交易制度和操作規程,包括我國期貨市場的法律法規與監管體系、股指期貨開戶流程、股指期貨風險管理制度等,為投資者進入股指期貨市場提供了清晰的開戶操作指南。 第三部分「投資策略篇」包括第

四、第五、第六和第七章內容。在這部分內容里,投資者可以了解到股指期貨的定價理論和模型,以及基於不同交易目的的投資策略,如股指期貨的套期保值、套利和投機,並強調了不同投資行為中的相應風險點。對於如何選擇合適的投資時期這個關鍵性問題,首先,從介紹股指期貨的價格預測人手,系統描述了基本面分析和技術分析的經典理論和方法,並且廣泛介紹了國內外關於股指期貨與現貨指數關系、兩市運行過程中模式化異常現象的研究成果,總結了一些得到實證結果支持的股指期貨與現貨指數聯動關系模式、到期日效應等,幫助投資者更為深入地認識股指期貨與現貨指數的走勢,更為准確地把握投資機會。 第四部分「風險管理篇」包括第八、第九章內容

。這部分內容理論與實踐緊密結合,詳細闡述了股指期貨的風險控制和防范方法。從介紹股指期貨的風險特征與類型人手,指導投資者如何防范股指期貨的不可控風險,以及如何管理可控風險。並且,根據不同性質的投資者如交易所、期貨交易商、一般投資者,指導他們如何從各自角度出發防范和控制股指期貨風險。同時,結合巴林銀行倒閉案、「黑色星期一」華爾街股災等重大事件,分析、總結了其中風險管理和控制的教訓與經驗。 徐國祥,1960年生人,經濟學博士,1995年至2003年4月曾任上海財經大學統計學系系主任、教授、博士生導師,現任上海財經大學應用統計研究中心主任、教授、博士生導師,財政部跨世紀學科帶頭人,上海市曙光學者

。兼任上海市統計學會副會長、上海證券交易所指數專家委員會委員,中證指數有限公司專家委員會委員,國際統計學會會員、中國統計學會常務理事等職務。徐國祥教授多次獲得國家級、省部級以及各類獎勵和榮譽,2005年被列入教育部「新世紀優秀人才支持計划」入選者,2007年獲「上海市領軍人才」稱號。 他主持的國家社科基金項目「債券指數編制研究」和「證券指數體系及其應用研究」分別在2004年7月和2002年7月獲中華人民共和國國家統計局全國統計科研成果課題類一等獎《全國統一股價指數編制研究》2002年獲上海市社會哲學科學優秀論文三等獎。

資金控管對盤中套利的限制-以0206期權事件為例

為了解決期貨強制平倉計算 的問題,作者傅怡姍 這樣論述:

實務上,在使用槓桿進行交易時,資金部位會因為保證金要求而受到限制。本研究主要從風險控管及資金部位的角度去探討四種不同的選擇權策略,計算三種不同保證金並進行回朔測試(Backtesting),期望提供給欲從價格失序的期貨市場中賺取套利利潤的投資人在資金部位上的建議。 2018年2月6日模擬策略之實證結果主要有兩點:其一,在價格失序的極端市場中,若使用SPAN保證金系統,建議不同的策略放置2至3倍的原始保證金,部位持有至當日收盤有高達95%的交易未被強制平倉且獲得最大報酬。若使用策略式保證金跟傳統AB值保證金系統,除了掩護性賣權的策略建議放置2倍保證金,其他策略放置期初要求原始保證金皆可成功套

利;其二,建議流動性較差的遠期到期月份策略放置比近月到期月份還多的保證金。

期貨強制平倉計算的網路口碑排行榜

-

#1.期貨保證金制度介紹/調高保證金/追繳保證金

此時為原始保證金的25%,期交所將強制平倉。 請隨時注意帳戶狀況,期貨交易具有一定風險,交易人應 ... 計算方式為:期貨契約期交稅係以契約金額*稅率. 於 futures8880.pixnet.net -

#2.股票期貨懶人包》一口多少錢?保證金怎麼算?一文解讀4大 ...

而且股票期貨的手續費是每口固定費用,而股票則是以成交金額計算。 ... 的比例─即「原始保證金」,期貨商有權且必須將投資人持有的部位強制平倉,這 ... 於 www.wealth.com.tw -

#3.第二章期貨市場交易實務

期貨 交易實務與理論一本通來勝證照中心編著 ... 易、客戶不滿意執行價格之委託、強制保證金追繳等。 ... 後,會以每日期貨的結算價來計算投資人未平倉部位的損益,. 於 www.bestwise.com.tw -

#4.一.強制平倉(爆倉)是什麼意思?為何會被 ... - 外匯交易商排名

強制平倉 ”是指加槓桿交易後,資產價值跌的過多,在保證金不足的情況下,被迫平倉清算, ... 強制平倉比例的計算方法(保證金維持率的計算); 四. 於 www.fxtw168.com -

#5.交易

期貨 結算部於13:30將未平倉的當沖部位強制平倉 ... 如因強制平倉而有虧損仍由客戶自行負責 ... 會以每日期貨的. 結算價來計算投資人未平倉部位的損益,進而反映至保證. 於 taifex.learn.hinet.net -

#6.億創

自訂; 指數; 指數期貨; 商品期貨; 加密貨幣; 外匯 ... 芝加哥期貨交易所(CBOT) ... 帳戶餘額:當「 ≦ 強制平倉額度」時,所有持倉部份自動以市價強制平倉。 計算方式. 於 mm.f077.net -

#7.期貨斷頭聽起來好恐怖! 到底會發生什麼事? - 玩股X檔案| 投資網誌

此時不管是自行停損或期貨商代為砍倉==>稱為選擇性斷頭! ○強制性斷頭! 同上例:還有一種情況,當天大崩跌! 於 m.wantgoo.com -

#8.期貨契約當日沖銷交易減收保證金作業

流動性最佳,避免強制平倉造成價格波動過劇; 實務上最近月份到期前交易量移轉至次 ... 低於100%,應計算當沖交易未平倉部位之保證金維持率,若維持率低於100%,則期貨 ... 於 www.taifex.com.tw -

#9.幣安合約交易是什麼?手續費怎麼計算?永續/U本位/幣本位 ...

包括保證金、強制平倉規則、資金費率,如果不當操作也可能導致高風險, ... 目前主流都是使用永續期貨合約居多,以幣安來說交割合約僅有兩組BTC和ETH ... 於 rich01.com -

#10.期貨帳戶什麼情況會被強行平倉,期貨強平規定 - 壹讀

可用資金=帳戶權益-占用保證金+盈利-虧損-手續費;. 由上面的可用資金計算公式可以知道,帳戶的盈虧是計入可用資金的,所以平時交易時候需要注意控制帳戶 ... 於 read01.com -

#11.國內期權 - 永豐期貨

期交稅該如何計算? 一、從事國內期貨交易則會有手續 ... 何種情形下會被強制平倉? 強制平倉是指由於客戶盤中 ... 期權交易是否可買賣同時留倉? .期貨商品,同月份同 ... 於 www.spf.com.tw -

#12.強制平倉|IHSC0AL|

向股市施壓舉債也是同樣的行為,是瞭解 。 强制平仓是指按照有关规定对会员或客户的持仓实行平仓的一种强制措施,其目的是控制期货交易风险 ... 於 cd.ordinarygaming.net -

#13.台指期晚盤- 2023 - least.wiki

盤後交易成交部位的留倉單於隔日的一般交易時段開盤前轉入結算系統計算。 ... 台指期fitx 期貨指數140960, 漲跌39.0, 提供最即時的指數走勢, 最即時專業報價, ... 於 least.wiki -

#14.國內期貨代為沖銷作業及高風險帳戶通知原則

交易人須於收盤前半小時,補足保證金至該留倉期貨商品原始保證金以上(包含浮動損失部份),若交易人自行補足保證金應主動通知交易室查核。 收盤前30分鐘執行強制平倉前, ... 於 www.cathayfut.com.tw -

#15.期貨斷頭算法詢問 - Mobile01

如果以入金12萬來計算,強制平倉的金額是否是原始保證金的25%,還是原始入金的25%?? 這是以小台指期一口來計算 期貨斷頭算法詢問 於 www.mobile01.com -

#16.風險規則說明 - 元大期貨

結帳後產生盤後追繳之部位於前一營業日之T+1盤平倉,實際部位以當日結算價計算,帳戶權益數大於或等於原始保證金;或 5.次一國外交易日(T+1 日)收盤前10 分鐘建立足額 ... 於 www.yuantafutures.com.tw -

#17.期貨市場俗稱的「斷頭」是什麼意思? 交易人如何避免 ... - 信傳媒

期貨 市場買賣也有俗稱「斷頭」的機制,就是被強制平倉,交易人應該做好風險管理。股票. 於 www.cmmedia.com.tw -

#18.代為沖銷暨期貨商責任內涵之研究

銷條件,期貨經紀商啟動強制平倉措施後,也使選擇權市場價格. 1. 臺灣期貨交易所/ 結算業務/ 結算 ... 付報酬予期貨經紀商,且期貨經紀商並會逐日計算期貨損益並交. 於 tpl.ncl.edu.tw -

#19.台積電開盤跌7元見522元台股開盤15886點| 股市要聞 - 聯合報

統一期貨說,在法人籌碼方面,目前外資期貨淨多單維持在1萬口的水準,顯示外資對後續走勢並未看壞。另外在選擇權未平倉部分,4月份第2週的買權與賣權 ... 於 udn.com -

#20.[期貨] 什麼是期貨砍倉、斷頭、甚麼時候會被追繳@ 做點小買賣

其中最重要的是"風險指標<25%"就會被系統強制以"市價"砍倉,這時常常會出在非常 ... 投資人平倉,盤中風險指標低於25%,券商會幫投資人平倉賠錢的選擇權賣方部位、期貨 ... 於 blog.xuite.net -

#21.選擇權結算日|一篇讀懂結算方式及降低虧損方法,讓投資更順利

結算日未平倉的部位都會被強制平倉。選擇權與期貨都有結算日,若持有當月未平倉的台指期貨倉位(大台、小台),或是未平倉的選擇權部位,在每月的第3個週三所有未平倉 ... 於 gooptions.cc -

#22.風控作業須知 - 富邦期貨股份有限公司

期貨 顧問. 期顧商品服務 富邦期貨STARWIN(NEW) 推薦策略組合包 趨勢贏家指標 期顧 ... 原油差價契約商品說明 合約規格 損益計算; 交易平台 富邦GO WIN; Q&A; 模擬帳號. 於 www.fubon.com -

#23.期貨交易新手看過來 - 永豐金證券

想交易期貨,要準備多少錢呢?萬一有虧損怎麼辦?又要怎麼計算虧損? ... 接獲追繳通知,但無法在次日中午12點前補足保證金,為避免更大損失,期貨商會強制平倉沖銷。 於 www.sinotrade.com.tw -

#24.期货亏损怎么计算?什么时候会强制平仓? - 知乎

期货 交易的强平主要是参考交易所风险率。 什么是交易所风险率呢? 一般账户的保证金比例=交易所保证金比例+期货公司附加保证金比例. 附加的保证金就是期货公司为了控制 ... 於 www.zhihu.com -

#25.置頂{新手教室}期貨保證金/元大期貨營業員鄭詩頴

期貨 保證金制度常聽到交易期貨前帳戶裡要先有一筆錢,那筆錢是要做什麼呢? ... 當風險指標低於25%期貨商會直接強制平倉來保護我們,以防虧損持續擴大. 於 shihying0530.pixnet.net -

#26.期貨教室

虧損超過一定範圍(低於維持保證金門檻)必須當日繳存金額彌補虧損,否則便會被強制平倉出場。 由於期貨交易僅須支付契約價值一定百分比之保證金即可,因此,具有以小搏 ... 於 moneydj.emega.com.tw -

#27.保證金制度- 期貨史丹利 - HiStock嗨投資

客戶帳上權益數剩下20000元,此時低於原始保證金25%,期貨商將強制平倉。 部落格不作為投資依據,僅供參考,如有錯誤,以期交所公告為主。 於 histock.tw -

#28.期貨保證金7分鐘速解:水能載舟亦能覆舟,3核心知識讓你不再 ...

此時的交易就必須承受更容易被強制平倉的風險。 像WINSMART期貨交易軟體就可以幫助投資人控制期貨交易風險,在交易前就先規劃好每一筆單可接受的損失 ... 於 winsmart.tw -

#29.【康和期貨保證金】常見問題合集

若調整期貨保證金時,原有的未平倉部位要如何計算保證金? ... 期貨商依法有權在客戶未能依限期內補繳保證金時,將客戶所持有之期貨交易所有部位強制平倉,以減低 ... 於 gcfc.com.tw -

#30.期貨商未通知就強制平倉法院判定客戶免賠? - Yahoo奇摩新聞

一位范姓民眾自2016年在某期貨商開戶交易,2月6日當天部位不斷損失,低於風險水位,期貨商便將范先生的帳戶予以反向沖銷強制平倉,經結算產生新臺幣536萬 ... 於 tw.tech.yahoo.com -

#31.投資學-分析與應用 - 第 435 頁 - Google 圖書結果

【 91.1 分析人員】( A )期貨交易保證金之計算分為起始保證金以及維持保證金,而當保證金帳戶餘額低於維持保證金水準,為避免部位遭強制平倉,投資人須補足金額稱為變動 ... 於 books.google.com.tw -

#32.期貨合約中的「槓桿」怎麼計算,為什麼容易爆倉? | 動區動趨

也就是說,張三的期貨合約,只要虧損達到90% ,如果不再繼續追加保證金,交易平台就會強制將張三的看漲合約賣出,也就是強制平倉,以避免價格繼續下跌 ... 於 www.blocktempo.com -

#33.Real-time Futures 即時期貨 - AASTOCKS.com

未平倉合約淨數. 40,527. 未平倉合約淨數升跌. +875 ; 到期日. 2023/04/27. 最後結算日. 2023/04/28 ; 相關資產. 恆生指數. 於 www.aastocks.com -

#34.台灣期貨市場保證金預繳制度的檢討

100%,則該當沖交易留倉部位無須於次一營業日強制平倉。 2) 若收盤後交易人當沖交易留倉部位以一般交易保證金標準計算之. 整戶保證金維持率低於100%,應計算當沖交易未 ... 於 www.futures.org.tw -

#35.強行平倉_百度百科

強行平倉也叫強制平倉,又稱被斬倉、被砍倉、爆倉。 ... 由公司強平後剩餘資金是總資金減去你的虧損,一般還剩一部分。在現貨黃金、期貨交易中經常使用。 於 baike.baidu.hk -

#36.0206選擇權價格波動事件 - 维基百科

卻因市場價格異常,造成選擇權保證金的風險指標嚴重偏誤(因為代入了異常的價格來計算),自此,期貨商開始瘋狂強制平倉,選擇權市場陷入一片屠殺,數十檔價外買權( ... 於 zh.wikipedia.org -

#37.期貨投資攻略:什麼是期貨合約?槓桿交易有何風險?

在期貨市場開盤時,如果發生風險指標計算< 25% 的情況(需留意D = 應加收之保證金),便會被強制平倉。 在期貨市場收盤後,如果在隔日中午12 點之前, ... 於 www.rayskyinvest.com -

#38.股票期貨教學丨新手如何買賣股票期貨?個股期貨保證金 - BTCC

最大損失, 投資成本, 維持率達保證金25%及以下,期貨商可先行強制平倉 ... 那麼,我們應該如何計算個股期貨中的保證金呢? 1.台股股期合約大小. 於 www.btcc.com -

#39.倉英文- 2023 - known.sbs

這引申了未平倉合約的概念,即是某樣產品,它的期貨及期權,現時在市場 ... 在這種保證金模式下,當資產淨值不足以滿足維持保證金需求時,強制平倉將 ... 於 known.sbs -

#40.華南期貨-風控作業要點

當日盤中未平倉單之獲利不可作為新一筆交易的保證金,未平倉單之獲利經收盤結算後, ... 如未補繳者,次營業日中午12時,期貨商會以市價或合理限價強制平倉(斷頭)。 於 ft.entrust.com.tw -

#41.有獲利者當日即撥入戶頭,虧損者亦必須扣除款項。繳 ... - 解釋頁

由結算所依當日結算價計算損益,有獲利者當日即撥入戶頭,虧損者亦必須扣除款項。 ... 範圍(低於維持保證金門檻)必須當日繳存金融彌補虧損,否則便會被強制平倉出場。 於 www.yesfund.com.tw -

#42.為什麼會遇到期貨保證金追繳?期貨交易前你必須留意的3 個 ...

要注意的是,個股期貨和股票現貨不同,如果保證金跌破風險指標(25%),部位會被強制沖銷、平倉,在股市的術語稱為「斷頭」。 -出自yahoo 新聞小資族以 ... 於 chan-yi.com -

#43.股票期貨保證金計算機 - 康和期貨徐珮瑗

股票期貨保證金計算方式與台指期貨不同,台指期保證金為一定金額,股票期貨則是合約市值的一定比例。股票期貨保證金公告之 ... 夜盤會被強制平倉嗎? 於 www.barits.com.tw -

#44.臺期結字第10603002750號函 - 證券暨期貨法令判解查詢系統

交易人帳戶之未平倉部位留有已進入盤後交易時段之指定豁免代為沖銷商品,當風險 ... 沖銷之買賣委託書或買賣委託紀錄,註記「代為沖銷」、「強制沖銷」或類似字樣。 於 www.selaw.com.tw -

#45.親愛的期貨交易人您好: - 群益證券

沖銷部位已低於依加收保證金指標計算之部位,仍須待收盤後始得釋放該商品已加收之證金。 ... 四、甲方同意於乙方執行代為沖銷時,得採行禁止甲方自行平倉之措施。 於 www.capital.com.tw -

#46.槓桿 - 群益外匯王

四、損益計算. 計價貨幣為美元: (賣出價-買入價) x 契約規格x 交易單位= 損益(美元). 於1.14400買入1手EUR/USD,於1.14500賣出1手EUR/USD平倉。 於 www.capitalfutures.com.tw -

#47.當風險指標低於25%會被全部平倉?

關鍵重點就是"風險指標25%"這個數字期貨商有權將你的部位"全部"平倉! ... 倘經計算之風險指標分母項小於1,風險指標註記為100%。 上述原則以計算式 ... 於 chiachia80524.pixnet.net -

#48.台指期結算未平倉

期貨 在強制平倉(斷頭)時,也有滑價的風險,但透過保證金多放一點,將槓桿倍數降低, ... ()A错B对在期货结算时,未平仓期货合约均以当日收盘价作为计算当日盈亏的依据。 於 tt.huishou888.net -

#49.強制平倉{6IFV4Q7}

强行平仓也叫强制平仓,又称被斩仓/被砍仓/爆仓。 强行平仓制度是对期货投资者存在违规超仓、未按规定及时追加交易保证金等违规行为或者交易所规定的其他 ... 於 tz.teletips.org -

#50.2020okok0415許豐祿台指期貨結算昨夜美股大漲費半直逼季線 ...

十年期公債期貨(GBF)採實物交割作業;交割價款由最後結算價計算而得;自2004 … ... 一般當沖交易強制平倉時間為下午01:30;結算部位結算日當天當沖交易時間只到 ... 於 hetivalmisperustus.fi -

#51.期貨保證金-知識百科-三民輔考

結算保證金之計算我國期貨交易所結算保證金,主要是以涵蓋一天的價格變化為考量 ... 若客戶未在規定時間內完成補繳者,則期貨商有權對客戶之期貨部位強制平倉,稱之為 ... 於 www.3people.com.tw -

#52.金融市場學 - 第 178 頁 - Google 圖書結果

具體來說,是指根據當天的結算價格來計算多空雙方的盈虧。在每天交易結束時,保證金賬戶會根據期貨價格的升跌而 ... 結清期貨頭寸的方式主要有實物交割和對沖平倉兩種。 於 books.google.com.tw -

#53.期貨關鍵名詞進場前停看聽先熟記 - 鉅亨網群英講堂

交易人委託成交後,持有的部位會記錄在客戶的帳戶中,每日計算損益,到最後交易日之後仍有未平倉部位時,則需要辦理交割,交割可分為實物交割及現金結算兩種。 期貨 ... 於 campaign.cnyes.com -

#54.一輩子不會被追繳,交易期貨還大賺 - 理財寶

自己再賠多少錢,會被券商追繳與砍倉嗎?我跟你保證解讀「期貨帳務」這件事教科書裡絕對沒有教甚至連你的期貨營業員很可能也不太清楚但是要做好一件 ... 於 www.cmoney.tw -

#55.期貨交易期貨盤後追繳怎麼辦?什麼時候會斷頭強制平倉?權益數 ...

期貨 盤後追繳怎麼辦?什麼時候會斷頭強制平倉?權益數風險指標公式計算教學大家擔心的風險問題期貨什麼時候會被斷頭平倉? 各位投資人注意,期貨什麼時候 ... 於 kgifutures88.pixnet.net -

#56.強制平倉

強行平倉是交易平臺實行强行風險控制的重要制度之一。 我们在期货交易中,经常会听。 强制平仓是指按照有关规定对会员或客户的持仓实行平仓的一种 ... 於 md.neurologicawareness.org -

#57.台指期晚盤- 2023 - airshowphotography.uk

台指期fitx 期貨指數140960, 漲跌39.0, 提供最即時的指數走勢, ... 盤後交易成交部位的留倉單於隔日的一般交易時段開盤前轉入結算系統計算。 於 airshowphotography.uk -

#58.期货强平价格的计算方法及交易特点

期货 爆仓计算方法期货交易特征假设某日铜价格封涨停(期货里涨停仅为上个交易日结算价 ... 当投资者保证金不足并低于规定比例时,期货公司将强制平仓。 於 px44.cn -

#59.國內期貨當日沖銷交易風險預告暨同意書 - 第一金證券

若因行情變動致使台端當日沖銷. 部位權益總值低於本公司依整戶風險控. 管原則所訂一般非當日沖銷交易原始保. 證金之強制平倉比例(該比例依循本公司. 客戶風險控管作業要點 ... 於 www.firstsec.com.tw -

#60.强制平仓计算公式(强行平仓比例) - 期货交易

强制平仓计算 公式强制平仓=(被砍仓价位-账户保证金)交易头寸价值(假设最低交易保证金比例为10%) 强制平仓的情况如下: (1)投资者持有的合约市值为负值, ... 於 www.vemenen.com -

#61.台指期晚盤- 2023

盤後交易成交部位的留倉單於隔日的一般交易時段開盤前轉入結算系統計算。 ... 台指期fitx 期貨指數140960, 漲跌39.0, 提供最即時的指數走勢, 最即時專業報價, ... 於 jimknight.uk -

#62.保證金追繳與砍倉 - 統一期貨小鄭

保證金及風險指標如涉及選擇權則計算複雜,完整風控機制可參考期交所統一版本,本文以純 ... 25%強制砍倉:當盤中風險指標低於25%,期貨商將代為執行全數部位砍倉。 於 futuresonline-programingtrading.blog -

#63.期貨計算器| 計算期貨交易的盈虧|幣安期貨 - Binance

... 期貨交易下任何訂單之前,計算預估的盈虧(PnL)、股本回報率(ROE) 及強平價格。 ... 10,000,000 USDT. 開倉價格. USDT. 平倉價格. USDT. 成交數量. BTC. 計算結果. 於 www.binance.com -

#64.期貨何時會強制平倉?國內外期貨帳戶保證金風險指標低於25 ...

以風險指標之計算公式說明: 如若客戶拆解組合單…折解後即代表帳上部位成為單隻腳、 ... 於 kellychi888.pixnet.net -

#65.台指期晚盤- 2023 - jpdev.uk

盤後交易成交部位的留倉單於隔日的一般交易時段開盤前轉入結算系統計算。 ... 台指期fitx 期貨指數140960, 漲跌39.0, 提供最即時的指數走勢, 最即時專業報價, ... 於 jpdev.uk -

#66.強制平倉流程(統一保證金賬戶)

一旦觸發強制平倉,系統將計算在幾秒內計算維持保證金*/保證金餘額之值。 ... 強制平倉系統接管賬戶倉位(包括USDT 永續、USDC 永續和USDC 期貨)所 ... 於 www.bybithelp.com -

#67.台指選擇權砍倉之法律問題 - 陽昇法律事務所

今年2月6日發生台指選擇權風暴,部分期貨商無差別式地斷頭平倉,讓投資人損失 ... 時,若無法即時補繳保證金會被砍倉,風險指標計算關鍵之一,乃是投資人留倉的賣方 ... 於 sunrisetaipei.com -

#68.2454 聯發科期貨保證金多少?小聯發科期貨期貨保證金計算教學

2. 風險指標低於25% 時會被強制平倉。 3. 每個月第3 個禮拜三為股票期貨到期結算日。 聯發科常見問題. 聯發科期貨 ... 於 saysayrich.com -

#69.>期貨入門-交易期貨太危險?-統一期貨期添大勝網

若投資人未於規定時間內存入保證金讓帳戶金額高於規定比例時,期貨商就「有權力」也「必須」將投資人的帳上虧損部位強制平倉,這就是所謂的「斷頭」。 於 www.pfcf.com.tw -

#70.論期貨商保證金風險控管

期貨 交易是屬於具高度財務槓桿特性的保證金交易,期貨市場的保證金是一種契約之誠信 ... (買權以跌停價計算;賣權以漲停價計算),以備次日強制平倉(砍倉)所需之支出。 於 www.fsc.gov.tw -

#71.股票期貨是什麼?保證金教學、風險指標,讓你一次學會!

... 足夠的保證金時,期貨商則可強制平倉,亦即所謂的斷頭。 此外,我們經常聽到的「風險指標」,指的是當盤中權益數低於原始保證金的25%(計算公式: ... 於 www.keenspie.com -

#72.平倉 - MBA智库百科

期貨 交易的全過程可以概括為建倉、持倉、平倉或實物交割。 ... 強制平倉是指倉位持有者以外的第三人(期貨交易所或期貨經紀公司)強行了結倉位持有者的倉位,又稱被斬倉 ... 於 wiki.mbalib.com -

#73.倉英文- 2023 - The Cuddly Dinosaur

期貨 合約稱為「部位」,為目前仍留置於市場中未沖銷的期貨契約,而部位的計算單位 ... 這引申了未平倉合約的概念,即是某樣產品,它的期貨及期權,現時在市場上的合約 ... 於 cuddlydinosaur.uk -

#74.【超實用】全面解析期貨保證金制度_如何應對斬倉/補倉?

_ 計算 槓桿比率_民眾 期貨 教室_課堂三 ... 假如不補倉,證券行有權斬倉,替你 強制平倉 ,資產淨值和購買力便剩下$85000。還是那一句,不需太擔心補倉和 ... 於 www.youtube.com -

#75.倉英文- 2023 - shot.wiki

期貨 合約稱為「部位」,為目前仍留置於市場中未沖銷的期貨契約,而部位的計算單位 ... 這引申了未平倉合約的概念,即是某樣產品,它的期貨及期權,現時在市場上的合約 ... 於 shot.wiki -

#76.防止實物交收風險- 京華山一國際(香港)有限公司

在強制平倉期限後,有些期貨合約〔第一通知日First Notice Day早於最後交易 ... 海外期貨交易,包括透過經紀或交易部電話下單進行之海外期貨交易,均以經紀佣金計算。 於 www.cpy.com.hk -

#77.期貨盤後追繳怎麼辦?斷頭強制平倉

國內期貨選擇權被強制斷頭平倉有兩種情況,但如果是國外期貨商品只有會第一種情況 ... 選擇權:市值以市價計算; 一般交易時段之商品以現貨市價為價外值之計算標準, 盤 ... 於 p91925p.pixnet.net -

#78.平倉盈虧 - 中文百科知識

計算 公式其計算公式如下:平倉盈虧=平歷史倉盈虧+平當日倉盈虧平歷史倉盈虧=∑[(賣出平倉價-上 ... 平倉盈虧. 與持倉盈虧相對。期貨交易者在實際平倉時所發生的損益。 於 www.jendow.com.tw -

#79.保證金要求 - MW801.com

收市時如保證金比例低於60%,則會按照後做先平的次序,逐一將單邊新單以收市價進行強制平倉,直至賬戶之保證金比例回復至60%以上水平。(鎖倉不受影響,不會觸發強制平 ... 於 www.mw801.com -

#80.融資保證金補繳 - Firstrade

如果投資者無法在3個交易日內完成補繳,第一證券將有權利強制平倉該賬戶之部分或全部持股來維持其保證金需求。 以下為一個保證金追繳產生的例子:. 您手中持有$20,000價值 ... 於 www.firstrade.com -

#81.[期貨規則]保證金追繳/收到追繳簡訊後怎麼辦 - 統一期貨阿雅

強制砍倉:當行情變化大時,導致您帳戶裡的保證金餘額只剩原始保證金的25%時,期貨商對您的部位強制平倉。 國內商品保證金追繳流程:. 1. 保證金追繳原則:. 於 yiping666.pixnet.net -

#82.期貨保證金及盤中盤後追繳還有砍倉制度是什麼?

要有多少保證金才能交易? 本文帶您了解保證金、追繳制度及砍倉風險,才知道原來設定了諸多限制就是希望可以降低期貨帶給交易人的 ... 於 futuresonline.blog -

#83.期貨基礎新手教學:解析4個優勢、2個風險

這就是強制平倉,大家常說的爆倉。 期貨教學_期貨槓桿_期貨新手_期貨_期貨基礎. 3、交易成本(手續費+ ... 於 learningpa.cc -

#84.保證金平倉如何計算? - 雅瑪黃頁網

期貨 交易保證金一般收取在10%上下,根據每個交易品種不同,收取的期貨交易保證金比例也有所不同。 現貨原油風險率怎麼計算的,虧到多少會強制平倉? 看 ... 於 www.yamab2b.com -

#85.交易須知與風險預告_開戶後須知 - 群益期貨

2、期貨交易人應自行計算維持保證金之額度與比例,並負有隨時足額保證金 ... 原則上當盤中任一維持率低於25%時,本公司有權利以市價強制平倉全部部位. 於 www.topbroker.tw -

#86.台指期平倉

觀察台指期未平倉口數,只要利用股票期貨結算價的計算方式,自行結算, 。 ... 掃具架 強制平倉,選擇權市場陷入一片屠殺,數十檔價外買權(應該下跌的)紛紛漲停。 於 nu.i2ifunding.net -

#87.期貨盤後追繳保證金怎麼辦?何時被斷頭強制平倉?權益數風險 ...

加收的金額應不低於原始保證金的20%,即使期貨交易人於盤後交易時段或次一一般交易時段盤中單一商品未沖銷部位已低於依「加收保證金指標」計算之部位,仍須待該商品次一 ... 於 dolag.com.tw -

#88.【期貨教學】台指期是什麼?怎麼玩?保證金與結算日全攻略

未平倉部位會進入期交所結算,等於是被強制出場。 台指期結算日對股市有什麼影響. 台指期結算日留倉的最大部位,多半是三大 ... 於 www.money101.com.tw -

#89.提供金融商品或服務前契約重要內容及揭露風險告知書 - 元富證券

總體期貨交易已平倉或未平倉部位正處於獲利狀態。 二、期貨選擇權風險預告 ... 準計算之未沖銷部位所需原始保證金,惟計算當日沖銷交易未沖銷部位之權益數. 於 www.masterlink.com.tw -

#90.選擇權基礎4 交易人權益數的名詞解釋與公式計算 - 股澐

Ans:25%。不過,當風險指標<25%時,期貨商有權利立即得將全部未沖銷部位強制平倉,當然 ... 於 www.sharecloud.tw -

#91.臺灣期貨交易所期貨契約當日沖銷交易減收保證金作業說明

1.以一般交易保證金標準計算. 期貨交易人整戶保證金維. 持率,高於100%時,則盤. 後當沖交易留倉部位無須. 於次一營業日強制平倉。 2.整戶保證金維持率低於一般. 交易 ... 於 www.laws.taipei.gov.tw -

#92.【股票VS股票期貨】股期怎麼玩?保證金、交易稅計算 - 康和期貨

交易限制, 融券強制回補、平盤下不能放空, 無限制,可避險套利,搭配其他商品形成多元策略. 最大損失, 投資成本, 維持率達保證金25%及以下,期貨商可先行強制平倉. 於 futures.com.tw -

#93.期貨平倉|RTBV0LA|

强制平仓 :又称被斩仓或被砍仓,投资者未及时追加交易保证金、违反交易头寸限。 期货平仓是指期货交易者买入或卖出与其所持期货合约的品种代码、数量及交割 ... 於 si.x01.net -

#94.期貨什麼時候被砍倉? 怕砍倉前一定要先明白什麼是原始保證金

風險指標以現在的部位之”原始保證金”作為100%當(分母),去計算目前的”風險指標” ... 國內期貨使用當沖交易,期貨商會在收盤前15分鐘"強制平倉". 於 applebaby122.pixnet.net -

#95.常見問題 - 康和期貨官網-專業期權開戶、海外期貨交易機構

我已答應會補繳保證金,但因事延誤匯款,但期貨商已將我的部位強制平倉,且造成損失,請問他們有權這樣 ... 若調整期貨保證金時,原有的未平倉部位要如何計算保證金? 於 www.concordfutures.com.tw -

#96.股票期貨教學:個股期貨保證金、手續費怎麼算?怎麼玩股票期貨

三、股票期貨保證金如何計算? ... 導致保證金低於原始保證金的25%,券商有權『強制平倉』期貨合約。 ... 下文介紹如何計算股票期貨中的保證金。 於 www.mitrade.com