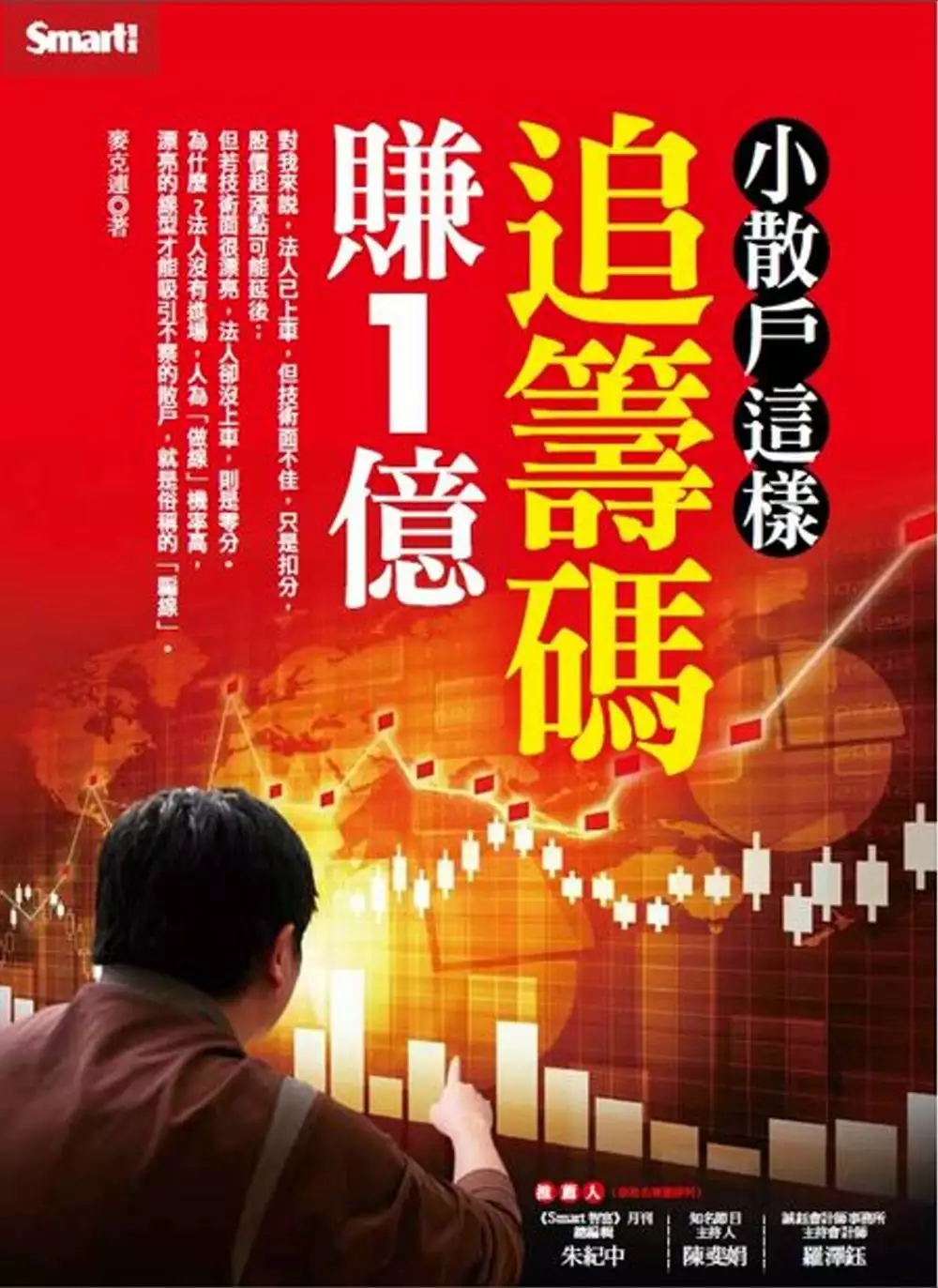

明牌股票的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦麥克連寫的 小散戶這樣追籌碼賺1億 和股魚的 股市大贏家!明牌藏在財報裡:我只看財報,每年穩穩賺20%都 可以從中找到所需的評價。

另外網站股票明牌滿天飛,好好運用是糖果,照單全收變毒藥!也說明:股市明牌的3 種分類 · 1. 完全沒有根據的道聽塗說 · 2. 報紙新聞的各種股票名單 · 3. 理財專家的「精闢見解」 ...

這兩本書分別來自Smart智富 和財經傳訊所出版 。

國立中正大學 財務金融學系碩士在職專班 鄭揚耀所指導 劉耀勝的 監視制度更新對股票市場之影響 (2021),提出明牌股票關鍵因素是什麼,來自於警示制度、處置股票、當沖制度、多元迴歸、T檢定、敘述統計。

而第二篇論文國立中山大學 財務管理學系研究所 劉德明所指導 洪秋蓮的 台灣上市櫃公司處置股票價格現象之研究 (2020),提出因為有 處置股票、異常報酬、異常周轉、上市、上櫃的重點而找出了 明牌股票的解答。

最後網站明牌高- 理想股票技术论坛則補充:明牌 高 · 自用指标款贵宾VIP 三步战法主图倾情推荐财富账号520倾力推荐 · 【股价飞升】副图和选股,当风口与趋势产生合力进行快速突破时,买点在这两天产生 · 新年福利指标《 ...

小散戶這樣追籌碼賺1億

為了解決明牌股票 的問題,作者麥克連 這樣論述:

《Smart智富》184期封面故事報導 小散戶麥克連,10萬元進股市靠著追籌碼在股市賺1億 股價為什麼漲,一定得要有人拿錢出來買,誰拿錢出來買、怎麼買?這就是籌碼分析。當籌碼改變股價與量之後,才會引發技術面變化,還得過了一陣子,散戶才會從新聞或是公告上知道,原來股票的基本面,到底發生什麼事,才會讓籌碼產生流動。 所以,籌碼分析是最能在第一時間找到飆股的方法,麥克連發現,外資與投信兩大法人只要拿錢出來買的股票,往往有能力發動一段漲幅,且都有基本面的保證,搭配技術面找出最佳的進場點,就能搭轎賺波段,成為勝率高達九成的賺錢術。 小散戶麥克連靠著籌碼分析,在股市賺到上億元

,他說,「法人上車、技術面不好的股票只是扣分;技術線型完美、但法人沒上車的股票是零分,因為沒有穩定籌碼、沒有基本面支撐、股價很有可能一夕翻車。」 本書重點 1.新手看價、老手看量、高手看籌碼 為何技術面明明看多,卻一夕翻空?外資的轎子怎麼搭?主力的明牌股票到底能不能碰?市場上有哪幾大籌碼勢力,是影響股價的關鍵?要怎麼追蹤?如何跟著買賣獲利? 2.不空談理論,全部是市場實戰精華 本書沒有理論贅述,書中都是麥克連退伍後拿10萬存款進台股,賺了上億,後來賠光99%,痛定思痛,東山再起,又賺回上億元,他的追籌碼實戰,他的慘賠教訓,不論新手或股市老手,都值得細細

品味。 3.高勝率追籌碼股市提款術 追籌碼三步驟:1、從外資與投信買賣超排行榜挖寶,2、從法人報告檢查基本面進一步精選股,3、從技術面找出買賣點 4.風險控管,守得住才是真正屬於你的財富 從股市賺到的錢,該如何守成?資產配置有意義嗎?麥克連主張,錢太少的時候不需要配置,要挑選賺得快的金融工具奮力一搏;但當資產達到相當水位,一定要適配,才能守住並享受你賺到的財富。

明牌股票進入發燒排行的影片

#策略教學 #順勢交易 #強勢股

教你如何開豹投資、如何操作獵鷹9號跟如何判斷股票是否被入選

錄影兼教學,ˊ實際操作5分鐘以內結束

大家熟悉之後自己選股,3分鐘可以搞定

順勢交易,就是這麼簡單!

耐心,修練而得

並且 只做符合策略的股票!!

不要為了交易而交易

是要為了正期望值而交易

正期望值,來自你紀律地執行正期望值的交易系統

我教各位的,是職業作手的系統

是全世界贏家交易員的共同圭臬、準則

不是過去你接觸到的那種爆明牌、分享觀點、分析一大堆的方法

讓我們一起,漲多跌少!

💪馬上登入試用看EGO老師有哪些策略飆股:https://reurl.cc/R6xbpG

📣加入社群,接收每日盤勢資訊:https://reurl.cc/NX8X89

📊了解更多免費台股個股研究資訊:https://reurl.cc/2bokAr

👉🏻豹投資FB粉專:https://www.facebook.com/AboveTW

✅加入豹投資的LINE@通知不錯過:https://lin.ee/o8xd09g

📃訂閱豹投資電子報:https://reurl.cc/E2GRln

監視制度更新對股票市場之影響

為了解決明牌股票 的問題,作者劉耀勝 這樣論述:

本研究欲探討臺灣證券交易所股份有限公司自民國110 年8 月27 日起,實施當沖警示與處置股票新制,對於新監視制度宣告實施前及宣告結束後相關變數是否會對股票市場造成影響,以臺灣證券交易所股份有限公司及財團法人中華民國證券櫃檯買賣中心(OTC)公布之處置股為研究對象,研究採集的樣本期間為民國110 年5月27 日至民國110 年11 月29 日,並透過相關變數與多元線性迴歸分析來實證解釋監視制度是否具備報明牌效應與股票相關報酬之關聯性。本研究藉由多元迴歸模型分析與波動率的平均數差檢定實證發現,新制度對股票市場的異常報酬能有正向的抑制效果。改版前「週轉率」、「股東權益報酬率」、「股價淨值比」變數

對於異常報酬有相當顯著影響,但其中「股東權益報酬率」為負相關;新的股市監視制度辦法對於抑制股票投資市場熱度為有效果。

股市大贏家!明牌藏在財報裡:我只看財報,每年穩穩賺20%

為了解決明牌股票 的問題,作者股魚 這樣論述:

買股票不看財報絕對是投機客而非投資客! 股魚教你3步驟11個要訣快速成為平民股神 5個指標就能篩選出績優股 3個條件就可以剔除地雷股 3個公式可以馬上決定買賣價格 看財報買股票,保證看得到也吃得到企業成長結出的甘甜果實! 不基於財報的股票操作就是「投機」, 投機者99.9%都會以虧損收場。 本書是為投資者而寫作。 本書抱持的股票投資哲學,是以合理的價格持有營運績效良好的股票,並提供一套完整的方法實踐投資目標。 首先,作者提出風險的觀念,任何投資都要考量的風險,因為許多投資人只注意到可能會有巨大的正報酬,但是往往忽略了一次大風浪,就可能讓投資人傾家蕩產。 當然,

投資股票只懂得避免風險是不夠的,還要找到股價被低估的資優股,本書絕大多數的篇幅在於說明上述主題。而財報資訊的利用及解讀又是其中的關鍵。你要找到營運績效良好的股票,最好的方法就是閱讀財報;而你要判斷一個企業是否有可能關門大吉,財報也是重要的資訊來源。因此本書以兩章的內容說明財報的重要內容及不可不知的財務比率。在其中引用大量的企業實例,讓你知道偽裝良好的地雷股長什麼樣子。 當讀者具備一定的財報解讀知識,接著本書說明如何選出值得投資的口袋名單,以5項指標配合網站的功能,讓讀者5分鐘就找到績優股。投資股票的不二法則就是當股票市場價格低於股票價值就買進,反之賣出。但要如何估計股票價值?本書提供三組簡

單的公式,初學者也可以輕鬆代入,而得到具體的標準。 本書內容完整,舉例豐富,適合不打算短進短出的投資人參考。 本書特色 就算你連財報都沒見過,看過本書仍然可以成為股票投資高手 由基礎的財報知識到簡易的選股方法,自成一完整的系統。讀完此書不會讓你一夕之間成為財務分析高手,但是一定可以選出優質的股票,讓你遠離風險,享有不錯的投資報酬率。 就算你連企業弊案的新聞標題也看不懂,看過本書,讓你知道如何識破騙局! 財報可以造假,這是大家都知道的事實,但是多數時候都有跡可尋。本書列舉許多知名案例,告訴你為何許多評價極高的企業,骨子裡只是紙上的財富。也告訴你其實他們在被媒體抓包前,財報上就

可以看出端倪。本書也繪百幅以上圖表,讓你快速了解財務的涵義。 就算你忙到看盤的時間都沒有,看過本書讓你勝過股票機不離身的同事! 漫步書市,不少書籍標榜一年賺五十倍,或是很短時間賺上百倍,相對而言,本書作者過去8年平均報酬也不過是20%,顯的平凡而無奇。但是作者本業為科技公司的研發主管,他可以採用的方法,代表一般上班族也可以採用。採用剔除高風險標的後,分享公司營運成果的投資哲學,再不濟的投資人,也可保有相當的獲利。至於有些人宣稱的投報率超過巴菲特加彼得林區好幾倍,不過那些都要求全心投入,加上機運。一般人其實可遇而不可求。 作者簡介 股魚 本書作者固定以股魚之名,在部落格發表有關股市

投資的文章。1977年生於高雄,畢業於台大機械工程所,現於著名科技公司擔任研發主管。大學時對投資開始產生興趣,至今投資資歷超過15年。由於生性喜好與人分享知識及觀念,因此不但開設股市投資相關課程,也勤於寫作部落格。曾擔任國立北科大推廣教育中心財經課程講師、CMoney理財特約講師與財經社團講師。 相對於許多投資人依重網路、口語及專業媒體,股魚發現,這些都不如由企業依法必須公開的財務報表來得可靠。因為就算排除可靠性的因素,即使是專業媒體,也免不了賣弄聳動,影響讀者的主觀判斷。 在豐富的教學生涯中,股魚很遺憾的發現,多數的投資人都受限於資料的取得、資訊源的干擾與風險意識的薄弱,而難以做出投

資的抉擇。也因為沒有一致性的邏輯觀念來面對投資的數個重要面向:資料取用、指標篩選、數字判斷、價值分析,以至於在面對自身各個時期的財務問題時,落入短期性的投機陷阱。 投資是一個長期道路,最終目的是要提供投資人產生足夠的資產部位來滿足資金的需求。用短期性的觀點只會落入投機的陷阱當中。作者試著在書中透過實際的案例來揭露與指導各種財務指標的應用、以及數字的陷阱。並透過實際的邏輯性選股來實證財報投資的績效結果。也期許每位讀者能透過本書的實際案例瞭解到財報數字的真正用途並建立出一套適合自己的投資流程。 作者Blog: www.stocksardine.com 前言 第一章:股票投資的基本認識先

避免損失,再追求明牌 股票的投資有時賺、有時賠,無論賺賠一定會有手續費,不降低賠率、不減少手續費而只想到賺錢時的風光!其實一定會慘賠!1-1、忽視風險會要人命!1-2、資本市場與股票投資的關係1-3、股票投資的三種獲利模式 第二章:股票投資相關訊息可靠性評比誰報的明牌最可靠?投資決策需要資訊,但是越是可以輕易取得的資料,價值越低;可怕的網路新聞更可能讓讀者在了解真相前就被誤導。2-1不要成為點擊率的受害者!小心來自聳動標題的誤導2-2 如何找到可靠而客觀的投資資訊13種資訊來源的可靠性評比 第三章:判讀財報之前的三個基本動作判別被包裝為明牌的地雷股,有時很簡單!要有高深的專業知識才能識破企業的

虛偽造假?多數時候是的!但是有時就直接而明白地寫在公開說明書中!3-1、如何找到財報資訊看證交所的財報資訊投資最牢靠3-2、認清月報、季報、年報的分別月營收成長!其實不必跟著慶祝3-3、是不是地雷?有時會計師會暗示你!當科風出問題時,會計師在簽證中寫了什麼? 第四章:認識與判讀三大報表了解企業體質、能力、行為的途徑在我近十年的投資經驗中,我永遠在等下一次的財報公布,我不用受網站新聞的轟炸,笑看專業的財經雜誌告訴我投資的天方夜譚,只靠財報資訊,平均每年賺20%的報酬。4-1、檢視企業體質的報表:資產負債表存貨增加而帶來的淨值成長是好事?4-2、表達企業獲利能力的報表:損益表高EPS的東和為何還是

出事了?4-3、拆穿企業假面具的報表:現金流量表中美晶年年發股息怎麼會有問題? 第五章:認識與判讀財務比率找出機會與風險企業和自然人很像,不會一夕之間改變!由於財務報表可以造假,因此較常出現突然的好轉。當遇到這種情況,雖然你可能是發現企業中的吳下阿蒙,但最好好好地看看財報,因為其中不乏造假者!5-1、交叉比對找出真相靠一張表檢視企業體質5-2、資產負債表常見的財務比率你投資的公司還撐得下去嗎?5-3、損益表常見的財務比率績效一夕間大幅好轉?小心作假!5-4、現金流量表常見的財務比率最難造假的財務比率 第六章:不要被資訊淹沒用財報篩選出明牌的5個指標當你用了以下方法還找不到可以投資股票!不要忘了

巴菲特有把資金還給股東的紀錄。6-1快速找出無風險的投資標的5個指標、8個步驟 6-2解答幾個關於投資的關鍵問題 作者序 股票市場屬於資本市場的一部分,充斥著各種交易的耳語與各種目眩神迷的績效謊言。近年來,由於資本市場交易制度的日趨完整,投資人進入市場的難度下降,形成各種蓬勃交易的現象。而金融工具本身的發展也日趨多元;股票、權證、選擇權、期貨、牛熊證等等工具,逐一被開發出來。其目的不外乎要活絡證券市場的交易量,讓想買的人與想賣的人都可以在最短時間內完成交易的結果。 但投資人必須要弄清楚一件事,證交所等機構活絡交易的目的,並不是要替投資人增加利益,而是要藉由交易過程中抽取稅金來賺取平台

的費用收入,而券商提供財經資訊也不全然是要幫助你做出更好決策,其主要的目的也是要賺取交易費用。 這裡假設一位投資人進行了一筆100萬元的交易內容(買進與賣出)。買進時,他會被收取手續費千分之1.425(0.1425%),投資人支付交易成本為1,425元(100萬×0.1425%);賣出時,會被收取手續費千分之1.425(0.1425%)+證交稅千分之3(0.3%),投資人支付交易成本為4,425元=100萬×(0.1425%+0.3%)。如果整個交易過程是不賺不賠的100萬元,但實際上已經支出成本為5,850元。但這是一次性交易付出的成本,若交易次數拉高到10次時。則付出的成本顯而易見的將

增加至58,500元。 顯然地,這些交易成本將統統落入到證交所與券商手中,且不論投資人本身是否在這個過程中獲取利潤,平台提供者都能穩定獲取這部分的收入。從上面的說明可以看出,為何證交所與券商會這麼積極的想要增加交易的次數,全是因為這關係著他們的利潤,而不是投資人的利潤。 投資人很容易陷入金額絕對數字的陷阱當中而不自知,當手上的資金部位不高時會認為0.585%的一次性交易費用看起來對於整體部位沒什麼影響,而交易至10次時也僅是拉高到5.85%。只要有一次出現漲停7%就足以抵銷10次的交易費用。但這是一種錯誤的迷思。首先漲停是一種不確定的因子,但交易手續費率卻是一種絕對的支出,在這個金融世

界上只要冠上絕對收益(支出)的部分,大抵上都是以相對低的費用來支應,而不確定收益的部分則是有更高的收益水準來吸引資金的追逐,這是金融市場基本的原則。因此,如何降低固定費用的支出,便是增加收益的必要切入原則。 也因此降低交易次數,在先天上就已經提高了收益的水準,但純粹的降低交易次數並無法保證可以提升投資獲利的水準。這部分需要其他方式的配合方能達成這樣的投資理想。此時,應回頭來思考一件事情。股票到底是什麼?股票本身除了數字的漲跌外是否還存在其他的因子?那驅動股價上漲的動力為何?透過這樣的思考會讓我們重新理解股票交易的的根本是來自於資金與股權的交換。企業家需要資金故出售一部分股權作為代價來換取資

本,而投資人因看好該公司的經營績效,故購入該公司的股權,以獲取該公司未來經營績效的分配權益,而該公司的價值估算則是來自於財務報表呈現的結果。 這讓人想起「荷蘭鬱金香泡沫事件」,人們因不斷攀升的交易價格而陷入瘋狂當中。但當泡沫破碎,價格終究要回歸到物件的本質上,而現今我們該慶幸的是,有財務報表這樣的工具讓我們可以透過財務數字去判斷一間公司經營績效的好壞與價值,進而迴避掉入不必要的投機陷阱當中。 對於投資這件事情而言,財務報表是一切的基本。不基於財務報表的投資行為應一律統稱為「投機」而非「投資」。依據班傑明.葛拉漢(Benjamin Graham)的定義來看:「投資是指經過詳盡分析後,本金

安全且有滿意回報的操作」,在這所指的「分析」即泛指對於財務報表數字的解析。 既然我們要將資金投入資本市場運作,那學習如何透過財務報表來獲取安全穩定的回報則是必然的過程。但財務數字本身有著許多意義與陷阱,因此學習如何正確的理解財務報表來降低投資風險便是投資人的重要課題! 了解過去才能判斷未來,你認同嗎?我們將場景換成小孩的學習歷程與考試。會讓你更容易理解這樣的狀況。假設你的小孩目前就讀國小五年級。過去每次的考試都是考90分(現在)已知條件:國小五年級(過去)已知學習狀況:每次都在90分左右(未來)後天的期末考:你的預期是?你是否會預期他會取得90的成績。會,為什麼?因為他過往的成績表現就是

這樣的水準你會合理的期待,這次的期末考他會有相同的成績表現。…若條件變動:(現在)已知條件:國小五年級(過去)已知學習狀況:每次都在30分左右(未來)後天的期末考:你的預期是?你是否會預期他會取得90的成績。不會,為什麼?因為他過往的成績表現就是達不到那個水準。當他取得90分時你會懷疑他作弊。為什麼,不可能一夕之間改變。關鍵在於:學習表現具有連續性的特質。一夕的好轉可能是作弊或其他因素,但是下次的考試就會打回原形。當然有沒有學生會忽然開竅的,有!機率不高而已。換成財報也是一樣。公司就像是學生,財報就是每年的成績單。每年都交出好成績的,你會期待明年一樣會有好表現。就實際的統計數字來看,ROE高於

15%的公司財務的再現率高達 70%以上。財報選擇的兩個重點:1.連續性2.優質觀察一間公司不能太在乎單一季度的變化,因為公司偶而會摔跤。你的小孩每次成績都不錯一次成績考差了你會安慰他,認為那只是一時的失常下次努力回來就好,但換成公司很顯然的容忍度與耐心都變得很差。這是為什麼呢?為什麼一般人面對正常的生活場景都可以理智的判斷,但涉及到金錢時就昏頭了標準也變了,變得失去耐心、心情焦慮、判斷失去邏輯!!「利令智昏」是一句令人省思的話語。人並沒有因為時間的演進而有改變,明過去可知興替。財報就是一個讓你明過去的工具,過去沒有堅實的基礎就不應該期待明天會變好。就數字本身的性質而言,所有用數字表示的資料

全部都屬於過去。不論是技術線型的統計資料或是財務基本面的會計資料都只是架構在過去已知的數字來轉換成不同圖表數據。花很多的時間去擔憂「過去不等於未來」也是一種過度悲觀的表現。是不是地雷!有時會計師會暗示你! 資料在不同管道取得會有不同的品質問題(聽董事長說業績會好轉與聽基層員工說業績會好轉,你會相信哪一個?),而經會計師審核過的財務報表也並非完全等值,若投資人深入檢視每份財務報表的「會計師查核報告」頁面資料,便可發現其實每位會計師對於每間企業的財務數字評價是不一樣的。這就有如國外的標準普爾公司對於企業債信會有所謂的AAA、AAB等不同的評價差異。會計師針對高品質可信賴的數字與低品質難以被信賴的財

務數字會分別給出不同的評價。既然財務數字是重要的分析來源,那我們自然要注意所選用的財務數字是否真實可信,才不會花了一堆時間進行分析卻只是徒勞無功。在投資上我們並不需要太瞭解整個編撰的過程,所需要的是取得足夠的數字來作為分析之用。財報的重點在於如何使用,至於編撰上的問題就留給會計師去煩惱就好。故大抵而言投資人常用的資料為財務三表(資產負債表、損益表、現金流量表),而會計數字本身只要有會計師與會計事務所進行背書,我們都可將財報所提出的數字認定為「能真實的呈現該公司目前的經營現況」。不過這件事情是有前提存在的,那就是會計師的評語。一般而言,會計師的評語分成幾個等級如下:1.無保留意見2.修正式無保留

意見3.保留意見4.否定意見5.無法表示意見由上而下評價為優質評價到垃圾評價。那這裡就會有點問題啦,財報不就是會計師審核完成的結果嗎?那為什麼又會分成不同的評價等級呢?這主要的原因在於會計師到一間公司內進行資料的查核並不是365天都盯在公司內審核資料的正確性,而是採用特定時間的抽驗方式。在會計審查的期間,公司有責任要提供相關的財務數字給會計師進行確認與資產抽驗,確認資料是否相符。可想而知,若一間公司刻意照假的話,會計師是有可能被欺騙而做出錯誤的判斷。會計師在審查的過程是盡力依照會計程序完成該完成的數字審查,若公司本身提供不實的票據資料或隱藏資料,則財報的數字依然有造假的可能性。故回歸到源頭,企

業經營者的誠信才是財報數字的關鍵。一個正直誠信的經理人其所提出的數字可信度,自然提升,反之則是下降。在審查過程中,會計師會依據審查的情況做出財務報表的評價。在具有強烈信心的情況下會給出「無保留意見」作為審查的結果,在審查過程中若會計師對於數據上有疑慮或無法確實的查核則評價的結果會往下修正。故投資人在使用財務報表時,千萬不要認為經會計師審核後,每個財報的素質都是具有一致性。評價不同,整體呈現數字的可信度就會有所不同。

台灣上市櫃公司處置股票價格現象之研究

為了解決明牌股票 的問題,作者洪秋蓮 這樣論述:

隨著近年政府開放現股當沖,交易量及周轉率大幅提高,注意股票、處置股票也愈來愈多,由於目前監視制度公布注意交易資訊之標準已公開,對公布注意交易次數過多之股票加以處置,並無法彰顯抑制股價波動之效能,處置股票反而可能成為正向回饋型投資者或雜音交易者的明牌。 本研究探討2016年~2020年台灣上市及上櫃公司處置宣告前後股票價格現象,首先檢定受處置宣告前後是否存在異常報酬,其次分別以處置宣告日收盤股價高低及處置首日股價漲跌分組,探討其處置宣告前後之異常報酬是否具有差異、並探討分組後異常報酬率之波動性及異常報酬率與異常周轉率之相關性。實證結果顯示:(一) 上市及上櫃公司處置股票在處置宣告前後

均能產生異常報酬,於處置宣告日前8個營業日明顯上升,至處置宣告前兩天達到最高峰,皆於處置宣告後急速下降。(二) 股價高低對於異常報酬並無顯著關係,但對異常報酬之波動性有顯著影響,以低價組之異常報酬波動度較大,顯示股價低較易受市場訊息影響,在異常報酬率與異常周轉率之相關性,上櫃高於上市,以上櫃下跌組相關係數最高,其次是上櫃中價組,顯示中小型處置股其量價關係較為緊密。(三) 依據本研究處置期間異常報酬現象建構股票交易策略,實證發現上市公司(高價股)及上櫃公司(中價股),均於處置宣告後第1天(T+1)買進並於處置宣告後第10天(T+10)賣出,能獲得較高之正向異常報酬。

明牌股票的網路口碑排行榜

-

#1.投資股票穩賺不賠只是要洗腦3個月投資4千萬元全賠 - 蕃新聞

刑事局表示,這名60歲婦人於今年3月初,收到邀集投資股票的簡訊,由於自己 ... 群組內1名投顧老師「劉煒期」就會定期報明牌,向群友推薦股票買賣。 於 n.yam.com -

#2.連股市小白都懂的股票投資: 選對股穩穩賺,實證 ... - Amazon.com

不管股市漲跌,一定都能賺錢的投資心法, 實證有效,投資新手可以照著做的投資策略大公開! ☆不用聽明牌,不再一買就跌 ... 於 www.amazon.com -

#3.股票明牌滿天飛,好好運用是糖果,照單全收變毒藥!

股市明牌的3 種分類 · 1. 完全沒有根據的道聽塗說 · 2. 報紙新聞的各種股票名單 · 3. 理財專家的「精闢見解」 ... 於 virtuemind.pixnet.net -

#4.明牌高- 理想股票技术论坛

明牌 高 · 自用指标款贵宾VIP 三步战法主图倾情推荐财富账号520倾力推荐 · 【股价飞升】副图和选股,当风口与趋势产生合力进行快速突破时,买点在这两天产生 · 新年福利指标《 ... 於 www.55188.com -

#5.股票明牌看這裡– Mad Money

記得在台灣的時候,有很多「老師」在年代、非凡等財經電視台開節目分析股市、報股票明牌,這些「老師」有些有專業背景,有些來路不明,不過共同點就是 ... 於 wallstreetol.pixnet.net -

#6.【有片】LINE 股票投資群組報明牌壢警細心詳查阻詐成功

中壢分局中壢派出所日前接獲轄內永豐銀行中壢分行通報,有名女子疑遭詐騙欲匯款至不明帳戶,自稱加入LINE 股票投資群組,群組內稱有特權可以知道明牌, ... 於 www.owlting.com -

#7.明牌珠宝(002574)_股票行情,行情首页_中财网

中财网提供明牌珠宝(002574)实时行情动态分析,全面报道明牌珠宝(002574)基本资料及重大新闻、行业资讯,浏览明牌珠宝(002574)财务数据、行情数据,公司公告, ... 於 quote.cfi.cn -

#8.黃斐瑜驚曝年輕聽明牌股票慘賠一桶金超心痛

《金臨天下》主持人黃斐瑜分享年輕聽明牌,結果慘. 除了在股票、房地產有所涉獵之外,黃斐瑜也分享「精品」另類投資法。一路上繳了不少「學費」的她, ... 於 autos.yahoo.com.tw -

#9.明牌珠宝6.66(7.07%)_股票行情 - 新浪财经

新浪财经为您提供明牌珠宝(002574)股票实时行情走势,实时资金流向,实时新闻资讯,研究报告,股吧互动,交易信息,个股点评,公告,财务指标分析等与明牌珠宝(002574)股票相关 ... 於 finance.sina.com.cn -

#10.買明牌股票變壁紙,我學會找match對象

談到投資,「不要聽信明牌」是人人都知道的原則,但還是很難完全避免,理專也不例外。有16年理專經驗的台新銀行資深協理潘嘉惠,剛入行就曾聽明牌買股票。 於 www.cheers.com.tw -

#11.簡訊投資股票遭詐集資匯出4000萬就被踢出群組- 社會 - 自由時報

新北市年約六十歲的股市女大戶,三月初收到邀集投資股票的簡訊, ... 警方調查,女大戶加入的群組,群組內投顧老師「劉煒期」會報明牌,並推薦幾檔 ... 於 news.ltn.com.tw -

#12.總統報明牌造紙、碳權概念股紅了 - 工商時報

蔡英文總統政策宣示催生碳權交易所,歐盟也通過2026年起碳進口稅上路,在政策題材鼓舞下,造紙類股20日狂飆,華紙、永豐餘、農林盤中登上漲停, ... 於 ctee.com.tw -

#13.明牌- 维基百科,自由的百科全书

明牌 (闽南语:Bêng-pâi)係臺語黑話,指彩券開獎前,媒體或「消息靈通人士」甚至通靈人士預測的中獎號碼。 明牌. 漢字, 明牌. 白話字, Bêng-pâi. 臺羅拼音, Bîng-pâi ... 於 zh.wikipedia.org -

#14.黃斐瑜驚曝年輕聽明牌股票慘賠一桶金超心痛 - TVBS新聞

8月8日首集節目,特別邀請前行政院長陳冲,針對股市、國安基金、通貨膨脹、台積電供應鏈、以及電價上漲等議題討論,陳冲不但帶來自身獨特見解,同時稱讚 ... 於 news.tvbs.com.tw -

#15.股票群組「報明牌」連3次神預測!他被詐騙1400萬錢拿不回來

投資 股票 沒賺錢,反而血本無歸! ... 詐騙#詐騙手法#投資詐騙#台股#股市# 股票 #投資#理財#財經 訂閱【94要 ... 股票 群組「報 明牌 」連3次神預測! 於 www.youtube.com -

#16.股票報明牌【復製進入∶232529.Com】最知名金融高人教學掙 ...

Encuentra fotos de stock de 股票報明牌【復製進入∶232529.Com】最知名金融高人教學掙錢】螞蟻s11礦機官網【復製進入∶232529.Com】優秀理財權威高手教學 ... 於 www.gettyimages.es -

#17.用一己之力讓這檔明牌股票漲停板的上班族#股票學習 - TikTok

8K 個讚,91 則評論。來自股墓奇兵(@gumu7bin) 的TikTok 影片:「內有A股明牌,用一己之力讓這檔 明牌股票 漲停板的上班族#股票學習」。 於 www.tiktok.com -

#18.明牌 - MoneyDJ理財網

目前,這個名詞也被廣泛使用於股票巿場,報一支股票明牌,就是指介紹一支可能會上漲的股票。對於股價反而下跌的明牌,有人戱稱其為冥牌。 於 www.moneydj.com -

#19.報股票明牌違法要怎麼跟聚財網友分享阿- 投資策略心法

其實証期局也是出於善意(過度否難界定),當然,很多人都爭一隻眼,閉一隻眼,所以呢?多數都沒事,倒楣時就有事! 我是分析師,但我不執業、不報牌,網 ... 於 www.wearn.com -

#20.【486夯理財】對股票沒什麼研究,卻靠這招進帳2500萬

老實說我對股票沒什麼研究,過去2、3年來就只買了2支股票,但今年截至目前為止,已經台股賺了2500萬,一些朋友聽到非常的驚訝,問我是不是有人報明牌,還 ... 於 486word.com -

#21.投資股票不能靠『內線』,內線交易罪3要件,報給你知!

這兩個案件還沒法院確定判決,還等待司法調查,所以無法評論其內容。 我們投資股票都會想要知道『明牌』或『內線消息』,但我們真從關鍵人物得到消息時, ... 於 www.glorylaw.com.tw -

#22.機關消息-澎湖縣政府

詐騙集團利用簡訊及LINE向不特定人士搭訕,聲稱某某老師有股票明牌、專業 ... 李小姐)訊息,對方表示是投資分析師,並邀請加入一個「股票技法培訓班」 ... 於 www.penghu.gov.tw -

#23.TOP 50 投顧名師明牌大追蹤

本資料摘自各大有線電視台及股票財經相關網站. 詳細節目時間請依各電視台正式播出時間為主. 服務專線:02-66327336. 資料日期:96/05/29. 第四台. 播出時間. 節目名稱. 於 www.cnyes.com -

#24.加Line就報股票明牌讓你.妳賺大錢? 小心有詐 - 四季線上

對此立委召開記者會,要求警政署和金管會,得拿出更實際作法,杜絕詐騙。 簡訊鈴聲響起,打開一看,竟然是知名證券公司,要來報明牌,想知道明天的漲停股 ... 於 www.4gtv.tv -

#25.婦欲匯款投資網友報的明牌股票警聯手郵局阻詐48萬

台中清水警方攔阻婦人匯款48萬給網友。 臺中市清水區40歲婦人15日9時許前往清水區郵局,向行員表示欲匯款新臺幣 ... 於 www.taiwanhot.net -

#26.1500檔股票,今晚該研究那一檔? - XQ官方部落格

早先還在自營部操盤的時候,偶爾我會請研究員研究某些原先沒在觀察名單中的股票,他們常很興奮的問我:”這是你問到的明牌嗎?” ,其實不是,我每天會 ... 於 www.xq.com.tw -

#27.【Joeman】花100萬實測!聽朋友報的明牌買股票 ... - YouTube

只要有買賣過 股票 的人一定都有一個念頭,那就是聽信別人報的 明牌 買 股票 !幻想自己可以搭著別人的財富列車賺一筆,但我自己的經驗是聽別人的 明牌 準度只 ... 於 www.youtube.com -

#28.Joeman實測「100萬買朋友報的明牌」買到飆股!9支股票漲跌 ...

Joeman開頭表示,許多投資人都會聽信朋友報的明牌買股票,希望可以藉此搭上財富列車,因此他這次拿出100萬元來實測,請來多位YouTuber好友「報明牌」 ... 於 www.ftvnews.com.tw -

#29.股票專家1001小百科(全新改革版) (電子書) - 博客來

本書可幫助仍在股海載浮載沉的投資人,改變喜歡聽消息明牌的迷思,早日學會掌握及處理行情的能力。 於 www.books.com.tw -

#30.股票投資新手必看:入門指南?先看懂這7 大步驟

股票 市場也一樣,如果沒有屬於自己的交易策略就無法持續在股市裡生存。 即使你跟對明牌賺到一大筆錢,未來只要跟錯一次,. 有非常高機率會把賺到的 ... 於 efrontrade.com -

#31.沪指触底反弹收涨0.35%,教育传媒、算力、ChatGPT等AI概念 ...

两市股票呈现涨多跌少的态势,约2908只股票上涨,2060只股票下跌。 ... 调整,HJT电池等方向领跌,桂东电力、海优新材跌超7%,海泰新能、明牌珠宝、乾 ... 於 m.jiemian.com -

#32.如何解读股市的明牌信息? - 知乎专栏

所谓“明牌”,就是利好信息公开之后、秘密大白于天下的股票。 所谓"打明牌”,就是去做已经大白于天下的股票。 很多人对于暗牌情有独钟,但对明牌重视不足,认为明牌已经 ... 於 zhuanlan.zhihu.com -

#33.與其等股票明牌,不如自己做功課(推薦闕又上的書) - PB我愛你!!

假日一早接到美濃同事的邀約,看來拔蘿蔔的季節又到了!! 有同事住在美濃真的很好,停車、上廁所都不成問題了~~~ 目標是拔蘿蔔,但是孩子們在前庭玩起 ... 於 pigrabbitqqgo.pixnet.net -

#34.跟群組老師投資股票明牌婦找11友人集資遭詐4千萬 - 聯合報

... 簡訊,加入簡訊中LINE帳號,對方自稱投顧助理,將她拉入LINE投資群組,群組內自稱投顧老師劉煒期常推薦股票標的「報明牌」,成員均稱有高額獲利。 於 udn.com -

#35.投資靠「明牌」能賺嗎?想讓股票幫自己加薪,先甩了6個錯誤 ...

投資靠「明牌」能賺嗎?想讓股票幫自己加. 【早安健康/Michelle Chen(理財部落客)】 編按:投資有賺有賠,這句話人人皆知,但是,不少剛學習投資的新手會不小心掉入 ... 於 www.edh.tw -

#36.網路找明牌聽障的股票投資術 - 理財周刊

網路找明牌聽障的股票投資術. 2012/5/22. 新財富編輯群. 「旋風鯊」詹姆士‧迪波磊(James L. DePorre)是全美最知名散戶投資家,也是全美公認最頂尖的股市投資顧問之一。 於 www.moneyweekly.com.tw -

#37.臺灣中型100指數成分股票,成交量前二十名證券 - iT 邦幫忙

用程式來大量搜尋,基本上,讓明牌的影響降到最低, 如果沒有程式的幫忙,一個人充其量顧好5枝股票就很吃力, 所以扣掉重覆的,還有3百 ... 於 ithelp.ithome.com.tw -

#38.4個理由,只在意股票明牌的投資人不可能成功 - Andy Lin

大部份人認為明牌是有用的 · 一個貼切的案例 · 您剛才跳水救人的姿勢不好看 · 只知其然不知其所以然 · 尋求股票明牌和買樂透是一樣的 · 你根本就不曉得股票為何 ... 於 www.granitefirm.com -

#39.連股市小白都懂的股票投資: 選對股穩穩賺, 實證有效 - 誠品

內容簡介不管股市漲跌,一定都能賺錢的投資心法, 實證有效,投資新手可以照著做的投資策略大公開! ☆不用聽明牌,不再一買就跌、一賣就漲, 擺脫韭菜宿命,「選對股」你 ... 於 www.eslite.com -

#40.將1億元賠到剩50萬!他悟出5大投資心法,谷底翻身賺回來

體育老師「聽明牌」買股,將1億元賠到剩50萬! ... 年,同事先生是個券商電腦工程師,在他鼓勵之下,我第一次買股票,也嘗到了甜頭,初試啼聲的勝利,燃起了體育人心中 ... 於 www.storm.mg -

#41.Joeman實測「買朋友報的明牌」竟買到大飆股!7人9支股票 ...

網紅Joeman曾透露,他以640元買進台積電股票,結果慘被套牢,被網友戲稱「韮man」。對此,Joeman決定實測「買朋友們報的明牌」會不會賺錢,因此找了7 ... 於 finance.ettoday.net -

#42.股市報明牌好吸引人?三竹資訊揭5大LINE投資群組詐騙手法

近日有不法人士假冒三竹資訊(8284)的名義發送詐騙簡訊,藉著報明牌為由 ... 再由一位號稱從華爾街返台的「素人股神老師」,分析海內外股票、外匯、 ... 於 www.chinatimes.com -

#43.【股票怎麼玩才賺錢?】避開這5個因素

「不知道自己在投資什麼」:投資股票最忌諱是聽明牌,聽明牌就好像你心裡祈求股票會漲,但往往事後你才知道你買的名牌不是好股票,甚至可能是賠錢的公司。 「把股市當賭場 ... 於 george-dewi.com -

#44.吳淡如教你掌握理財智慧,「聽信別人明牌」恐掉入萬惡陷阱

人人想投資生財,但虧錢的卻是絕大多數!理財有成的作家吳淡如,在書中自曝曾誤信明牌而股票慘賠,她告誡大家切勿短視近利,才能靠成功之路邁進。 於 www.marieclaire.com.tw -

#45.明牌珠宝(002574)_股票价格_行情_走势图 - 东方财富

提供明牌珠宝(002574)股票的行情走势、五档盘口、逐笔交易等实时行情数据,及明牌珠宝(002574)的新闻资讯、公司公告、研究报告、行业研报、F10资料、行业资讯、资金流 ... 於 quote.eastmoney.com -

#46.我可以報明牌嗎? 金管會的回信|方格子vocus

2. 再來,關於「收費」部分,如果同時涉及到「個別股票推介和分析」,就是投信投顧業務,是要有牌的,如果沒牌,又從事業務,又收費,那就會違反107條第1 ... 於 vocus.cc -

#47.影/投資詐騙慘噴900萬終覺醒約詐團面交警布重兵逮2車手

又是投資詐騙!新北市警方破獲一起詐騙案,一名男子日前在網路社群平台上加入投資群組,群組內有老師報明牌還誆稱可以代操股票,保證短期獲利穩賺不賠 ... 於 ctinews.com -

#48.「山頂上有誰能贏,底部進場不贏也難」 - 玩股神探| 投資網誌

好幾年前自己是個股票新手,對股票市場不甚了解,也跟大多數的投資人一樣喜歡追逐明牌,喜歡看第四台的分析師"講古(股)"(講他古時候買股有多厲害多 ... 於 m.wantgoo.com -

#49.黃斐瑜驚曝年輕聽明牌股票慘賠一桶金超心痛 - AMM 娛樂新聞

《金臨天下》主持人黃斐瑜分享年輕聽明牌,結果慘賠一桶金的故事。(圖_TVBS提供)) 【WoWoNews】T […] 於 ammtw.com -

#50.明牌是好康道相報,還是挖洞給你跳? - 嗨投資

以上三根毛的對話,應該不時在許多新手投資人心中冒出,然後捧著鈔票或股票,在是否進、退場的十字路口徬徨無助。 通常這時,許多新手投資人會選擇 ... 於 histock.tw -

#51.股票作手回憶錄第16章 - 股雲

因為他基於一種假象,認為沒有一個活人能夠抗拒經過適當發布的明牌,所以他精心研究巧妙散布明牌的藝術。 我從來不聽明牌,我總是認為靠明牌交易愚蠢之至 ... 於 www.stockcloud.tw -

#52.股市是玩弄人心的地方:學技術不難,但要有「心態和紀律」當 ...

處理股票的心態,其實也是面對人生的練習。 ... 華爾街大亨李佛摩:聽憑「內部人」明牌行事,比瘟疫更快將你摧垮 · 買股票就是理財? 於 www.gvm.com.tw -

#53.Re: [心得] 自己的股票之路 - PTT評價

這次完全忘記上一次聽明牌的經驗(人總是善忘的,所以真的不用擔心韭菜缺貨的問題): ,只是這次推薦的是中型股,從136買到176左右,還是不太懂股票, 於 ptt.reviews -

#54.聽朋友報明牌準嗎?網紅九妹實測9檔股票結局出乎意料

近日Joeman在頻道上推出一支新影片,決定花100萬元實測「買朋友們報的明牌」會不會賺錢,他找了7名好友一共報了9支明牌,結果意外買到大飆股藥華藥, ... 於 tw.tech.yahoo.com -

#55.新手請注意! 投資股票絕對不能犯6 大的錯誤

聽信明牌、胡亂跟單. 當開始接觸股票之後,我陸續加入了一些群組或是社團,也包含付費訂閱,希望能夠多從中獲得一些資訊或是學習一些技巧,偶爾也會看 ... 於 wisehomemaker.com -

#56.新手學投資,別看新聞、報紙、雜誌- 去做99%的人做不到的事

包括Smart的特刊、Money錢雜誌、Daller的特刊等等通常都蠻有品質的。 但也有些都在報明牌、一堆出貨文 (所以有些雜誌又稱為死亡筆記本 跟著上面的股票買 ... 於 rich01.com -

#57.【樂透人生】股票投資要勤做功課小心被出貨 - 民報

「我老公不會玩股票。」蘇太太怒氣沖沖的抱怨先生。 「問題是,他『不會』玩又愛玩,跟什麼名師聽明牌,結果賠了一屁股。大師,大他的頭啦! 於 www.peoplemedia.tw -

#58.新手必須知道的股票詐騙伎倆,幾招輕鬆破解不上當! - PressPlay

壞蛋今天在A群組公佈要大家開盤就買甲乙丙三檔股票,另一方面又在B群組要 ... 賴群看明牌,能在社群媒體投廣告代表有經過FB、Youtube官方審核通過,還 ... 於 www.pressplay.cc -

#59.聽朋友報明牌,到底能不能買?網紅Joeman實測竟然還賺錢 ...

網紅Joeman用100萬元實測,買進朋友報的股市 明牌 ,在股市波動的時刻,竟然有賺錢!而且還有一檔大飆股,Joeman買的時候才369元,7月29日收569元, ... 於 www.youtube.com -

#60.薪酸上班族原本十張股票有8 張賠錢... 學到這2 招後,手上竟有 ...

(圖/ CMoney 理財寶特刊授權) 撰文:編輯部. 在科技業上班的永雯,. 過去都是聽同業報明牌買股票,. 曾經買10 檔賠8 檔;. 於 www.money.com.tw -

#61.醉後投資學 Alcoholic|股票外匯期貨 - Instagram

164 likes, 1 comments - 醉後投資學 Alcoholic|股票外匯期貨|投資理財(@alcoholic_investment) on Instagram: "▫️ 是不是常盲目跟從新聞和投顧老師的明牌買股票 ... 於 www.instagram.com -

#62.股票明牌最新、熱門精選文章 - 今周刊

今周刊不定時為您更新股票明牌的熱門文章,走在世界議題的先端,深入報導,精闢分析以及最新的股票明牌消息,提供給最關心這個世界的您。 於 www.businesstoday.com.tw -

#63.股票賠錢原因|不想投資股票賠錢,先擺脫3大雷區

多對於別人提供的資訊抱持著懷疑的態度,小心研究求證,才可以避免聽明牌導致的股票賠錢! 股票賠錢原因2:『玩』股票,把股市當賭場. 「你 ... 於 theteenworker.com -

#64.【有片】LINE股票投資群組報明牌壢警細心詳查阻詐成功

中壢分局中壢派出所日前接獲轄內永豐銀行中壢分行通報,有名女子疑遭詐騙欲匯款至不明帳戶,自稱加入LINE股票投資群組,群組內稱有特權可以知道明牌, ... 於 tyenews.com -

#65.股票作手回憶錄(經典新校版) - Google 圖書結果

所有人都珍視奇蹟這種信念來自對希望抱著毫無節制的懷想很多人定期會陷溺在無窮希望當中我們都知道我們看到的酒徒是典型的樂觀主義者他們都是追求明牌的人真爛你給我的 ... 於 books.google.com.tw -

#66.【奶爸勇賺強勢股4】一次研究一檔股票並大部位買進他終於 ...

而在長達20年的投資路上,他從來不聽信任何明牌,「市場上沒有明牌,最好的明牌, ... 羅仲良通常一次只研究一檔股票,並靜待買點出現,大部位買進。 於 www.mirrormedia.mg -

#67.明牌珠宝股票最新消息_002574股票新闻资讯 - 和讯网

查看:; 个股新闻 · 个股行情 · 个股公告 · 公司资料 · 财务数据 · 明牌珠宝(002574)盘中异动股价振幅达8.3(2023-05-25 10:26:00); 5月25日10:12分明牌 ... 於 stockdata.stock.hexun.com -

#68.艾蜜莉-自由之路- 聽名牌買股票 - Facebook

(圖片來源) 為什麼投資只問明牌會賠錢? 在分享投資方法的過程中, 我經常與網友做各式各樣的交流。 最常被… 於 www.facebook.com -

#69.簡訊點連結教買股票男匯1400萬拿不回 - 台視新聞網

疑似柬埔寨跨國詐騙!台中一名張先生,收到簡訊後點入投資連結,有人自稱Kevin老師教投資報明牌買股票,因為真的有賺錢,於是就加入股票APP, ... 於 news.ttv.com.tw -

#70.Joeman「聽朋友報明牌」買到大飆股7人9檔 ... - 東森財經新聞

近日台股大盤不停破底,讓不少做多的投資人紛紛陣亡。而知名網紅Joeman曾在買進640元台積電慘遭套牢,近日他再度發片花100萬買7位朋友報的明牌, ... 於 fnc.ebc.net.tw -

#71.明牌珠宝(SZ002574)股票股价_股价行情_财报_数据报告 - 雪球

支持股票基金在线开户,炒股、投资理财低佣金,交易安全、方便、快捷。 ... 明牌珠宝. 6.27. -0.09 -1.42%. SZ002574, 05-23 15:04:48(北京时间) ... 於 xueqiu.com -

#72.股市大贏家II(10年暢銷增修版) - Google 圖書結果

第 5 課破除明牌情結輸家希望別人說破所以永遠勘不破贏家認為聽別人說,還不如自己想不用錢的最貴依賴讓散戶更弱勢聽明牌會讓人不守紀律特立獨行才能有見地向人報明牌 ... 於 books.google.com.tw -

#73.三竹智選股–股市最好用的股票健診神器

股海茫茫不知如何選股票? 抓不到股票買賣時機? 不用再盲從股市明牌,三竹智選股讓您智慧選股、自信持股,輕鬆找到自己的獲利模組。 盤前盤中盤後一次解決您所有投資 ... 於 play.google.com -

#74.股票作手回憶錄【獨家圖解股市最小阻力路徑】: 一代交易巨擘傑西.李佛摩的警世真傳,投資人必讀的操盤聖經

李文斯頓太太緊盯著報價板上不斷下跌的股票價格,哀叫起來:「哦,黑利先生! ... 我猜他以為我會買進一萬到兩萬股在我曾經聽到過的明牌中,這一個是經過精心策劃、費盡心機 ... 於 books.google.com.tw -

#75.珠宝商要投百亿搞光伏!3次延期回复关注函 - 证券时报

明牌 珠宝表示,由于当时日月集团拟投资光伏电池项目尚在论证中存有较大不确定性,公司发布的股票交易异常波动公告对项目相关情况未作披露。 於 www.stcn.com -

#76.明牌珠宝:公司2023年5月19日的股东人数约为2.52万 - 股票

明牌 珠宝(002574)05月22日在投资者关系平台上答复了投资者关心的问题。 於 stock.stockstar.com -

#77.跟群組老師投資股票明牌婦找11 友人集資遭詐4 千萬

投顧助理,將她拉入LINE 投資群組,群組內自稱投顧老師劉煒期常推薦股票標的. 「報明牌」,成員均稱有高額獲利。 葉觀察一個月,依指示下載「萬 ... 於 www.pscnet.com.tw -

#78.男友報股票明牌!OL慘虧半台「國民神車」 醉吐真心話

原PO透過PTT發文分享,說日前小芳酒後開始抱怨近期股票,並埋怨阿君推薦「明牌」都慘賠。因為小芳去年跳槽到一家待遇不錯的公司,加上當時台灣瀰漫著「 ... 於 www.setn.com -

#79.#標的五月明牌免費領~ 加Line ID : V6777 - 股票板 | Dcard

五月飆股明牌免費領,CMoney協助投顧公司送飆股,必贏牛股免費領, ... 有股被套我來幫,享一對一專業投顧為您全方- 投資,股票,理財,台積電,閒聊. 於 www.dcard.tw -

#80.常聽到人家報明牌,到底可不可以買? - 財訊

聽到明牌,究竟能不能買呢?筆者從事股票教學已有6、7年了,經常有學生把他聽到的所謂「內線」向我徵詢。但經過追蹤研究的結果,都不是真正的內線,而 ... 於 www.wealth.com.tw -

#81.股票明牌其實可以買? - 新手投資必看10題 - 理財寶

或是先用虛擬的錢買賣明牌股票,如果真的常常賺錢,在考慮投入真錢哦!明牌只能賺一次,只有自己學會方法才能長期的獲利! 本文由CMoney 團隊整理撰寫 ... 於 www.cmoney.tw -

#82.黃斐瑜驚曝年輕聽明牌股票慘賠一桶金超心痛 - LINE TODAY

TVBS 56頻道推出全新國際財經談話性節目《金臨天下》,聚焦國際、財經、投資趨勢以及科技等面向,帶領觀眾掌握全球財經脈動。8月8日首集節目... 於 today.line.me -

#83.網路投資詐騙多!勿輕信「股票明牌、穩賺不賠」等誘騙話術

詐騙集團利用簡訊及LINE向不特定人士搭訕,聲稱某某老師有股票明牌、專業知識及經驗,標榜「高額獲利」、「穩賺不賠」等口號吸引民眾投資, ... 於 www.phnes.net -

#84.落投資股票陷阱女賠4千萬 - 中華日報

對方自稱是投顧助理,確認Y女有投資意願後,再將其拉入一個投資大群組內,群組內投顧老師「劉煒期」會報明牌,向大家推薦幾支股票。 於 www.cdns.com.tw -

#85.一兆五千億新台幣大家分,散戶的存股大作戰(III)

台灣股市每年都會發放超過1兆台幣的現金股利,懂得投資股票的人, ... 不要相信明牌:想要投資股票,就要認真做功課,首先要勤讀書,學習前人的知識。 於 www.etf168.com.tw -

#86.華爾街投資顧問分享「常識選股法」,靠自己就能挑到好股票

不用看盤、不須求明牌,華爾街投資顧問分享「常識. 摘要. smart. 此策略的簡單5步驟,將會讓你改頭換面,從只是跟很多公司互動的一般消費者,搖身一變 ... 於 wealth.businessweekly.com.tw -

#87.元大證券

『再次提醒本公司不會以電話、簡訊或LINE貼文方式邀請「領取飆股」、「帶領購買飆股」、「明牌體驗」、「購買未上市櫃股票」,或邀請加入社群以提供持股診斷、實戰 ... 於 www.yuanta.com.tw -

#88.Joeman「聽朋友報明牌」買到大飆股7人9檔股票實測結果曝

Joeman「聽朋友報明牌」買到大飆股7人9檔股票實測結果曝 2022/07/07 12:15 CTWANT近日台股大盤不停破底,讓不少做多的投資人紛紛陣亡。 於 www.s8088.com -

#89.黃斐瑜驚曝年輕聽明牌股票慘賠一桶金超心痛 - LIFE 生活網

《金臨天下》主持人黃斐瑜分享年輕聽明牌,結果慘賠一桶金的故事。(圖_TVBS提供))【WoWoNews】TVBS56頻道推出全新國際財經談話性節. 於 m.life.tw -

#90.股市老手誤信投資股票「明牌」 淡水警力勸阻詐匯出17萬

【記者陸運鋒/新北報導】新北市56歲的黃姓婦人日前在臉書認識網友,進而加LINE好友傳訊息,而對方這月傳訊息報了未上市股票的「明牌」,還不斷向黃婦 ... 於 tw.nextapple.com -

#91.只有15萬該買什麼股票?施昇輝:選股「5不5要」小錢也能賺 ...

買任何個股,都要認真做功課,怎麼可以到處聽明牌?我之所以建議大家可以買0050、0056,就是可以根本不必研究任何個股的基本面了。 於 club.commonhealth.com.tw -

#92.蔡司老師已選出明日的《漲停飆股》 - Cofacts

‼️只做台股,不做其他投資,不收會員費,免費交流,免費報明牌! 本群組不會公佈股票代碼,點擊下方連結,免費領取飆股代碼! 《內部學習社群》 ... 於 cofacts.tw -

#93.【專題報導一】飆股簡訊瘋傳當心三陷阱 - 證券投資反詐騙專區

小陳最近收到一封「推薦飆股」簡訊,點了連結後加入一個LINE群組, 群組裡有位老師能言善道,專門分析國內外股市,小陳心動跟著老師推薦買股票,不料,飆股跌停害他 ... 於 info.csa.org.tw -

#94.財報狗-穩健的報酬,更悠閒的生活

百種選股條件,3 秒找出你要的潛力股 ... 團隊成員皆是理工背景出身,善於分析財報,並將資料數據化、圖表化,放在網站供投資人參考,協助投資人挑選穩健成長的股票。 於 statementdog.com -

#95.一場投資一場空專家教你如何識破「投資詐騙」話術- 事出有影

自稱「分析師」報明牌也是詐騙. 隨著投資熱絡,股市名嘴和投顧老師也再度活躍起來,但很多投資人聽信他們報的明牌 ... 於 newslab.pts.org.tw -

#96.明牌珠寶(002574)_個股概要 - 富途牛牛

提供今日明牌珠寶(002574)行情資料,包括價格,各週期走勢圖,基本資料及即時新聞資訊,財務分析,公司介紹,分紅派息資訊,您還可使用富途牛牛開戶交易明牌珠寶股票, ... 於 www.futunn.com -

#97.擺脫死薪水,股票投資聰明滾錢 - 聯經出版

《擺脫死薪水股票投資聰明滾錢》提供如何選股的訊息,以及掌握買賣時機的要訣,希望讀者能夠建立屬於自己的投資邏輯,不要被市場充斥的假消息及明牌牽著走。 於 www.linkingbooks.com.tw -

#98.趨勢贏家49-散戶變大戶16道練習題: 為什麼股市贏家一出手就賺

04 常聽到人家報明牌,到底可不可以買? ... 他說,他從雞尾酒會中賓客對股票的反應,悟出了多頭行情中4個不同階段的演變:第1階段:當他在介紹自己是基金經理人時, ... 於 books.google.com.tw