新興股票的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦洪哲雄寫的 經濟學博士教你 美股存股課:他如何短短3年,投資超微、星巴克獲利3倍? 和大衛.史雲生的 耶魯操盤手:非典型成功都 可以從中找到所需的評價。

另外網站高新兴(300098)股票价格_行情_走势图—东方财富网也說明:提供高新兴(300098)股票的行情走势、五档盘口、逐笔交易等实时行情数据,及高新兴(300098)的新闻资讯、公司公告、研究报告、行业研报、F10资料、行业资讯、资金流 ...

這兩本書分別來自大樂文化 和寰宇所出版 。

國立政治大學 國際經營與貿易學系 顏佑銘所指導 陳冠妤的 風險值與期望損失之不同模型績效評估-以亞洲新興股市為例 (2021),提出新興股票關鍵因素是什麼,來自於期望損失、風險值、FZ損失函數、亞洲新興市場。

而第二篇論文國立臺北大學 企業管理學系 古永嘉、黃美綺所指導 楊明璋的 美國股市對主要工業國家及亞洲股市在經濟震盪期不對稱多門檻蔓延效應之研究 (2021),提出因為有 門檻迴歸模型、金融危機、蔓延效應的重點而找出了 新興股票的解答。

最後網站2605新興股票的5個亮點與1個風險,航運產業,最新股價29.5元則補充:2605新興現金股利殖利率1.69%,近五年填息機率80%。 ... 股票健診. 排除地雷股健診:通過67%. 67 %. 新興通過67% 排除地雷股檢查項目,代表公司是地雷股的風險低。

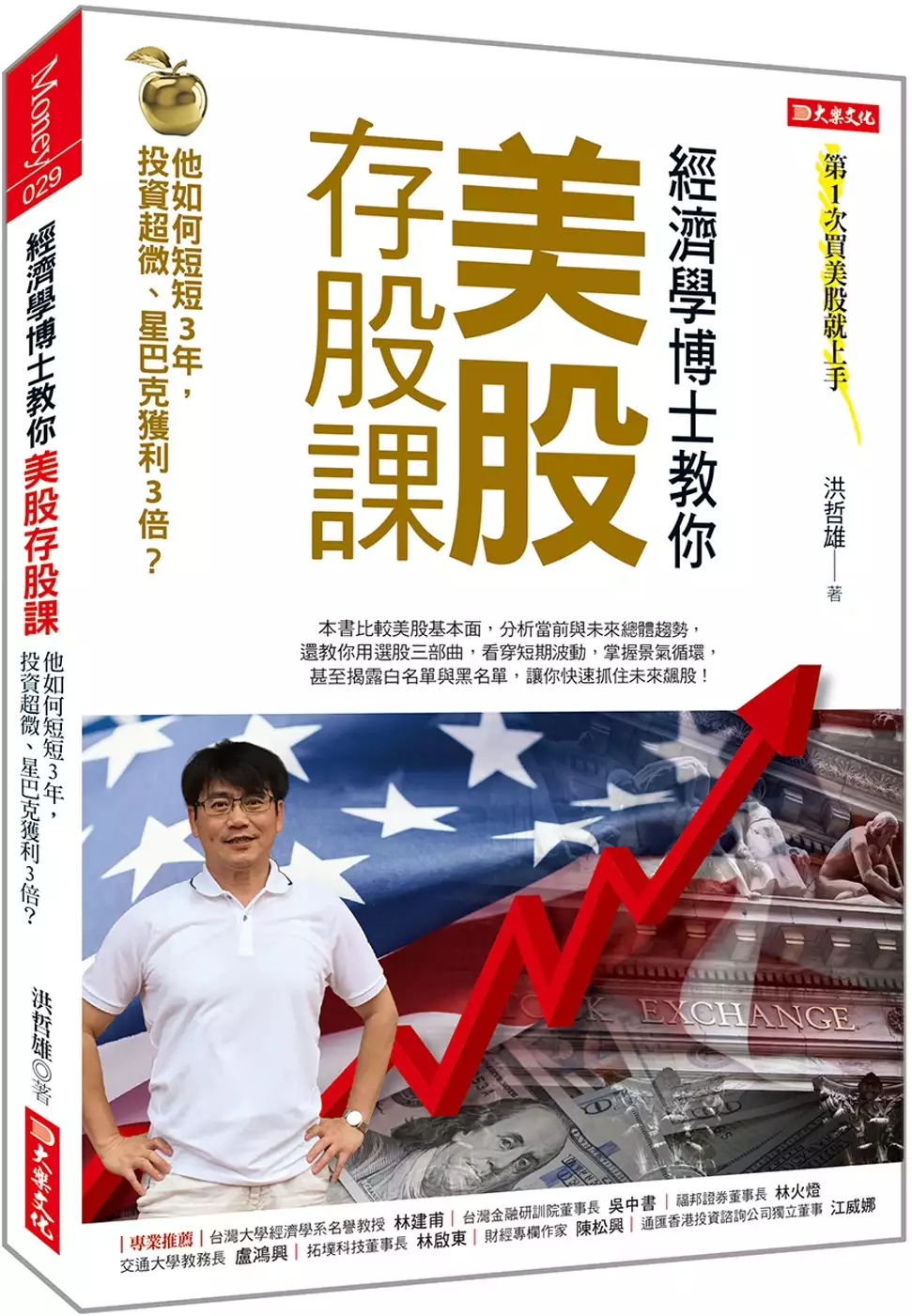

經濟學博士教你 美股存股課:他如何短短3年,投資超微、星巴克獲利3倍?

為了解決新興股票 的問題,作者洪哲雄 這樣論述:

★讓你第一次買美股就上手! 本書比較美股基本面,分析當前與未來的總體趨勢, 還教你用選股三部曲,看穿短期波動,掌握景氣循環, 甚至揭露白名單與黑名單,讓你快速抓住未來飆股! 美中兩國的角力從經貿、外交到軍事,漩渦還未停歇,大家都想問: ‧為何仍有許多投資高手推薦前進美股,而不是台股? ‧美股多如繁星、臥虎藏龍,怎麼選股才不會踩到地雷? ‧不想陷入「追高殺低」的惡性循環,該如何買賣才對? ★博士級投資大師,讓你買對美股錢滾錢! 作者洪哲雄是美國加州大學經濟學博士,更是諾貝爾經濟學獎得主授羅伯‧恩格爾(Robert Engle)的得意門生。他擁有超

過20年的資產證券化實務經驗,開發的手機APP軟體「ALAN智能伏羲」,在過去3年的總報酬率超過100%。 洪博士投資超微、星巴克等美股,3年獲利高達3倍以上。在本書中,他透過實際案例,帶領你了解美股基本面,學會選股三部曲,掌握交易技巧,而且還提醒:在投資組合上,每檔股票不要超過總投資額5%。不論你是新手或老手,不論是買績優股或明日之星,本書都能幫助你成為美股贏家! ★首先,為何不買台股,而要投資美股? 除了美國,沒有任何國家能讓股票投資在15年後獲得一倍以上、甚至數倍的利潤。比起台股,美股絕對是提升長期獲利的最佳制高點,因為── ‧標普500指數屢創新高,讓美股在世界上

一枝獨秀 即使2018年美中貿易戰爆發,但之後兩年間,美股標準普爾500指數仍上漲10%,且呈現上升趨勢。相較之下,陸股則是下跌13%。 ‧標普500總市值25兆美元, 是全球企業的領頭羊 台股是產業概念股,美股則是產業龍頭股,例如買鴻海不如買蘋果。將過去30年的美股與台股的指數做比較,會發現兩者的規模無法相提並論。 ‧從市場與市值來看,美國對台灣提供大利多 2019年,美國政府呼籲500大企業來台灣投資與採購,於是流入台灣的資金快速增加,例如美光、微軟、谷歌都有新投資案,讓相關概念股可能陸續出現。因此,你是要投資這些概念股,還是直接投資美國龍頭股? ★接著,教你

用選股三部曲,做出精準判斷! 大多數的散戶看到媒體或專家提出的片面資訊,往往會貿然殺進殺出,錯過長期投資優質股的時機,甚至陷入「買高賣低」的泥淖!因此,本書藉由真實案例,教你如何運用選股三部曲,發掘最適合的股票。 ‧事實:這是最根本的環節。只要根據事實來選股,就不易受情緒影響,獲利機會也自然提高。那麼,需要蒐集哪些資訊? ‧邏輯:「橫向比較」個股之間的長期和短期本益比,以及報酬率,找到彼此的優劣勢,選出最有價值的產業或個股。同時,「縱向比較」單一個股目前和過去的表現,發現成長或衰退的跡象,進行趨勢分析,以抓緊買賣時機。 ‧想像力:在決定買進後,要用事實與邏輯對個股做出合理

預期,例如合理的數值空間,而不只是判讀多空方向。但到底該如何做才對? ★更提供實戰經驗,公開存股3年獲利3倍的技巧! 觀察一家超過10年的企業,如何判斷它有沒有獲利能力?基本上有「轉型」和「願景」兩種角度,但企業能否成功終究取決於執行力。 ‧轉型股:「超微」用創新技術區隔市場 超微半導體原本是僅次於英特爾的半導體晶片廠,2014年決定不跟龍頭硬拚,而是發展多元繪圖卡晶片技術,結果順利搶占電競與AI市場。從2016年開始轉虧為盈,2018年股價更一飛衝天。 ‧願景股:「星巴克」用魅力品牌帶動潮流 星巴克的品牌定位明確,從2015至2018年,財報都顯示獲利成長近9%

,不但鞏固美國地盤,更拓展商機龐大的亞洲市場。雖然股價一時被低估,但2018年下半開始飆升,一年內漲幅超過50%。 而且,本書還建議大家少碰能源股,並詳述箇中原因…… ★最後,幫你鎖定未來飆股,建立投資組合! ‧籌碼面分析:參考波克夏、文藝復興、黑石、高盛等大型基金與投資公司的持股內容。 ‧媒體影響:洪博士根據財經節目《錢來瘋》的推薦,加上實際操作績效,整理出黑名單與白名單。還有,「衝突名單」又是什麼? ‧主題概念:要瞄準與FAANG相關的個股,以及具備什麼條件的企業? 名人推薦 台灣大學經濟學系名譽教授 林建甫 台灣金融研訓院董事長 吳中書 福邦證券董

事長 林火燈 交通大學教務長 盧鴻興 拓墣科技董事長 林啟東 財經專欄作家 陳松興 通匯香港投資諮詢公司獨立董事 江威娜

新興股票進入發燒排行的影片

【節目重點個股】 : 聯電(2303)、台積電(2330)、新興(2605)、裕民(2606)、東聯(1710)、

0:00 節目時間

1:10 大盤分析

2:25 航運族群

4:00 紡織族群

胡毓棠是協助投資人投資決策的合格分析師,非凡財經台特約來賓,提供國內外重大財經新聞、理財建議,股票、期貨,AI期貨程式。免付費專線 : 0800-615588

加入胡毓棠Line群組享受最即時投資資訊 : https://line.me/R/ti/p/%40ssn1438l

【專長介紹】

學歷:台北大學統計系、政治大學國貿研究所

經歷:非凡財經台、商業台節目來賓:錢線百分百、股市現場、財經晚報等

專長:深入產業研究,對於市場有極高的敏感度,擅長挖掘中小型黑馬股。

操作特色:穩中求勝,結合技術面、籌碼面操作輔助,追求穩定利潤報酬。

風險值與期望損失之不同模型績效評估-以亞洲新興股市為例

為了解決新興股票 的問題,作者陳冠妤 這樣論述:

台灣在2020年1月21日出現首宗新冠肺炎病例,隨後在2020年1月30日台股指數大跌 697 點,並在3月19日來到當年最低點 8,681點;與疫情爆發前的指數水準相比,跌幅約 23%。面對如此震盪的股市,精確地風險控管能為投資人帶來穩定的投資績效。但如何精確地估計風險,則一直是財務及經濟學界重要的議題。本文採用了Fissler and Ziegel (2016)提出的FZ 損失函數,以半參數方法,不對資產收益分布進行任何假設,來估計兩個財務及經濟學中最常被用到的風險指標:風險值(Value at Risk, VaR)及期望損失(Expected Shortfall, ES)。使用之資料為

以下之亞洲新興股票市場:泰國曼谷SET股價指數(SET)、韓國綜合股價指數(KOSPI)、印度Nifty指數(NIFTY500)、中國上海綜合股價指數(SSE)及台灣加權股價指數(TAIEX)。研究結果顯示,與傳統的計量方法比較,使用FZ損失函數的半參數方法,在某些情況下的確可以有較好的表現。但傳統的計量方法,特別是非對稱GARCH模型(AP-ARCH),表現總合來說是最佳。

耶魯操盤手:非典型成功

為了解決新興股票 的問題,作者大衛.史雲生 這樣論述:

對於個人投資者而言,究竟是買股票好, 還是應該選擇投資債券? 又或該把錢交給績效最佳的基金經理人? 小心,你的處境如同身陷豺狼虎豹的叢林之中! 由管理超過140億美元的校務資產、20年期間創下高達16.1%年報酬的 耶魯大學投資長史雲生告訴你事實真相 「典型的投資方式,總是帶來典型的滅亡」 非典型的作法,才能帶來非典型的成功 大衛.史雲生繼以基金管理人為目標所寫的《開創性投資組合管理》(Pioneering Portfolio Management)之後,首次以「個人投資者」作為對象,發表了這本專為散戶打造的投資及資產配置參考書籍。 英國經濟學家約翰.凱因斯

曾說:「世俗智慧告訴我們,遵循傳統方法而失敗,在聲譽上仍然好過藉由非傳統方法而成功。」然而,不論是追逐熱門股也好,或是嘗試買低賣高的短線交易,投資人總是習慣用錯誤的方式來看待投資這回事,即便反覆的失敗,眾人還是樂此不疲。 因此,在這本《耶魯操盤手:非典型成功》中,史雲生以他豐富的背景以及經驗,徹底點破了個人投資者用常規方法參與市場所面臨的危險處境,投資大眾不是受到自身對於市場不當反應所造成的損失,就是被共同基金產業的高成本所剝削。 為了導正這樣令人沮喪的結論,史雲生建議投資者應採取非典型做法,大家應避開以獲利為導向的投資管理機構,並採取積極的解決方案──除了透過極少數非營利的資產管

理機構進行資產配置,還有利用被動式管理投資工具建構廣泛分散的投資組合。這些方法看似與主流作法背道而馳,但對於史雲生這樣經驗豐富的高手來說,才是散戶真正能在市場上獲利的致勝之道。 本書特色 1.站在機構投資者的立場,抽絲剝繭來尋找散戶優勢 2.詳解國內外股票、債券、新興市場股票、ETF以及不動產等各種投資工具的優劣勢 3.詳解個人化資產配置的實務作法,包括資產再平衡的最佳解決方案 4.分析追逐市場時效的缺失,教你如何辨別泡沫市場的形成 5.如何識破共同基金設下的高成本陷阱,尋找最合理的收費模式 6.如何辨別市場上各種ETF商品的好壞,避開某些千萬不能碰的偽裝ETF

美國股市對主要工業國家及亞洲股市在經濟震盪期不對稱多門檻蔓延效應之研究

為了解決新興股票 的問題,作者楊明璋 這樣論述:

本文構建多門檻TAR模型解決「非線性」及「不對稱」的問題,探討在經濟震盪期間前中後美國股票市場對五個主要工業化國家及六個亞洲新興股票市場的不對稱多門檻效果,資料為1998年至2019年的每日股票指數報酬率,共提出四個假說,以編寫網格搜尋演算法進行實證估計,測試程序包括:線性和非線性單根、結構性轉變、概似比檢定、渥得檢定和殘差診斷。研究結果發現:四個假說在十一個國家中大多數都具有重要意義。首先,實證證明本研究建立之多門檻TAR模型優於傳統TAR模型,再者,實證發現美國對國際股票市場在高度震盪期間的蔓延效應確實在九個國家中存在。而因為美國次貸造成的「全球金融危機」,就如歷史上最著名的經濟「大蕭條

」一般,對世界金融環境的長期均衡狀態出現結構性轉變。本文加以考量該時期不對稱門檻後所產生之門檻效應,加上原有的蔓延效應後加總為總效果(總合門檻蔓延效應),拆解以往文獻中蔓延效應僅以單一係數值作解釋之不足,首先發現在蔓延效應上,法國、中國、日本、臺灣和香港等五個國家在危機期間具有較高的現象,再觀察門檻效應時發現五個主要工業國家及四個亞洲國家都顯示顯著在金融危機期間,門檻效應更大,除了的泰國和印度,表示本文所探討不對稱門檻值的所分離出的變數更能深入解釋蔓延效應。而總合門檻蔓延效應經過檢定,結果在五個主要工業國家及三個亞洲國家都顯示顯著的「總合門檻蔓延效應」,除了的泰國、印度和香港,表示在金融危機期

間,總合門檻蔓延效應更大,分別細就探討個別帶來的解釋力,對觀察出不同國家蔓延的反應更具意義。本研究之分析發現與見解,拓展並補足相關研究之缺口,可作為跨國股市投資分散風險之參考。

新興股票的網路口碑排行榜

-

#1.摩根士丹利新興領先股票基金A (美元) - 國泰投顧

基金類型, 股票型. 基金規模, 16 億美元(最後更新日期: 2021/09/30). 註冊地, 盧森堡. 風險收益等級*, RR5. 計價幣別, 美元. 投資地區, 新興市場. 於 www.cathayconsult.com.tw -

#2.增持短期國債減少對新興市場股票的敞口作者FX168 - Investing ...

全球最富有家族的投資布局來了:增持短期國債減少對新興市場股票的敞口. ... 持有約50億美元股票和交易所交易基金(ETF),其中大部分投資于低成本ETF。 於 hk.investing.com -

#3.高新兴(300098)股票价格_行情_走势图—东方财富网

提供高新兴(300098)股票的行情走势、五档盘口、逐笔交易等实时行情数据,及高新兴(300098)的新闻资讯、公司公告、研究报告、行业研报、F10资料、行业资讯、资金流 ... 於 quote.eastmoney.com -

#4.2605新興股票的5個亮點與1個風險,航運產業,最新股價29.5元

2605新興現金股利殖利率1.69%,近五年填息機率80%。 ... 股票健診. 排除地雷股健診:通過67%. 67 %. 新興通過67% 排除地雷股檢查項目,代表公司是地雷股的風險低。 於 statementdog.com -

#5.瀚亞投資-全球新興市場動力股票基金A(美元)

股票 型基金配息係依據基金投資組合之平均股利率為計算基礎,預估未來一年於投資標的個股取得之總股利收入,並均攤於12個月期間予以分配,且納入可能發生之 ... 於 www.eastspring.com.tw -

#6.DWS投資全球新興市場股票LC* | 德意志資產管理 - DWS

本基金可購買股票、附息證券、可轉換債券、可轉換公司債券及權證連動式債券、參與憑證、股利權憑證及認股權證。基金的資產應有70%以上投資於在新興市場註冊或主要商業 ... 於 funds.dws.com -

#7.元大台灣高股息優質龍頭基金-新台幣A類型不配息

晨星永續排名評比時間截至9/30/2021之2,061檔大中華股票型基金。評分僅以基金建立之多頭部位計算,總計資產總值之98.48%。 Morningstar Sustainability Rating (晨星永 ... 於 www.yuantafunds.com -

#8.股市:聚焦新興市場股票| 瑞銀投信 - UBS

【股市投資趨勢】基金投資研究涵蓋區域型的新興市場股票、新興國家、產業型的等市場或主題。 於 www.ubs.com -

#9.股市ETF | 新興市場-股債市| 圖組 - 財經M平方

(1)Vanguard FTSE Emerging Markets ETF(股票代號:VWO):該ETF 投資在新興市場權值股,國家佔比以中國、台灣、印度為主。 (2)iShares Core MSCI Emerging ... 於 www.macromicro.me -

#10.新興(2605.TW) 走勢圖- Yahoo奇摩股市

新興 (2605.TW),Yahoo奇摩股市提供您即時報價、個股走勢、成交資訊、當日籌碼,價量變化、個股相關新聞等即時資訊。 於 tw.stock.yahoo.com -

#11.新興2605個股新聞_個股_台股 - 富聯網

【時報-台北電】經統計,前個交易日(20211112) 1.外資連續買超五日以上的股票: 台灣大(3045) 東捷(8064) 開發金(2883) 永豐金(2890) 玉山金(2884) 遠傳(4904) 英業 ... 於 ww2.money-link.com.tw -

#12.景順新興市場精選股票基金A-年配息股美元(暫停申購)

景順新興市場精選股票基金A-年配息股美元(暫停申購) Invesco Emerging Markets Select ... 景順新興市場精選股票A年配美元(已撤銷核備) 基金淨值走勢圖. 2021/11/11. 於 invest.fubonlife.com.tw -

#13.新興市場股票 - 滙豐中華投信

新興 市場股票可能是投資人的資產配置中最具有吸引力的一部份,新興市場經濟發展受益於長期成長趨勢,提升企業利潤增長,我們的新興市場股票策略為投資者提供新興市場 ... 於 www.assetmanagement.hsbc.com.tw -

#14.野村投信投資理財網

-0.40%. MORE 加入追蹤清單. 荷寶環球消費新趨勢股票基金 ... 一週市場展望- 新興市場. 2021/11/15「投資週報」. 一週市場展望- 成熟市場. 2021/11/08「資金流向」. 於 www.nomurafunds.com.tw -

#15.投資於新興市場股票|首源投資

首源投資旗下的獨立品牌投資團隊包括盈信投資及首域盈信資產管理,兩者均是備受推崇的新興市場股票專家。兩支團隊同樣擁有獨立的投資自主權,可按照投資理念作出投資。 於 www.firstsentierinvestors.com -

#16.MPS_芯源系統有限公司 - 104人力銀行

MPS於2004年在美國那斯達克股票上市(NASDAQ:MPWR)。2016年及2020年分別獲評《財富》 ... 最受尊敬的新興上市半導體公司(Most Respected Emerging Public Semiconductor ... 於 www.104.com.tw -

#17.【2605新興股票教學】新興股票一張多少錢?新興股票代號多少 ...

2605新興股票公開資訊整理嗨~我是凱基期貨黃鈴喬~ 本篇幫大家整理2605新興股票常見的問題,並用Q&A的方式呈現,希望有幫助到您,在這之前先提供給您一些期貨相關的 ... 於 jolin1688futures.pixnet.net -

#18.新興市場股票:演變與轉型 - Barings

科技創新、消費者信心增溫以及環境、社會及公司治理(ESG)相關議題日益受到關注,正在重塑新興市場股市的長遠增長機會。 於 www.barings.com -

#19.海外基金基本資料

基金類型, 全球型基金, 投資區域, 新興市場. 投資標的, 股票型, 風險報酬等級, RR5. 經理費年率(%), 1.60% (係指基金公司從淨值內扣之經理費,非本行費用) ... 於 finet.landbank.com.tw -

#20.JPM新興歐洲股票(美元) - 摩根基金 - 基富通

摩根基金- 新興歐洲股票基金- JPM新興歐洲股票(美元) - A股(累計). JPM Emerging Europe Equity A (acc) USD. 總代理, 摩根證券投資信託股份有限公司. 於 www.fundrich.com.tw -

#21.2605 - 新興| 總覽| 台股| Anue鉅亨

本網站各類資訊報價由路孚特REFINITIV 提供,台股與外匯部分為即時資訊,國際股市及指數資料為延遲15分鐘資訊。 本網站及各資訊源提供者不對資料之正確性與即時性負任何 ... 於 invest.cnyes.com -

#22.中國股市拋售潮帶來動盪新興市場股票抹去今年漲幅 - 蘋果日報

從網路科技到補教事業,中國當局正大舉展開對企業的取締行動,要求更嚴格監管,導致中國股市及中概股大幅下挫,中國股市的拋售潮已使新興市場股票抹去 ... 於 tw.appledaily.com -

#23.法盛新興亞洲股票基金 - 中國信託投信

基金特色, ○ 主要投資於在亞洲(日本除外)地區的發達市場和新興市場公司○ 採用基本面和長期的由下而上的部署,結合增長型及中小市值股投資○ 信念推動投資組合 ... 於 www.ctbcinvestments.com.tw -

#24.新興股票基金下半年平均漲逾20% - 工商時報

各國因應新冠疫情,相繼制定經濟刺激措施和貨幣寬鬆政策,在疫苗好消息下,市場投資偏好獲改善,風險性資產上揚,上半年受疫情衝擊較深的新興股市展開 ... 於 ctee.com.tw -

#25.新興市場基金推薦排名| 強基金100表現相對優異基金|強基金

風向轉了??? 第四季離開新興市場股債及高收益債, 轉向歐美股票及公債????? 2017/06/ ... 於 fundhot.com -

#26.終極所有權結構、社會資本與銀行貸款契約 - 第 48 頁 - Google 圖書結果

第三,中國的股票交易總額占 GDP的比值為62%,高於新興市場經濟體國家的平均水平(30%),表明在新興市場經濟體國家中,中國股票市場的發展和交易規模較大。 於 books.google.com.tw -

#27.新興(2605) - 股價走勢- HiStock嗨投資理財社群

新興 (2605) 上市股票, 股價28.65, 漲跌0.85, 提供股價走勢, 以及新興(2605)近期表現, 三大法人, 資券狀況, 即時新聞, 個股期貨, 營收損益, 歷史走勢, 還有新興的相關 ... 於 histock.tw -

#28.股票新興 - 台灣商業櫃台

2018年9月14日- 新浪财经为您提供高新兴(300098)股票实时行情走势,实时资金流向,实时新闻资讯,研究报告,股吧互动,交易信息,个股点评,公告,财务指标分析等与高 . 於 bizdatatw.com -

#29.(2605)新興個股市況總覽- Goodinfo!台灣股市資訊網

(2605)新興之個股市況總覽,包含股價走勢,法人買賣,資券變化,現股當沖,個股公告,公司基本資料,股利政策,月營收,財務報表,股東持股狀況等資料。 於 goodinfo.tw -

#30.聯博-新興市場優化波動股票基金(基金之配息來源可能為本金)

本基金投資於在新興市場成立、從事主要業務活動或受其經濟發展影響之公司股票。此等公司可能為任何市值或任何產業。投資經理整合基本面研究與量化風險/報酬模型, ... 於 www.abfunds.com.tw -

#31.遠東新興市場股票 - 中華民國證券投資信託暨顧問商業同業公會

基金名稱 基金英文名稱 一個月 三個月 六... 安聯新興亞洲股票基金 A 配息 (美元) Allianz Emerging Asia Equity A‑USD 1.35 14.53 27... 法盛新興亞洲股票基金‑R/A(USD) Natixis Asia Equity Fund R/A (USD) ‑1.62 10.8 16.2 法盛新興亞洲股票基金‑R/D(USD) Natixis Asia Equity Fund R/D (USD) ‑1.62 10.8 16.2 於 www.sitca.org.tw -

#32.亞太新興市場- 指數| 標普道瓊斯指數 - S&P Global

我們提供一系列旨在評估亞太地區新興市場的基準和可投資股票指數。包括中國、印度、印尼、馬來西亞、菲律賓、臺灣和泰國。 於 www.spglobal.com -

#33.新興債8年來報酬比股市多近7倍

據Bloomberg統計,近8年(1995~2012)期間,新興債券指標JP Morgan新興市場債券全球分散綜合指數累計報酬率高達732%,大勝已開發市場股市指標MSCI世界股票 ... 於 finance.ettoday.net -

#34.新興(2605) | K線-討論區-股市爆料同學會 - 理財寶

新興 (2605) 即時股價最新爆料,掌握股友們對新興(2605) 即時股價、技術分析、新聞、股利、營收、每股盈餘(EPS)等個股資訊的第一手消息,還有眾多股市達人協助回答你的 ... 於 www.cmoney.tw -

#35.新興股市三利多加持| 基金天地| 理財 - 經濟日報

投信法人表示,新興市場在基本面回穩、企業獲利預估上修、評價面誘人三大條件加持下,仍可望持續獲得市場關注,建議投資人可適度布局新興市場股票基金 ... 於 money.udn.com -

#36.「富蘭克林華美新興趨勢傘型基金之新興市場股票組合基金 ...

一、富蘭克林華美投信通知,其經理之「富蘭克林華美新興趨勢傘型基金之新興市場股票組合基. 金」(基金代號:FK7,以下簡稱「消滅基金」)將於2020 年5 月4 日(合併基準 ... 於 bank.sinopac.com -

#37.新興(2605)股票:股價、新聞討論 - 散戶鬥嘴鼓

新興 (2605)股票資訊:本日走勢,十年K線與新聞、討論等資訊盡在散戶鬥嘴鼓。 於 poorstock.com -

#38.英美歐央行鴿聲齊唱,新興股票流出量大幅減少! - TAROBO ...

主要國家央行鴿派發言導致公債殖利率下挫,股、債、貨幣基金皆呈資金淨流入。股票基金資金淨流入較前週擴大10%;債券基金僅高收益債基金反轉流出。 於 www.taroboadvisors.com -

#39.中國證券市場透視 - 第 371 頁 - Google 圖書結果

其中 S ; =股票;實際回報的標準差 r =股票;於時間 t 的收益回報率 r =股票的預期或平均 ... 態的取捨關係,但投資中國新興股票市場 變成收益回報負值較低,則風險較高。 於 books.google.com.tw -

#40.法巴新興市場股票基金-C股(美元) - StockQ.org

法巴新興市場股票基金-C股(美元)的基金走勢資料. 於 www.stockq.org -

#41.00600070 鋒裕匯理基金新興世界股票A美元(未申報生效)

基金名稱, 鋒裕匯理基金新興世界股票A美元(未申報生效). 基金英文名稱, AMUNDI FUNDS EMERGING ... 基金類型, 全球型基金, 投資區域, 新興市場. 投資標的, 股票型 ... 於 djfund.mybank.com.tw -

#42.新興股票基金H2平均漲20% - 投資理財- 工商時報

各國因應新冠疫情,相繼制定經濟刺激措施和貨幣寬鬆政策,在疫苗好消息下,市場投資偏好獲改善,風險性資產上揚,上半年受疫情衝擊較深的新興股市展開 ... 於 www.chinatimes.com -

#43.新興2605 - 個股歷史股價表﹝請輸入股票代號或股票名稱 - 聚財網

日期 開盤價 最高價 最低價 收盤價 成交量 110/11/16 28.45 29.75 28.45 29.50 11,288 110/11/15 29.50 29.60 28.40 28.55 6,891 110/11/12 29.35 29.75 28.95 29.20 9,302 於 stock.wearn.com -

#44.無畏通膨巨獸美股基金今年吸金已破3400億美元

記者巫其倫/台北報導〕通膨壓力加劇,壓抑主要股票基金資金動能, ... 其他市場方面,新興亞股基金雖已連13週獲資金青睞,但上週淨流入已明顯收斂 ... 於 ec.ltn.com.tw -

#45.樂活五線譜

股票 名稱或代碼(外國股票直接輸入代碼) *. 觀察日期(預設今日)*. 計算期間(預設3.5年)* ... P.Morgan新興市場美元債券. PCY, PowerShares新興市場主權債券. 於 invest.wessiorfinance.com -

#46.股市全息密碼 - Google 圖書結果

以上的情況,卻有其例外,就是新興市場。中國的股市是在1984年才開始試點交易,在上世紀九十年代,才逐漸成熟,至於越南,它的胡志明股票交易中心,更是在2000年才成立。 於 books.google.com.tw -

#47.今周刊- 元宇宙概念股買宏達電就對了?投資人若沒注意「這2件 ...

投資人若沒注意「這2件事」 小心錯過真正能賺錢的股票 ... 預計市場規模將成長10.1%,至6065億美元;其中,新興應用發展,將驅動半導體元件長期需求。 於 www.businesstoday.com.tw -

#48.投資建議》三分鐘搞懂新興市場基金

鉅亨買基金提供全球知名配息基金、債券基金、股票基金等三千檔基金商品,結合AI機器人理財服務,基金申購享終身0信託保管費與配息基金0手續費,線上開戶交易快速方便又 ... 於 www.anuefund.com -

#49.手續費、漲跌幅限制和其他股票不一樣!投資人必看興櫃懶人包

在台股中,有分為上市、上櫃、興櫃股票,這是根據不同的交易市場以及掛牌 ... 以新興產業、中小型企業為主,雖然成長空間較大,不過風險也比上市股票 ... 於 www.storm.mg -

#50.已開發市場vs新興市場》有哪些國家?投資要注意什麼?(基金

這篇文章市場先生會帶你了解已開發市場(developed markets)與新興市場(Emerging Market)的差別。 在討論共同基金及指數股票型基金(ETF)投資時, 於 rich01.com -

#51.2605新興- 價量走勢圖- 線型走勢- 個股資訊- PChome 股市

新興 (2605)個股即時資訊- 成交價: 29.50, 漲跌: +0.95. ... 新興 (2605) 航運業 上市. 29.50 △+0.95 +3.33% 3.30億 ... 2020 · 股票股利(元) 2020 · 現金殖利率 於 pchome.megatime.com.tw -

#52.新興市場ETF 比較: VWO、 IEMG 、 EEM,全球開發中國家ETF

MSCI Emerging Markets IMI 包含26 個新興市場國家的大型、中型、小型股,共約3,000 檔股票,涵蓋每個國家約99 ... 於 www.stockfeel.com.tw -

#53.日本股神的訊號判讀教室 - Google 圖書結果

對於市值小且成交值也少的小型股或新興股票,若大戶投資人投入可觀的資金進行買賣,就能輕易使其暴起暴落。像這種價格變動無規則可循的股票通常很難預料,最好少碰為妙。 於 books.google.com.tw -

#54.羅素新興市場股票基金 - 永豐投顧

隨著全球景氣復甦,成熟股票估值已相對偏. 高,然而新興股票以相對和絕對利差來看相. 對便宜,就中長期來看新興股票仍具投資價. 值。根據IMF 預估,2014 年全球經濟 ... 於 scm.sinotrade.com.tw -

#55.公布處置有價證券資訊(110/11/16 至110/11/17) - 台灣證券交易所

1處置原因:該有價證券之交易,連續三個營業日達本公司「公布注意交易資訊」標準,且該股票於最近三十個營業日內曾發布處置交易資訊。 2處置期間:自民國一百十年十一月 ... 於 www.twse.com.tw -

#56.新興股價 - 台灣公司行號

(2605) 新興歷年股票股利,現金股利,董監酬勞,員工紅利分派一覽表. ... 2605 新興, 股價破低, PBR破低, 資料日期: 12/31. 成交價, 漲跌價, 漲跌幅, 昨收, 開盤價, ... 於 zhaotwcom.com -

#57.後疫情時代的經濟走向與投資策略:當通貨緊縮步步逼近,如何布局才能兼顧穩定與收益?

我是把占62%比例的股票部分,分成已開發國家和新興國家各占一半,已開發國家股票ETF選擇「KODEX已開發國家MSCI World」、新興國家股票ETF則選擇「ARIRANG新興 ... 於 books.google.com.tw -

#58.2605新興- 價量走勢圖- 線型走勢- 個股資訊- PChome 股市

新興 (2605)個股即時資訊- 成交價: 28.60, 漲跌: -0.60. ... 新興 (2605) 航運業 上市. 28.60 ▽-0.60 -2.05% 1.59億 ... 2020 · 股票股利(元) 2020 · 現金殖利率 於 stock.pchome.com.tw -

#59.Money錢雜誌2017年4月號115期: 從慘賠60%到大賺196%,她靠這2條線,投資逆轉勝

基金配置建議保守型投資建議全球高收益債全球債券 70 % 10 %全球股票 20 %穩健型投資建議新興市場股票(拉美、亞洲、東歐、台股、印度、中國) 10 %全球債券新興市場債或 ... 於 books.google.com.tw -

#60.新興市場數位發展機會特輯-總體環境概況 - 第 125 頁 - Google 圖書結果

... factor B.股市效率 Stock Market Efficiency 3.3.08 股票市場 Stock markets 3.3.09 股票市場資本化(十億美元)Stock markets capitalization($bn) 3.3.10 股票市場 ... 於 books.google.com.tw -

#61.指數時代:解構法人思維 洞悉全球股債 - 第 95 頁 - Google 圖書結果

... 俄羅斯股市(新興歐洲指數最大成分國家)早就創新高啦,怎麼可能新興歐洲指數還沒收復高點?在此要再次提醒大家指數的計價貨幣的重要性。大部分國家的股票指數都是由 ... 於 books.google.com.tw -

#62.投資學-分析與應用 - 第 221 頁 - Google 圖書結果

倫敦證交所的股票分為「阿法( Alpha )」「貝他( Beta )「伽馬( Gamma )」三類,阿法類股票僅六十多種, ... 此外,東京證交所於 1999 年新設「高成長與新興股票 ... 於 books.google.com.tw -

#63.新興(2605) - 即時股價行情- 台股 - 玩股網

你尚未添加任何股票! ... 資訊來源:臺灣證券交易所TWSE、財團法人中華民國證券櫃檯買賣中心GTSM、台灣期貨交易所及本資訊內容係經玩股網有限公司處理提供。使用者須遵守 ... 於 www.wantgoo.com -

#64.摩根士丹利新興領先股票基金 - 海外基金-淨值表

摩根士丹利新興領先股票基金. Morgan Stanley Investment Funds Emerging Leaders Equity ... 摩根士丹利新興領先股票A 基金淨值走勢圖. 2021/11/12. 59.24元(美元) ... 於 fund.cathaylife.com.tw -

#65.墨比爾斯看好新興市場後市持有這些台灣企業股票 - 財訊

有「新興市場教父」之稱的知名投資人墨比爾斯接受巴隆金融 ... 在台灣,他手上持有力旺(3529)、穩懋(3105)及譜瑞-KY(4966)等股票,認為這些公司 ... 於 www.wealth.com.tw -

#66.首頁 > 掛牌進度 > 最近登錄興櫃公司

序號 股票代號 公司名稱 登錄日期 每股面額 公司概況資料 公司網址 1 6870 騰雲‑新 110/11/26 新台幣 10.0000元 下載 公司基本資料查詢 2 7530 鋒魁科技 110/11/24 新台幣 10.0000元 下載 公司基本資料查詢 3 3135 凌航 110/11/22 新台幣 10.0000元 下載 公司基本資料查詢 於 www.tpex.org.tw -

#67.群益投信

國內股票型. 11/11. 96.33 (11/11). 0.7004% · 安穩貨幣市場. 貨幣市場型. 11/11. 16.2927 (11/11). 0.0006% · 馬拉松. 國內股票型 ... 新興金鑽-新台幣. 海外股票型. 於 www.capitalfund.com.tw -

#68.路博邁顛覆式創新股票基金

投資新興市場可能比投資已開發國家有較大的價格波動及流動性較低的風險;其他風險可能包含必須承受較大的政治或經濟不穩定、匯率波動、不同法規結構及會計體系間的 ... 於 www.nb.com -

#69.股票行情- 高新兴(300098.SZ) - 新浪财经

新浪财经为您提供高新兴(300098)股票实时行情走势,实时资金流向,实时新闻资讯,研究报告,股吧互动,交易信息,个股点评,公告,财务指标分析等与高新兴(300098)股票相关的 ... 於 finance.sina.com.cn -

#70.貝萊德新興市場股票收益基金(基金之配息來源可能為本金) | A2

本基金以在不損害長期資本增長的情況下自股票之投資獲取高於平均的收益為目標。本基金將至少總資產的70%投資於註冊在全球新興市場或在該等市場從事其主要部份經濟活動 ... 於 www.blackrock.com -

#71.新興市場股票在重重壓力下前景黯淡

鑑於一些發展中經濟體的利率上升、中國科技公司面臨的監管壓力以及美元走強的可能性,越來越難以找到理由來預言新興市場股票將開啟又一輪強勁上漲 ... 於 cn.wsj.com -

#72.Money錢雜誌2019年7月號142期從年經就坐對這4件事 每月3千傻傻存 退休爽爽領千萬

多資訊。 www.lipperleaders.com/低利環境環球股票基金有前景基金類型(基金總評比 ... 4 23.78 10 Leader Leader Leader 0.85 貝萊德新興市場股票收益基金A2美元 13.53 ... 於 books.google.com.tw -

#73.台新新興市場機會股票基金- 淨值表 - MoneyDJ理財網

於外國證券集中交易市場及經金管會核准之店頭市場交易之股票(含承銷股票)、存託憑證(Depositary Receipts)、認購(售) ... 台新新興市場機會股票基金-近30日淨值 ... 於 www.moneydj.com -

#74.柏瑞歐洲新興股票基金(美元) A

透過主要投資於在歐洲新興市場具極佳增長潛力的股票及股本相關證券,達到優厚過人的回報率。 於 secure.fundsupermart.com.hk -

#75.JPM新興歐洲股票(歐元)-A股(分派)

本基金須承受股票、新興市場、集中、俄羅斯市場、小型公司、貨幣、流通性與新興歐洲國家若干股票市場的較高波幅及監管政策、衍生工具、對沖及類別貨幣之相關的風險。 於 am.jpmorgan.com -

#76.新兴市场股票 - UBP

一般来说,新兴市场国家/地区都是经济增长迅速的经济体,那里的潜在回报率大于发达市场,但风险也更高。 不同的指数供应商使用不同的标准来定义“新兴”股市。其中,规模最大 ... 於 www.ubp.com -

#77.基金總覽 - 國泰投信

本基金為股票型基金,主要投資於新興市場國家一般股票,故本基金風險報酬等級為RR5。 本基金其他主要風險包含類股過度集中之風險﹑產業景氣循環風險﹑流動性風險﹑外匯管制 ... 於 www.cathaysite.com.tw -

#78.景順新興市場精選股票基金A-年配息股美元(已撤銷核備)

景順新興市場精選股票A年配美元(已撤銷核備) 基金淨值走勢圖 ... 註4: 「荷寶美國卓越股票基金」自2013年10月14日(台灣下單日)起之申購(含單筆、定期定額新申購及原 ... 於 wms.firstbank.com.tw