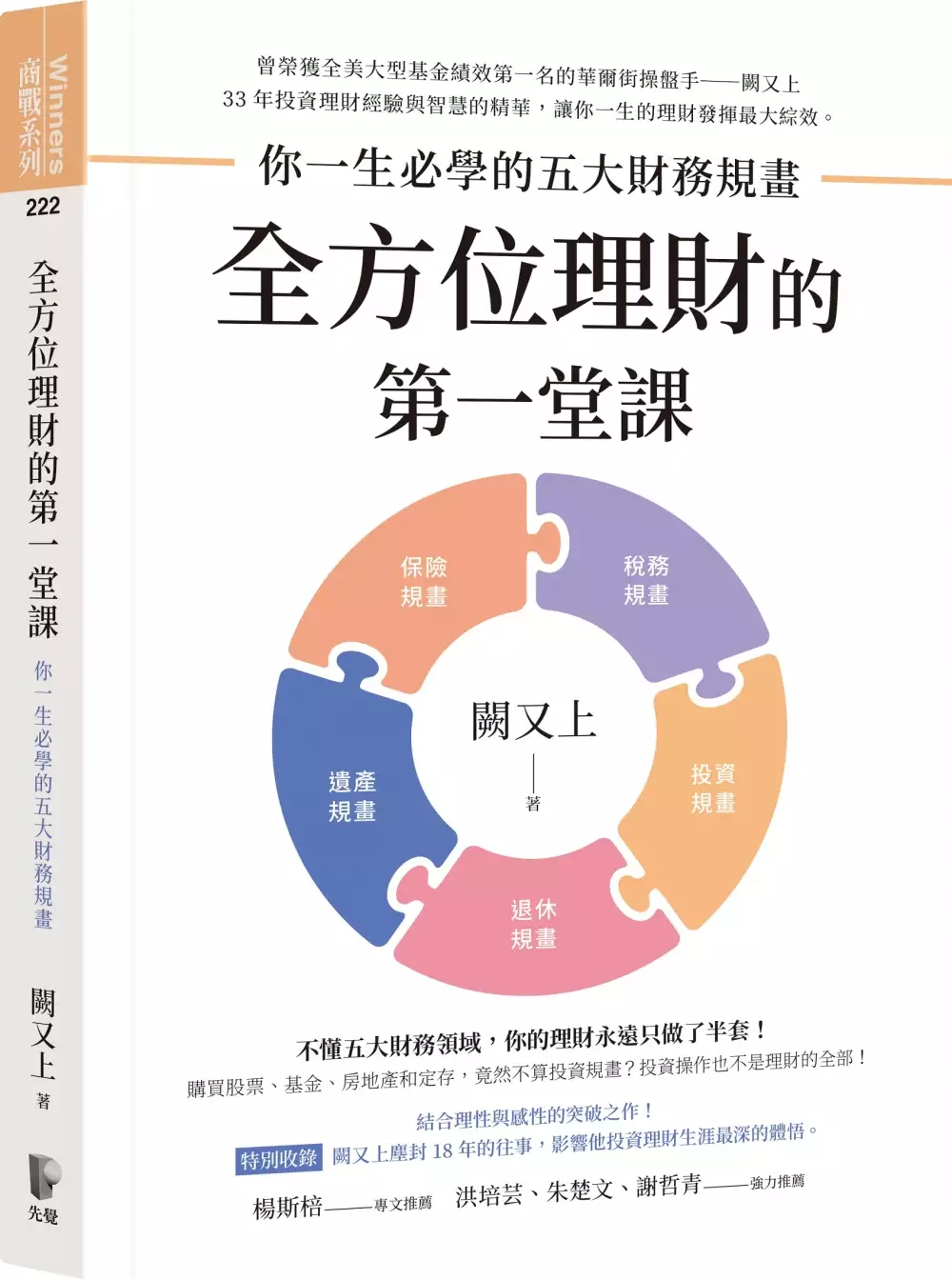

手續費計算的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦理查‧菲利寫的 被動投資學:巴菲特、彼得林區、愛德華索普都推崇,真正可以賺到錢的投資方法 和闕又上的 全方位理財的第一堂課:你一生必學的五大財務規畫都 可以從中找到所需的評價。

另外網站股票買入賣出獲利計算機|計算Pro也說明:股票計算機. 買入&賣出金額試算Profit and loss Calculator. 請輸入買或賣的個股成交價輸入購買股數(一張為1000股) ↓ 選取券商手續費折扣

這兩本書分別來自樂金文化 和先覺所出版 。

淡江大學 資訊工程學系碩士班 黃仁俊所指導 黃廷譽的 區塊鏈技術建立物聯網和雲端儲存系統資料安全機制之研究 (2020),提出手續費計算關鍵因素是什麼,來自於物聯網、雲端儲存、區塊鏈、資料完整性、邊界運算。

而第二篇論文國立政治大學 資訊科學系碩士在職專班 胡毓忠所指導 王衍晰的 運用Soft Actor-Critic深度強化學習演算法優化投資配置組合 (2019),提出因為有 深度強化學習、SAC 演算法、投資組合、資產配置的重點而找出了 手續費計算的解答。

最後網站交易費用(手續費、交易稅)計算 - 統一期貨林詩璇則補充:期貨交易稅的計算? 手續費如何定價? 期貨交易稅計算交易人買賣期貨應繳交期貨交易稅,期貨交易稅之徵收率按契約類別區分如下: 股價類期貨:每次交易之契約金額之十 ...

被動投資學:巴菲特、彼得林區、愛德華索普都推崇,真正可以賺到錢的投資方法

為了解決手續費計算 的問題,作者理查‧菲利 這樣論述:

☆☆☆「指數基金教父」約翰.柏格專文讚譽☆☆☆ ☆☆☆柏格頭論壇雙雄《鄉民的提早退休計畫》作者們強力支持☆☆☆ ☆眾多指數投資人:查爾斯.艾利斯、威廉.伯恩斯坦、喬納森.克雷蒙等聯名推薦☆ 投資一定要主動嗎?不努力不積極就不會有獲利嗎? 你是不是認為「積極進出市場,才能獲取成效」? 你是不是覺得「只要努力,一定能挑到贏過市場的股票」? 小心!你的貿然進取恐讓賺錢助力變阻力! 其實,投資這門學問沒有你想得這麼困難或辛苦, 只要轉變你的投資信仰,放下主動追求被動, 使用指數化投資工具加上長期堅持的被動配置, 《被動投資學》就

是你成功追求致富的不敗信仰! 知名《富比士》雜誌專欄作家理查‧菲利(Richard A. Ferri), 從主動式證券經紀人變為提供被動式投資組合策略的公司創辦人。 改變路線的他,以經紀商的銷售經驗加上實際歷史的研究數據, 指明了主動式投資路線的曲折坎坷,以及被動式投資路線的種種優勢, 下面,就一起來改變你的投資理念,學習能讓所有人抱得財富歸的投資學問吧! ◎改變投資信仰第一招:放棄主動型基金 長久以來,許多媒體、主動型基金業者不斷的揮舞著「主動型基金能賺取超額報酬」的大旗,吸引眾多投資人爭先恐後的加入其中。然而這一切

只是行銷手法,事實上,主動型基金沒有你知道的那麼好!下列是你可能忽略的投資陷阱: 【有銷售佣金或其他相關費用】在賺取超額報酬之前,當你選擇以主動型基金進行操作時,就須先繳納較高的相關手續費或佣金。跟相同投資目標的主動型基金相比較,追蹤指數的基金每年可能只收取0.2%的費用,而主動型基金每年則需收取1.2%的費用。 【沒注意到的稅金】主動型基金為了努力賺取超額報酬,因而頻繁進出市場使得週轉率較高,而產生更多的稅金成本,這些成本需由投資人負擔。指數型基金的基金週轉率每年約6%,而主動型基金年度週轉率約50%。 【追求高報酬的風險】愈高的報酬伴隨著愈高

的風險。像是主動型基金可能會為了追求高報酬,而選擇小型資本公司的股票,因而有較高風險。 【成功時的報酬少,失敗時的損失高】你以為只要績效勝出就能獲利,事實上,勝出的主動型基金賺取報酬的獲利程度,遠少於其他績效較差基金虧損所造成的高額損失,也就是說,勝出的主動型基金賺少賠多。 【與指數型基金相比,績效較低】根據研究資料統計,當與主動型基金與指數型基金的報酬做比較,只有三分之一的機會主動型基金的績效會勝出,三分之二會輸給指數型基金,整體績效而言勝敗比是1:2。 ◎改變投資信仰第二招:採取被動式投資 各種證據都證實,被動投資就是獲得財富的

推進力! 理查‧菲利強調,比起主動投資運用擇時、選股等高難度的投資方法,和往往不如預期的報酬,更好的選擇就是運用被動投資的指數型基金、ETF,可以用相對便宜的價錢參與市場。更重要的是,除了選擇低成本指數化投資的產品,還要維持固定的(被動策略)資產配置,並依情況適時進行再平衡,才能以最低成本與最少風險,獲得最大化的財富報酬。 ◎改變投資信仰第三招:實際長期執行 當你知曉了被動投資的優勢,若要將報酬拉到最大效益,便得長期且虔誠執行這項投資信仰,也就是約翰‧柏格所說的「堅持到底」(Stay the Course),長期持續投入並持有,複利才能發揮最大效用,

進而幫助投資人達到財務目標。 ◎「假若被動投資這麼好,為什麼還是有很多人沒跟上執行呢?」 這個質疑很常見,許多人會認為,既然如你所言,這個投資法這麼好,為什麼還是有很多人沒有用?作者為說明這點,將「這些沒跟上執行的人」歸納為以下三類,快檢查你是不是和下方這些人一樣: 【未被啟蒙者】不懂得股市買賣的小明,總是跟隨財經節目的投資老師的指引,隨之分析盤面、進行當沖嘗試賺快錢,但最後卻因為自己的不甚了解與操作不慎,反而倒賠了好多錢。 →主動投資當道,市面上風行著選股,擇時進出股市大賺的各種消息,使得許多投資人完全不知道被動投資的資訊,或缺乏認

識被動投資正確知識的管道,這類人當然無法進行被動投資。 另外,注意的一點是,若想開始正確獲取的被動投資資訊,也應小心媒體與主動型投資業者的誘惑陷阱。 【愛唱反調者】知道被動投資可以穩定獲利的小華,看到鄰居、朋友都採用主動式投資成功賺取高額報酬,便跟著有樣學樣,並幻想自己有一天也能如此,然而他盲目跟風卻已錯失良機,最後被套牢動彈不得。 →投資人雖然知道關於被動投資的事,但是因為各種心魔,誤以為自己本身了解的更多或是盲從「每個人都是這麼做」,進而不去執行被動投資反而損失更多。 【拖延者】貪心的小光將一部分薪水投入ETF中,同時他也把另

一部分的薪水拿去主動式操作股票,結果ETF雖然帶來了穩定的回報,他自主操作的股票卻賠上連ETF報酬都無法彌補的損失。 →了解、也接受被動投資的人,可能會因為缺乏信心而拖延不全面的執行這項策略,這樣中庸的作法是沒有效率的,而且很可能會再把投資人帶往容易賠錢的主動投資那一方。 美好的財富是不會一直在原地等你的,別再用輸家的主動思維來投資, 快投入被動投資的信仰,將能迎向財富的大道。 本書特色 1.被動投資專書。 2.提供多種表格、圖片比較被動投資勝過主動投資的始終鐵證。 3.特別針對個人投資者、投資業者等不同類別的被

動投資者提供各別分析。 名人推薦 ameryu/「A大的理財心得分享」版主 Ffaarr/「Ffaarr的投資理財部落格」版主 JetLee/「Jet Lee的投資隨筆部落格」版主 竹軒/「竹軒的理財筆記」版主 余家榮/「效率理財王」版主 林長揚/簡報教練、暢銷作家 清流君/財經YouTuber 陳逸朴/「小資YP投資理財筆記」版主 綠角/財經作家 好評推薦 「指數化投資贏了,因為指數化投資一定會贏。最好的指數型基金獲勝的原因,僅僅是因為它們免除管理費、銷售佣金,並且將營運費用、

投資組合週轉率以及成本降到最低程度而已。不過,菲利還把我們從理論帶往真實世界,提供許多範例、圖表,來證明指數化投資獲勝的原因。我向你們推薦這本書。」──約翰.柏格(John C. Bogle),領航集團創辦人 「理查.菲利幫投資人一個很大的忙,他將指數型基金持續打敗主動型基金,始終如一、無法抵擋的證據,收集在同一個地方。『被動』投資剩下的唯一問題,就是它的名字本身而已。既然如此,我們何不就一致同意,只要做個單一改變,把它改稱為成功的指數型投資?」──查爾斯.艾利斯(Charles D. Ellis),《指數革命》、《投資終極戰》作者 「從事零售經紀業務的證券經紀

人,很快就會跟恐龍一樣滅絕,而且將會有效的被消滅。數以千計的專業投資人員,已經厭倦再用那老套、虛偽的假話從事銷售,那些數百萬的客戶,同樣也對證券經紀人的話術失去興趣,大多已經拋棄經紀商的服務,想要尋求更精緻、有效且真誠坦率管理金錢的方法。在二十年前,理查.菲利成為協助這些轉變的先驅者。如果你身為投資顧問或是證券經紀人,而你還沒讀過《被動投資學》,那你是虧待你自己;如果你是投資人,你還沒看過這本書,那你就是對你的錢包有所虧欠。」──威廉.伯恩斯坦(William J. Bernstein),《投資人宣言》、《群眾的幻覺》作者 「如果你懷疑被動投資所產生的力量,那請看看理查.菲利的

新書──你會發現,即使是主動投資最忠誠的粉絲,也會因為大量證據而有所動搖。」──喬納森.克雷蒙(Jonathan Clements),《當代財經大師的理財通識課》、《慢慢致富》作者 「我是理查的忠實粉絲,這本書是他到目前為止,最棒的作品。這本書的內容是教人們,如何有效利用被動投資的力量。無論你是個別投資人,或是負責管理美金一億元的投資組合,這本書對你的成功而言,是很關鍵、也不可缺少的。」──艾倫.羅斯(Allan S. Roth),《我8歲,我會自己賺錢!》作者 「這本書像是個巨大的寶石,它是極為精密(也很簡單)投資策略的歷史課程,已經永遠改變投資界的看法。對於

能夠認同財務幸福感應該由自己負擔責任的人而言,理查.菲利的著作,是必需閱讀的作品,讀者在看完這本書之後,將有依據可以轉向,不用再理會華爾街的看法,由自己做出明智的投資決策。」──比爾.蘇西斯(Bill Schultheis),投資顧問、《不看盤,我才賺到大錢》作者 「很權威的一本書!這本書背後所做的大規模研究,對被動投資策略而言,已經成為令人注目的事實。如果你忽略書裡的訊息,那你等於把自己置於危險境界當中。」──梅爾.林道爾(Mel Lindauer),《富比士》專欄作家,《鄉民的提早退休計畫〔觀念版〕》共同作者 「很少有人比理查.菲利更了解指數型基金。在《被動

投資學》這本書當中,理查很清楚的解釋被動投資的複雜程度,以及它如何能夠提高投資帳戶的績效。如果你還沒有將被動投資的方法納入你的投資組合裡,這本書將會讓你信服,採用被動投資。」──泰勒.雷利摩爾(Taylor Larimore),《鄉民的提早退休計畫〔觀念版〕》共同作者 「菲利以非常流暢、簡單的文字,幾乎寫出我一直試著想要說明,所有關於最大型機構投資人的一切投資事宜──要建立多元化的指數型基金投資組合。真希望這本書是我自己撰寫的。」──勞倫斯.席格(Laurence Siegel),美國特許金融分析師協會所屬研究基金會研究總監 「理查.菲利又再寫了一本很了不起的書

。他檢視過的許多研究,為被動投資提供強有力的證據,這將更有助於引導財產託管人與其他財產受託人,找到理想、合適的解決方法。」──史考特.賽門(W. Scott Simon),審慎投資者顧問有限責任公司(Prudent Investor Advisors)負責人 「在所有投資人的投資組合當中,被動投資應該享有一定的地位,不過可以選擇的範圍,從來卻不曾那麼複雜、變化莫測。就跟主動式管理基金一樣,現在同樣也有很多有缺點、耍花招,或是定價過高的指數型基金。如果你想要成功航行通過這全新的地帶,你會發現,理查.菲利的這本《被動投資學》,是不可或缺的讀本。」──唐.菲利浦(Don Philli

ps),晨星股份有限公司常務董事 「理查.菲利很有說服力的展示出,在主動式管理基金之下的投資會造成的損害。感謝他為我們證實為什麼應該依循約翰.柏格實行指數型基金,以防禦馬多夫那種狡猾、奸詐的人,同時不需要的很高的風險及成本。他明瞭易懂的寫作方式,認真嚴謹的研究結果,十分健全的推理,以及許多至理名言,同時對新、舊指數型基金特點中令人注目的情況,都有加以闡述說明。」──艾德.陶爾(Ed Tower),杜克大學經濟學教授

手續費計算進入發燒排行的影片

◆ ◆ ◆

Instagram⚡️syrinxcat https://www.instagram.com/syrinxcat/

Business contact 💌 [email protected]

Blog📍https://theeverythingpetite.com

Facebook🔍須李 Syri L. https://www.facebook.com/syrinxcat/

◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉

影片中提到的各種資訊ℹ️

韓國找房app(線上不動產)👉🏻직방、다방

韓國搬家app👉🏻ZIMSSA

韓國不動產手續費計算機👉🏻naver🔍부동산수수료 계산기

◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉

看更多 Watch more videos

🏠韓國搬家 #ep1 moving vlog 2018

https://youtu.be/TmyhMgXW3Sk

🇰🇷韓國Q&A 生活篇

https://youtu.be/PRZL72_qosk

◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉ ◉

下週一定要記得回來看room tour影片噢😚

BYE~ BYE~

區塊鏈技術建立物聯網和雲端儲存系統資料安全機制之研究

為了解決手續費計算 的問題,作者黃廷譽 這樣論述:

近年來物聯網技術於工作或生活各領域有廣大且普及的應用,物聯網裝置匯集了許多重要資料供人們進一步分析、研究,但礙於裝置本身運算能力有限與儲存空間不足,需要將大量資料轉移至雲端儲存中心,再供分析與應用。在雲端運算服務中,其最主要的服務之一為提供儲存空間,供使用者可以隨時隨地取得資料。雖然雲端儲存服務能有效為使用者管理資料,但卻存在雲端儲存資料完整性的安全疑慮,畢竟該系統是由第三方所管理,存在資料擁有者無法控制之潛在問題。目前雖有研究提出一些公開稽核機制,在資料上傳至雲端時,接受第三方稽核檢驗儲存之資料以確保儲存資料之完整性。第三方稽核將產生稽核記錄以供使用者與雲端進行確認、驗證,但該機制仍舊是依

賴特定第三方機構稽核的模式,此第三方機構本身之營運 與運作也可能存在是否足以確切確保雲端儲存資料之完整性之疑慮。本論文提出之安全機制將確保物聯網節點將資料上傳至雲端伺服器資料傳輸過程之安全以及儲存在雲端伺服器內資料的安全,以本論文方法與數位簽章技術,確保資料傳輸過程的私密性、完整性與不可否認性,並將資料相關非私密內容與各物聯網節點的簽章驗證資料寫入智能合約並發佈至區塊鏈,藉由區塊鏈採用分散式帳本與難以竄改的特性,讓區塊鏈擔任可信任第三方提供驗證資料之角色,當使用者自雲端擷取資料,安全機制會利用區塊鏈智能合約檢驗擷取資料的完整性、資料的來源,藉此提升物聯網與雲端服務整合之應用服務具有安全可以信任

之資料存取功能。

全方位理財的第一堂課:你一生必學的五大財務規畫

為了解決手續費計算 的問題,作者闕又上 這樣論述:

曾榮獲全美大型基金績效第一名的華爾街操盤手──闕又上 33年投資理財經驗與智慧的精華,讓你一生的理財發揮最大綜效。 不懂五大財務領域,你的理財永遠只做了半套! 購買股票、基金、房地產和定存,竟然不算投資規畫? 投資操作也不是理財的全部! ※結合理性與感性的突破之作!特別收錄: 闕又上塵封18年的往事,影響他投資理財生涯最深的體悟。 ●有人沒有足夠和恰當的保險規畫,一次意外,就足以摧毀家庭的財務根基。 ●有人保險規畫做到滿分,但排擠了投資和退休的資金需求,造成理財的績效不佳。 ●有人遺產規畫不妥,死後事業無法傳承,甚至衍生爭產糾紛。

●有人投資沒找到適合自己的穩定獲利方法,結果付出慘痛的代價。 每個家庭必學! 別讓你的理財操作只做半套! 有別於以往談飆股、退休前投資,在本書中,暢銷財經作家闕又上拉高理財操作的視野,從保險、稅務、投資、退休和遺產等五大整體財務規畫出發,涵蓋了一個人從出生到往生的理財規畫,教你真正善用自己的財務資源,讓每一筆錢都實現效益最大化。 ◤本書重點◢ 一個好的投資規畫可能只需顧及投資目標、報酬及風險分散的適當與否,而一個好的「整體財務規畫」卻能讓你在得意、失意的各種不同人生階段,都有好的理財計畫與對策去應付這些挑戰。 從五大整體財務規畫出發,善用財務資源,達到一

魚三吃的綜效! ◎保險規畫 保險規畫,是五大財務規畫中重要的第一步,這一步錯了,常是步步錯,要麼經不起風險來襲,就是沒有多餘資料做投資。所以一定要了解買保險的準則、資金的調配、台灣保險的劣勢與優勢。 ◎稅務規畫 稅法是法,也是規則,多項規則的融合及運用,就是合法節稅的奧妙之處。了解自提 6%勞退金的考量重點,以及被忽略的延稅有多龐大的效益。 ◎投資規畫 在投資規畫時,至少要考慮到六大要件, 若只考量其中一件,不但沒有綜效,而且會引領到錯誤的方向,可能就是理財悲劇的開始。 ◎退休規畫 退休規畫是人生財務的大會考,要如何有足夠退休資金過無虞的生活?退

休規畫早做比晚做好,而且好很多, 就算剛開始資源不足也沒有關係,最起碼你知道距離目標還有多遠,要用多快的速度達標。 ◎遺產規畫 許多企業家或成功人士,一生中過了無數難關, 卻在財務規畫的第五關前倒下了。遺產規畫要做得好,絕不是只有找律師填填表格就可以。 名人推薦 ★楊斯棓專文推薦 洪培芸、謝哲青、朱楚文 強力推薦 好評推薦 我特別欣賞闕老師本書中透露的三個提醒:(1)學習用「從出生到往生」的時間軸,思考自己的金錢課題。(2)保險、稅務、投資、退休、遺產等五大規畫彼此連動。若一子錯,滿盤皆落索。(3)重視節稅,每一塊我們有權利爭取的錢,都不應該忽視。──楊

斯棓,《人生路引》作者 闕老師的五大整體財務規畫,正是「以終為始」的體現。這本書談的不只是投資哲學,更是全人生受用的生命智慧。本書結尾「一段塵封18年的故事,我生命的轉折點」及「希望你沒有白白受苦」尤其要讀,還記得我閱讀的當下眼眶泛淚;這才明白闕老師何以如此堅持,讓我們明白利益衝突下的各種問題及潛伏的危險,甚至是生命被犧牲。──洪培芸,臨床心理師、作家

運用Soft Actor-Critic深度強化學習演算法優化投資配置組合

為了解決手續費計算 的問題,作者王衍晰 這樣論述:

透過人工智慧演算法進行自動化交易是當前股市投資管理研究的發展趨勢。本研究結合深度強化學習與金融科技,探討運用 Soft Actor-Critic(SAC)演算法於股市資產配置之效益,並驗證演算法是否能有效應用於金融交易市場及藉配置資產提高投資總體價值。本研究自 Datastream 數據資料庫選定我國股票市場中 5 支股票為實驗標的,利用演算法在 OpenAI Gym 環境中訓練、運算並驗證該演算法在股市資產投資分配上之成效。實驗結果顯示,該 演算法能根據歷史數據學習預測目標股票未來績效表現,發揮自動調控風險及配置資產權 重之能力,產生最佳投資組合模型。另外本實驗結果與泛化投資組合策略(Un

iversal Portfolio)相比,展現更為優異而穩定之收益,亦初步驗證深度強化學習能有效應用於金融交易市場。

手續費計算的網路口碑排行榜

-

#1.常見問答 - 臺銀證券

Q6:買賣有價證券之手續費計算方式? 手續費:成交金額*股數*0.1425%(電子下單目前3.5折以0.498/1000計),不足20元以20元計收,買進及賣出各計算一次。 於 www.twfhcsec.com.tw -

#2.國內匯兌業務 - 合作金庫銀行

... 每超過一百萬元加 收十元,未滿一百萬元者以一百萬元計,超過一千萬元者仍以一千萬元計算匯費。 ... 二)保管「未到期票據」及「外埠票據」,每張收取手續費五元。 於 www.tcb-bank.com.tw -

#3.股票買入賣出獲利計算機|計算Pro

股票計算機. 買入&賣出金額試算Profit and loss Calculator. 請輸入買或賣的個股成交價輸入購買股數(一張為1000股) ↓ 選取券商手續費折扣 於 stocksell.0123456789.tw -

#4.交易費用(手續費、交易稅)計算 - 統一期貨林詩璇

期貨交易稅的計算? 手續費如何定價? 期貨交易稅計算交易人買賣期貨應繳交期貨交易稅,期貨交易稅之徵收率按契約類別區分如下: 股價類期貨:每次交易之契約金額之十 ... 於 shihshih25.pixnet.net -

#5.PayPal 手续费计算器- 卖家之家工具

通过输入PayPal境外用户实际收款金额,就可以计算出PayPal中国用户所需转账的实际金额,方便快捷。 於 mjzj.com -

#6.代購手續費計算 - iACG 遊戲社

代購手續費計算 ... 日本代購: 第一次費用:商品價錢+代工服務費200元第二段費用:國際運費+匯款手續費300円+其他(例:8%消費稅.材積費等等....) ... 註冊訂閱我們的電子報,您將 ... 於 iacgg.com -

#7.一篇告訴你什麼是「複委託」?股票手續費怎麼算? - 今周刊

2. 要怎麼做複委託下單買海外股票? 3. 複委託的手續費及各種費用怎麼計算? 4. 複委託交易要注意的事情? 5 ... 於 www.businesstoday.com.tw -

#8.信用卡手續費利率_試算工具_理財 - 鉅亨網

提供您信用卡手續費率試算工具. ... 此區計算數值僅供理財參考,並未加計任何可能產生的手續費用和稅金。 計算出的金額並未考量物價膨脹率及風險係數,也無保證和實際 ... 於 www.cnyes.com -

#9.小C的知識內容-國外交易手續費如何收取? - 中國信託

舉例說明:小C持VISA卡到日本消費台幣1萬元,手續費為10,000X1.5%=150元 ... A2、由於手續費是屬費用類,需當期結清以避免費用納入本金計算利息,故會並列於最低應繳 ... 於 service.ctbcbank.com -

#10.產生/兌換手續費如何計算?

TTCheck 收費說明如下: 產生TTCheck 者:在產生TTCheck 時,系統會收取等值新台幣0.1% 的BITO 幣手續費。 兌換TTCheck 者:免收取手續費。 於 bitopro.zendesk.com -

#11.手續費怎麼算 - 台灣工銀證券

股票買賣共有兩種費用,無論賺賠皆會收取: (1)股票手續費:以買賣金額的千分之1.425計算, 若不足20元以20元收取,若是在工銀證採用電子交易,有2.8折的優惠。 於 www.getwo.com.tw -

#12.台股手續費如何計算 - 富邦證券

台股手續費如何計算. 手續費為成交價金的千分之1.425,手續費及證交稅小數點後無條件捨去,手續費折扣以單筆計算。 電子下單包含語音、手機、web、電腦看盤軟體交易。 於 www.fubon-ebroker.com -

#13.臨櫃作業收費項目- 收費標準- 關於我們- 關於我們 - 國泰世華銀行

每月國內跨行提款/轉帳手續費優惠次數「擇優」辦理,其他產品及服務依優惠活動公告辦理;前述優惠減免之計算期間一般為每月6日~次月5日(本行系統原則於每月5日檢視客戶 ... 於 www.cathaybk.com.tw -

#14.零股盤中交易怎麼買?何時買?手續費多少?小資族投資必知5 ...

用交易時間4 小時20 分鐘來計算,大約會有86 次撮合機會。買賣成交順序以價格為優先,若同價格則以時間優先來排序。(第一次撮合以電腦隨機排序)。 於 www.managertoday.com.tw -

#15.國內基金手續費後收級別基金注意事項

贖回手續費(CDSC-Contingent Deferred Sales Charge 條件性遞延申購手續費):. 委託人於申購後三年內辦理贖回須支付基金公司贖回手續費,計算方式按原始信託本金或贖. 於 www.dbs.com.tw -

#16.滬深300股指期貨手續費標準是多少?交易費用是如何計算的?

交易股指期貨投資者最關心的就是股指期貨的手續費和保證金,那麼股指期貨手續費怎麼計算?只要投資者記住了萬能的計算公式,無論是任何期貨品種都可以 ... 於 twgreatdaily.com -

#17.各家券商手續費比較 - MY-Learning 理財通

在投資台股時,手續費的考量是相當重要的一個環節,目前台灣大部分券商也都有提供 ... 證券手續費的計算公式: ... 交易比較多的投資人⇒可以選擇手續費折扣較高券商。 於 www.my-finance.com.tw -

#18.證券商下單手續費優惠- 台股分析 - 撿股讚

證券商 電子下單折扣 手續費限制 融資利率 融券利率 下單軟體 手機軟體 電子對帳單 中國信託證券 3.8折 單筆最低20元 6.5% 0.1% 有 有 有 中農證券 5折 單筆最低20元 % % 無 無 無 亞東證券 2.3折 單筆最低20元 % % 有 有 有 於 stock.wespai.com -

#19.融資融券 - 歡迎光臨合作金庫證券

現行證券經紀手續費率為1.425‰。 證券電子式交易(含網路下單、Smart金庫贏家、語音下單、行動下單),手續費率以5折計算為0.7125‰。 手續費折讓於每月月底最後一營業日 ... 於 www.tcfhc-sec.com.tw -

#20.PayPal 手續費計算器,5 個免費線上工具,一鍵算出你該收多少

The Fee Calculator 是所有當中介面最簡單的一個,就只有計算器功能,輸入金額之後會兩部分:. 左邊是如果只要求這金額,你將收到的多少以及手續費; 右邊 ... 於 www.rockyhsu.com -

#21.台新國外交易手續費計算方式- 看板creditcard - 批踢踢實業坊

各位大神好! 第一次用手機發文排版或內容不妥請鞭小力,我會再修改/刪除…… 小妹知道國外交易會有手續費因為要在用google消費$950. 於 www.ptt.cc -

#22.手續費計算-火幣全球站

收取的手續費(或maker返還的手續費),會計入已實現盈虧中。下單不會凍結手續費, ... 手續費 = (成交合約張數* 合約面值/ 成交均價) * 費率開倉手. ... 手續費計算. 於 www.huobi.com -

#23.在App Store 上的「股票交易計算機」 - Apple

我們提供股票買賣交易費用計算服務,包括經紀佣金、交易所徵費、證監會徵費、印花稅、結算費、手續費和存倉費。用戶可通過本程序得得知獲利金額。 於 apps.apple.com -

#24.一般交易篇 - 台新證劵

買賣上市或上櫃股票,其交易稅及手續費如何計算? 交易稅:上市、上櫃股票會在賣出時課稅,證券交易稅率為賣出的成交金額之千分之3。 手續費:買賣上市、上櫃股票二者 ... 於 www.tssco.com.tw -

#25.趨勢高手》別讓信託管理費吃掉獲利! - 鉅亨買基金

信託管理費是由銀行針對基金投資人收取的一種額外費用,不同於手續費率是在基金申購時就一次收足,信託管理費會按照投資人持有時間去計算,並等到贖回基金時,才會從贖 ... 於 www.anuefund.com -

#26.《期貨小學堂》交易費用(手續費、交易稅計算方式) - 毛氏夫妻 ...

大家會交易期貨了,但最重要的事情應該就是稅收和手續費的部分吧?畢竟魔鬼藏在細節裡,小錢也是很重要的,對於我們這些小資族散戶來說,每一分錢都是努力賺來的(唔. 於 julia0988168588.pixnet.net -

#27.期貨手續費+期交稅如何計算交易成本?幾點可以打平賺錢?

期貨手續費 期貨手續費怎麼算 期貨手續費多少錢期貨費用大台手續費小台手續費股票期貨手續費期貨交易費用期貨手續費怎麼談期貨成本期貨期貨教學期貨 ... 於 blog.xinmedia.com -

#28.傭金計算器 - 登入註冊- 富途證券

美股收費. 港股總費用計算(港幣). 0.00. 收費套餐. 套餐一. 佣金:0.03%,最低3港元. 平台使用費:15港元/笔. 套餐二. 佣金:0.03%,最低3港元. 平台使用費:阶梯式收费 ... 於 charge.futuhk.com -

#29.股票手續費excel

本文提供了與Excel函數計算滬市股票交易費用,求高手指點:如何在excel中自動計算股票交易中的手續費詳情看圖並幫忙解決下列問題:,excel函數高分問題 ... 於 www.igzec.com -

#30.期貨手續費+期交稅如何計算交易成本?幾點可以打平賺錢?

期貨手續費一口多少錢? 期貨手續費每家收取費用不同,但礙於法規網路期貨手續費不公開. ... 成交指數16500×50×0.00002=16.5 (四捨五入計算17元). 於 dolag.com.tw -

#31.手續費說明 - 台北富邦銀行

網路銀行/行動銀行申購定期定額、定期不定額享有6折手續費優惠。 ... 者, 除前項收費外,匯款金額每超過新臺幣壹佰萬元,加收壹拾元(未滿壹佰萬元者,以壹佰萬元計算). 於 ebank.taipeifubon.com.tw -

#32.PayPal手续费计算器- AMZ123贝宝费用计算工具

多个国家的即时PayPal费用计算器+反向计算器。 轻松计算出PayPal中国用户所需转账的实际金额,方便快捷! ... Paypal手续费计算器. 於 www.amz123.com -

#33.手續費收費明細表

萬元,金資手續費增加新臺幣5~10元。 收費. 明細. 指定公庫. (臺灣銀行城中分行). 指定公庫手續費計算方式:指定公庫收. 到之匯款金額兌換為新臺幣金額之萬. 於 ws.www.gov.tw -

#34.大樂扣:基金定期定額長期投資手續費優惠方案-財富管理-玉山銀行

2021/6/30前(含)成立之信託編號視顧客申請期間分別適用該期間活動規則。 手續費計算方式:申購手續費+贖回手續費. 申購手續費. 於 www.esunbank.com.tw -

#35.股票手續費、交易稅怎麼算? - 理財寶

手續費 是給當作仲介的券商,收取0.1425 % 的手續費 ,不足20 元者以20 元計算。 2. 證券交易稅. 這筆錢歸給政府,幫助國庫收入、促進民生經濟,股票成交時 ... 於 www.cmoney.tw -

#37.常見問題FAQ|如何計算集中包裝手續費?[tenso com]

如何計算集中包裝手續費? 每次集中包裝的"申請費用"為200日元,增加一個包裹收取300日元的手續費。 例如:集中包裝3個包裹,需要花費200(申請費)+300(第二個 ... 於 faq.tenso.com -

#38.:::露天拍賣:::客服中心-各項說明

一、商品成交後,露天拍賣將依本收費辦法計算成交手續費並於商品成交之次日起算第15個日曆日計入計費中心,賣家應於接獲露天拍賣之通知後,進行費用明細及金額之確認, ... 於 pub.ruten.com.tw -

#39.元富證券_一觸即發

我參加『一觸即發』方案:購買倚天股票機M568新購方案,每月成交金額為128萬元,共12期,每期回饋金額1,282元。若我當月交易大台50口,則我手續費怎麼計算??? 答:, 若客戶 ... 於 www.masterlink.com.tw -

#40.誰吃掉你的獲利:券商不先說的投資成本,股票交易稅懶人包

之前曾經有提過零股的交易問題,在計算實際獲益時,別忘了要扣除手續費和證交稅,以免錯算了損益。在交易股票時也是一樣的,如果只關注收益而沒有考慮到交易成本的問題, ... 於 www.stock881688.com.tw -

#41.日出紙楓資訊站台版劍靈交易所手續費計算器

開始計算. 登陸手續費(有龍銀): 金 銀 銅登陸手續費(無龍銀): 金 銀 銅注意:登陸手續費每單位可能會少算個幾銅, 因系統會依照物品階級每單位額外收取小額的手續費 ... 於 rczfdm.com -

#42.幣安合約手續費結構和手續費計算| Binance Support

當用戶在幣安合約平台使用BNB 支付交易手續費時,可以獲得標準交易手續費10% 的折扣。用戶必須將BNB 從他們... ... 如何計算幣本位合約的手續費? 於 www.binance.com -

#43.你知道買賣權證的成本如何計算嗎?

不管是買入還是賣出權證都需支付手續費1.425‰. 但賣出權證時交易稅為1‰,只要股票的1/3喔! 那小財現在就來教粉絲權證成本怎麼算: 假設1張權證2元,小財買了10張. 於 twsa.warranttw.tw -

#44.信用卡各項費用計算說明 - 上海商業儲蓄銀行

Mastercard:普卡、金卡USD148,世界商務卡、商務鈦金卡(含簡單卡及小小兵卡)、鈦金卡及白金卡免費。 5. 開立清償證明手續費及帳單郵寄國外處理費:每次$100。 6. 於 www.scsb.com.tw -

#45.股票手續費和交易稅怎麼算?市場先生教你股票手續費最低怎麼談

買賣股票手續費、交易稅等交易成本如何計算? 在台灣投資股票的交易成本包含證券商收取的股票手續費,以及政府 ... 於 rich01.com -

#46.手续费计算器

申(认)购金额:, 元. 单位基金净值:, 元. 申(认)购费率:, %(0-1.5). 手续费:, 元. 成交份额:, 份. 查询相关数据. 二.赎回费用计算器. 赎回份额: 於 hxb.com.cn -

#47.買賣股票手續費

2.證劵交易稅:千分之3,也就是一萬塊收30塊手續費,樣以買賣金額計算,無論賺賠都要付。 買股票: 手續費 賣股票: 手續費 + 證交稅。 所以挑選股票手續費較低的公司 ... 於 stockreview.weebly.com -

#48.獲利計算日盛理財學園

手續費. 而買進股票還需要付給服務的券商交易手續費,而法定的手續費是千分之1.425。所以買 ... 於 www.jihsun.com.tw -

#49.股票交易成本怎麼算?不要讓手續費侵蝕了你的獲利! - Eng ...

今天要跟大家介紹股票交易成本的計算方式,其實只要一個簡單的口訣就能記住囉! 另外,還有股市菜雞最容易踩到的交易誤區分享,千萬別錯過囉! 於 engwander.com -

#50.金流收費總覽| 綠界科技ECPay

手續費 (未稅). 信用卡 (一次付清/紅利/定期定額), 國內卡2.75%/筆;海外卡3.5%/筆(註1) (最低5元,不足5元以5元計算). ATM/網路ATM, 1%/筆 於 www.ecpay.com.tw -

#51.郵局貨到付款手續費計算方式(2020更新) @ 萬客金香Wan Ker ...

... 代收之貨款以不超過NT50,000為限,並將依總貨款金額(消費者需付的金額)收取手續費。 *郵局現已廢止收取代收匯費,故郵局貨到付款手續費計算更新如下: 於 plumsteve627.pixnet.net -

#52.未實現損益 - 中國信託證券

投資損益= 市值- 成交價金- 買進手續費- 預估手續費– 預估交易稅 ... [若融券保證金以股票做為抵押品,因無實際金額交割,故賣出金額為0,報酬率無法計算]. 於 www.win168.com.tw -

#53.蝦皮拍賣17日中午開始收手續費! 「計算教學」大公開

收費在即,官網已經公告說明台灣運作方式,其中包含成交手續費以及信用卡交易手續費計算,以單件商品售出金額最高1萬元為上限,最高收取50元。 於 finance.ettoday.net -

#54.交易手續費計算

衍生品交易在bybit進行的每筆交易都會產生交易手續費。 手續費只有在訂單成交時產生,從帳戶的可用餘額中扣除手續費,不影響訂單的起始保證金流動性 ... 於 help.bybit.com -

#55.該累積多少錢再投入複委託或海外券商比較划算?這個公式可以 ...

假設複委託的低消金額是c,每x個月的投入金額是m,預期月報酬是r,我們採取單利的計算,可以得到下列的公式:. 低消手續費= c; 機會成本= ((x-1) + (x ... 於 www.thenewslens.com -

#56.手續費試算

手續費 試算. 基金諮詢人員: (02)23214261-380 專線. 還款方式. 一次清償, 本金平均, 本息平均, 本金不規則, 本息不規則. 貸款起日, *必填 格式錯誤, 貸款迄日 於 edocdownload.smeg.org.tw -

#57.比特幣交易手續費(Transaction Fees)怎麼計算? - IT閱讀

比特幣交易手續費(Transaction Fees)怎麼計算? ... 費(Transaction Fees)才能完成轉賬,在0.8.3版Bitcoin錢包中預設是0.0001比特幣的轉賬手續費。 於 www.itread01.com -

#58.期貨交易的費用 - 金融智慧網

回到期貨. 期貨交易的費用. 買賣期貨需繳交期貨交易稅及期貨交易手續費:. 股價指數期貨交易稅之徵收率計算如下:依每次交易之契約金額之十萬分之2計算,例如大臺指 ... 於 moneywise.fsc.gov.tw -

#59.什麼是股票期貨?如何計算?保證金怎麼收??康和期貨開戶請洽 ...

2.低手續費:1口股票期貨等於2張股票,買賣一次的手續費在80元到100元之間,但是以100元的股票2張來說,手續費就算打5折,也還要285元的手續費。 交易成本低最大的好處, ... 於 kellychi888.pixnet.net -

#60.股票手續費怎麼算?當沖手續費有優惠嗎?完整公式計算給你看!

股票手續費怎麼算?當沖手續費有優惠嗎?完整公式計算給你看! · 1. 股票手續費有包含哪些? · 股票交易手續費= (股票買進成本 x 0.1425% x 券商折扣) + (股票 ... 於 jamesmoneymind.com -

#61.投資基金有哪些費用? - 中華郵政

三、銷售手續費: 是投資人在購買共同基金時,除了申購金額外須再繳付的費用,通常國內基金的手續費介於1.5%~2.0%。 手續費的計算方式是以你投資金額*手續費率來計算 ... 於 www.post.gov.tw -

#62.Paypal手續費-網站設計公司-iBest - 愛貝斯

賣家的手續費是根據每個月的銷售金額決定的,而且國外交易(所謂國外交易是指:跟你買東西的信用卡不是台灣發的信用卡)跟國內交易的%數分開計算,費用在2.4%~3.9%之間, ... 於 www.ibest.com.tw -

#63.找手續費計算器相關社群貼文資訊

美国市场. 新加坡市场. 港股总费用计算(港币). 0.00. 收费套餐. 套餐一. 佣金:交易金額的0.03%,最低3 港元/訂單. 平台使用费:15 港元/訂單.缺少字詞: gl= tw。 找股票 ... 於 financetagtw.com -

#64.依據付款方式,自動計算交易手續費(IF、IFERROR、CODE

【Excel】E0086 - 依據付款方式,自動計算交易手續費(IF、IFERROR、CODE、CHOOSE) · 顯示B2的字元代碼 · 故式一為「65」. 於 lyc017.pixnet.net -

#65.股票交易手續費的計算器

本資訊是關於股票交易手續費的計算公式,求股票買賣成本計算器,如何計算股票的收益以及費用有計算器嗎,股票交易手續費怎麼算相關的內容,由股票投資通為 ... 於 www.newgenesiscap.com -

#66.搞懂台股、ETF 的手續費與低消,避免成為投資冤大頭 - 方格子

交易手續費. 手續費計算公式:股價x 購買(賣出)股數x 手續費率x 折扣= 手續費. 要付給「券商」的,一般是買入/賣出股票總金額的0.1425%,而這可以 ... 於 vocus.cc -

#67.現股當沖試算 - 股市計算機

股市計算機-現股當沖試算提供現股當沖手續費以及證交稅計算,透過您自訂的手續費折數和最低手續費,快速的算出每一個價格的手續費、證交稅以及損益。 於 stock-calculator.net -

#68.楓之谷交易手續費計算表【SmallGCOk製作】 - 亞台龍欸

最新版本是:ver 1.0 程式用途: ※快速算出楓之谷每一筆交易的手續費用和所剩的資金。 更新內容: 【楓之谷交易手續費計算表v1.0】2014/10/16 - 發佈 於 long-ay.blogspot.com -

#69.股票手續費計算總整理!手續費怎麼算?要獲利多少才賺錢?

股票交易成本=交易手續費+證交稅 ... 股票交易費用主要有兩種,分別是「股票交易手續費」以及「證券交易稅」!交易手續費在買進或賣出股票都要繳,證交稅 ... 於 www.stockfeel.com.tw -

#70.元大證券ETN- ETN Q&A - 元大權證網

ETN指標價值計算方式:指標價值及投資手續費之計算方法詳見ETN之公開說明書。舉例如下:. 指標價值= 前一日指標價值× (1 + 今日標的指數報酬率)– 投資手續費 ... 於 www.warrantwin.com.tw -

#71.誰偷了我的權證獲利? - 投資人知識網

案例中,周先生因為弄錯交易稅額的計算方式,導致他在試算獲利時,計算出的金額 ... 元,但是這金額還須扣除手續費及交易稅,手續費是1.412‰,交易稅則是1‰,最後計算 ... 於 investoredu.twse.com.tw -

#72.股票信用交易(融資融券損益計算問題) - 生活筆記- 痞客邦

[借券費] [融券]賣出除了跟現股賣出一樣有賣出手續費還有一筆[借券費] 也 ... 假設放空一檔50元的股票40元回補並假設放空後10天回補[融券] 來計算 ... 於 shulong888.pixnet.net -

#73.康捷雲端ERP-成交手續費試算小幫手

蝦皮成交手續費試算小幫手. 2021 促銷檔期手續費調整期間如下四月:04/01 - 04/04 ... 商品成交金額: 成交手續費: 金流服務費: 賣家總負擔金額: 計算. 於 61.221.12.43 -

#74.複委託- 交易損益計算 - 線上開戶- 大昌證券

期貨.複委託),手機無需安裝APP 申請快速又簡單,您沒看錯!大昌證券線上開戶就是這麼方便,還享有證券、期貨、選擇權、複委託手續費驚喜價喔! - 大昌證券. 於 customer.dcn.com.tw -

#75.股市手續費計算 - Dehlicast

股票交易手續費怎麼計算?2021股票買賣手續費及買賣成本比較-附股利所得稅解析Charlotte 2020-07-26 69005 股票交易手續費、稅費是股票買賣的主要成本,本文將為您介紹 ... 於 www.dehlicast.co -

#76.台灣股票交易計算機 - HKCoding

計算 買賣台股扣除交易稅和手續費後之利潤或虧損. 於 hkcoding.com -

#77.當沖「證交稅」減半,券商系統未列入...「一張表」算出正確損益

舉例來說,假設當天買進一張股價100元的股票,買進時,手續費為142元,此時股價若上漲至100.5元,在系統非當沖的計算下,你的賣出手續費會是143元、證 ... 於 smart.businessweekly.com.tw -

#78.8591的交易費用是怎麼收取的?

買家不需支付交易手續費用,任何交易不成功,中斷,或取消,8591不會收取任何交易手續費用。 賣家小助手(限高金額計算). 賣家刊登金額:. 元. 手續費:. 於 help.8591.com.tw -

#79.[信用卡/金融卡] 什麼是信用卡分期付款手續費?這要如何計算?

信用卡分期付款手續費,為買家使用信用卡購買商品,並使用分期付款方式(訂單完成後),賣家需支付的費用。 目前對台灣賣家信用卡交易手續費的收取 ... 於 help.shopee.tw -

#80.存匯業務手續費說明

存匯業務手續費說明. 收費標準. 每筆跨行「現金」匯款200萬元以下匯費:100元,. 每增加100萬元(未滿一百萬元,以一百萬元計),加收匯費:30元。 於 www.hncb.com.tw -

#81.服務費 - 商店街個人賣場

成交手續費: 結帳完成之訂單,訂單中每件商品將收取1.49%成交手續費,單件商品成交手續費上限為149 元,運費免收「成交手續費」。 成交手續費計算方式:(商品單價x ... 於 seller.pcstore.com.tw -

#82.證券業務收費標準 - MMA金融交易網(網路銀行) - 永豐銀行

折扣手續費以單筆計算,每一筆折讓後,若未滿20元者,以20元計算。實際手續費收取將依各促銷活動之內容來辦理。 證交稅: 買進證交稅:不扣 ... 於 mma.sinopac.com -

#83.各項費用計算說明 - 樂天信用卡

樂天信用卡的年費、最低應繳金額與循環信用利息違約金、預借現金手續費及匯款作業手續費等費用說明。 於 card.rakuten.com.tw -

#84.信用卡交易手續費計算方式? | Yahoo 服務說明- SLN9536

信用卡交易手續費計算方式? Yahoo奇摩輕鬆付提供多種付款方式供賣家選擇,當賣家選擇使用輕鬆付信用卡收款時,可選擇「一次付清」或「分期付款」,賣家需依其選擇的 ... 於 tw.help.yahoo.com -

#85.網頁設計常見問題-銀行收取的手續費用大約是多少呢?

銀行跟金流服務公司所收取手續費用的方式差不多,都是以每筆成功交易的%去換算手 ... 當然手續費的部份是以「交易成功」才需支付,如果該筆交易並未成功,您是不需要 ... 於 www.eztrust.com.tw -

#86.基金手續費 - MBA智库百科

基金手續費(Fund Fees)買賣基金的手續費是指在買或賣基金時支付給銷售機構的費用,用來補償基金銷售機構因為辦理基金買賣 ... 1 基金手續費概述; 2 基金手續費計算公式 ... 於 wiki.mbalib.com -

#87.期貨手續費+期交稅如何計算交易成本?幾點可以打平賺錢?

交易一口期貨的成本需要多少錢?當你新倉買進一口+平倉賣出一口的費用需要多少錢?買進1口期貨手續費+買進1口稅金+賣出1口期貨手續費+賣出1口期交稅= ... 於 histock.tw -

#88.期貨結算要手續費嗎?選擇權結算要手續費嗎? - 富邦期貨| 股票

結算價怎麼算? · 台指期最後結算價是採用當天大盤加權指數PM13:00~PM13:30來計算(大台、小台、月選擇權的最後結算價皆相同)。 · 股票期貨計算方式則是以該 ... 於 futuresann.com.tw -

#89.常見問題 - 國泰證券

許** 先生. 2016-05-17. (M37011). 168,663. 問題類別:開戶及帳務> 手續費. 請問一下, 我聽說股票交易, 買或賣的手續費, 政府規定每家?商都相同, 這是真的嗎? 於 www.cathaysec.com.tw -

#90.股市新手一看就懂! 股票手續費計算方式總整理

許多容易被忽略的細節可是會默默吃掉大家的投資績效,其中最需要注意、影響程度最大的莫過於交易成本,下面股感會跟大家介紹如何計算股票手續費、證交 ... 於 today.line.me -

#91.KGI凱基證券全球快e網

依照證交所於民國83年10月21日公佈,「證券商營業處所受託買賣股票,向委託人收取手續費之費率,依成交金額千分之一點四二五計收,依上述費率計算手續費未滿新台幣二十 ... 於 www.kgieworld.com.tw -

#92.不要不把手續費當一回事,小心自己的獲利被吃掉 ... - 痞客邦

從這個試算表可以發現個股和ETF是分開計算的,主要的差別是在交易稅的部分。我們先來看看個股. 買出和賣出的手續費的計算公式:. 股價X 股數X 手續費 ... 於 cchchao.pixnet.net -

#93.2021年各證券商電子下單手續費優惠折扣比較表(2.0折~6折)

券商手續費的折扣的影響多大? ➔以股款10萬元來計算,手續費6折時為86元,3折時為43 ... 於 davidhuang1219.pixnet.net -

#94.富蘭克林證券投資顧問股份有限公司境外基金手續費後收級別 ...

台端擬申購之境外基金手續費後收級別與其他各級別費用結構比較列示及計算範例如下,這. 些表格顯示您申購本基金,未來可能需要支付的各項費用。 於 www.kgibank.com -

#95.選擇權結算手續費和稅計算| - 華南期貨珊珊

而是進來交易除了成本的顧忌之外,. 很多交易的細節也是該學習的,. 就如我以下要說結算時的手續費計算,. 很多新手一開始 ... 於 www.futures-option.tw -

#96.境外基金手續費後收級別費用結構聲明書

台端擬申購之境外基金手續費後收級別與其他各級別費用結構比較列示及計算. 範例如下,這些表格顯示您申購本基金,未來可能需要支付的各項費用。 【安聯主題趨勢基金】. 於 announce.fundclear.com.tw -

#97.國內匯款業務手續費收費標準一覽表 - 台灣銀行

種類 跨行匯款 跨行匯款 聯行匯款 聯行匯款 一般及證券匯款 (匯款金額) 轉帳 現金 轉帳 現金 一般及證券匯款 (匯款金額) 金額 金額 金額 金額 2,000,000以下 30 100 30 100 於 www.bot.com.tw -

#98.損益試算說明

網路的融資利息及融券手續費計算均依本公司牌告值試算,若有問題請洽您所屬營業員 ... 投資成本 = 成交價金 + 手續費 ... 損益試算 = 市值–投資成本–賣出手續費–交易稅. 於 www.fubon.com