台指期存股的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦鄭廳宜寫的 寫給散戶的18堂實務課:股票投資與實務操作 和黃正傳的 高手叫我不要教的H模型:兩個指標,百倍獲利(第二版)都 可以從中找到所需的評價。

另外網站台指期是什麼?台指期怎麼玩?台指期貨教學!也說明:台指期 與股票不同,股票擁有無限期的存續狀態,只要公司沒有下市倒閉,投資人可以一直持有股票,台指期則必須在每個月的結算日進行平倉,也就是強迫賣出, ...

這兩本書分別來自志光教育科技 和深智數位所出版 。

朝陽科技大學 財務金融系 林益倍所指導 高霈蓉的 臺灣股票市場自然人定期定額交易策略之研究 (2021),提出台指期存股關鍵因素是什麼,來自於定期定額、基本分析、技術分析、市場投資組合。

而第二篇論文淡江大學 財務金融學系碩士班 段昌文所指導 顏長雋的 探討投資人情緒與投機性交易的週期性效應 (2021),提出因為有 週期性效應、投資人情緒、投機性交易、真實波動性的重點而找出了 台指期存股的解答。

最後網站台指期當沖交易與波段存股則補充:台指期 當沖交易與波段存股. 絕無藏私,三大主題專業講師完整分享!○「當沖與波段操作技巧」—蔣鋒○「當沖到存股的故事」—歡哥○「投資慢活術」—娜娜○並於現場開放 ...

寫給散戶的18堂實務課:股票投資與實務操作

為了解決台指期存股 的問題,作者鄭廳宜 這樣論述:

本書特色 ♦厚實基本功 作者長期觀察書局暢銷書區,往往所談的只是投資理財中的片段,小者最簡單的技術分析,大者談論外匯與總體經濟。經深思熟慮規劃多年後,決定出版一本與市場上有所區隔且少見的工具書。這本工具書是作者多年在各大學與社區大學多年講授股票操作的重要心血結晶,讓現在與潛在的投資人們看完該工具書後,強化自身的基本功,再經過實際的交易經驗與歷練,從中檢討精進,最後找出最適切自己的操作模式。 ♦快速解析財報 本書解決未曾學過會計學的投資人長期對財務報表分析的恐懼。因為一般散戶投資人不見得人人都有會計與財經的背景,所以作者在本書第十二章中,教授投資人能在最短時間內有效率

地掌握一家公司的財務狀況,並清楚分析各項財務報表中的每一個環節。 ♦無風險套利 本書中亦談到有錢人在做的事情,簡言之,有錢人會擔心錢變不見,但卻一點也不擔心賺錢賺得少。投資人要如何學會跟有錢人做一樣的事?在本書中,將提及一般投資人可以利用各種投資商品的特性,達到逼近無風險套利的方法,若投資人學會此方法,一年能穩穩賺個 5~10%,絕對不是夢!

台指期存股進入發燒排行的影片

聊一下最近很難做的行情

如何讓小孩願意學習投資?

跳空缺口在實戰中要怎麼判斷

Apple podcast : https://apple.co/3pDiY0e

Spotify : https://spoti.fi/3lMPxXn

掌握最新投資焦點,就加入

玩股網FB:https://www.facebook.com/wantgoo.fans

楚狂人FB:https://www.facebook.com/madchu.fans

玩股網Telegram:http://t.me/wantgoo

楚狂人Telegram:https://t.me/madchuwin

楚狂人Blog:https://www.wantgoo.com/119

臺灣股票市場自然人定期定額交易策略之研究

為了解決台指期存股 的問題,作者高霈蓉 這樣論述:

本研究擬以基本分析、技術分析及市場組合為基礎,找尋自然人股票投資較優質的定期定額投資交易策略。因此我們先建構「高殖利率投資組合」、「KD黃金投資組合」,「元大台灣卓越50 ETF (0050)」以及「元大台灣高股息ETF (0056)」等四種投資組合,分別估算之報酬率及其波動性,最後應用 Sharpe Ratio指標評估其投資績效。實證結果顯示,每月固定投資金額2萬元之定期定額投資,就長期投資而言,總投資報酬率排序為:基本分析>技術分析>0050>0056,考慮投資風險之後則技術分析表現較佳。就中期投資而言,總投資報酬率排序為:技術分析>基本分析>0050>0056,考慮投資風險之後技術分析

的夏普指標仍然較高。就短期投資而言,總投資報酬率排序為:技術分析>基本分析>0050>0056,考慮投資風險之後基本分析則較具優勢。整體而言,不論長期、中期或短期投資,基本分析與技術分析所建構的投資組合均可超越市場整體績效表現,考慮投資風險之後,技術分析似乎較適合1年以上的中長期投資,基本分析反而較適合1年以內的短期投資。因此,本文所建構的「KD黃金投資組合」及「高殖利率投資組合」,既簡單容易執行、投資績效又能媲美大盤,值得定期定額投資人進行短中長期投資時之參考及應用。

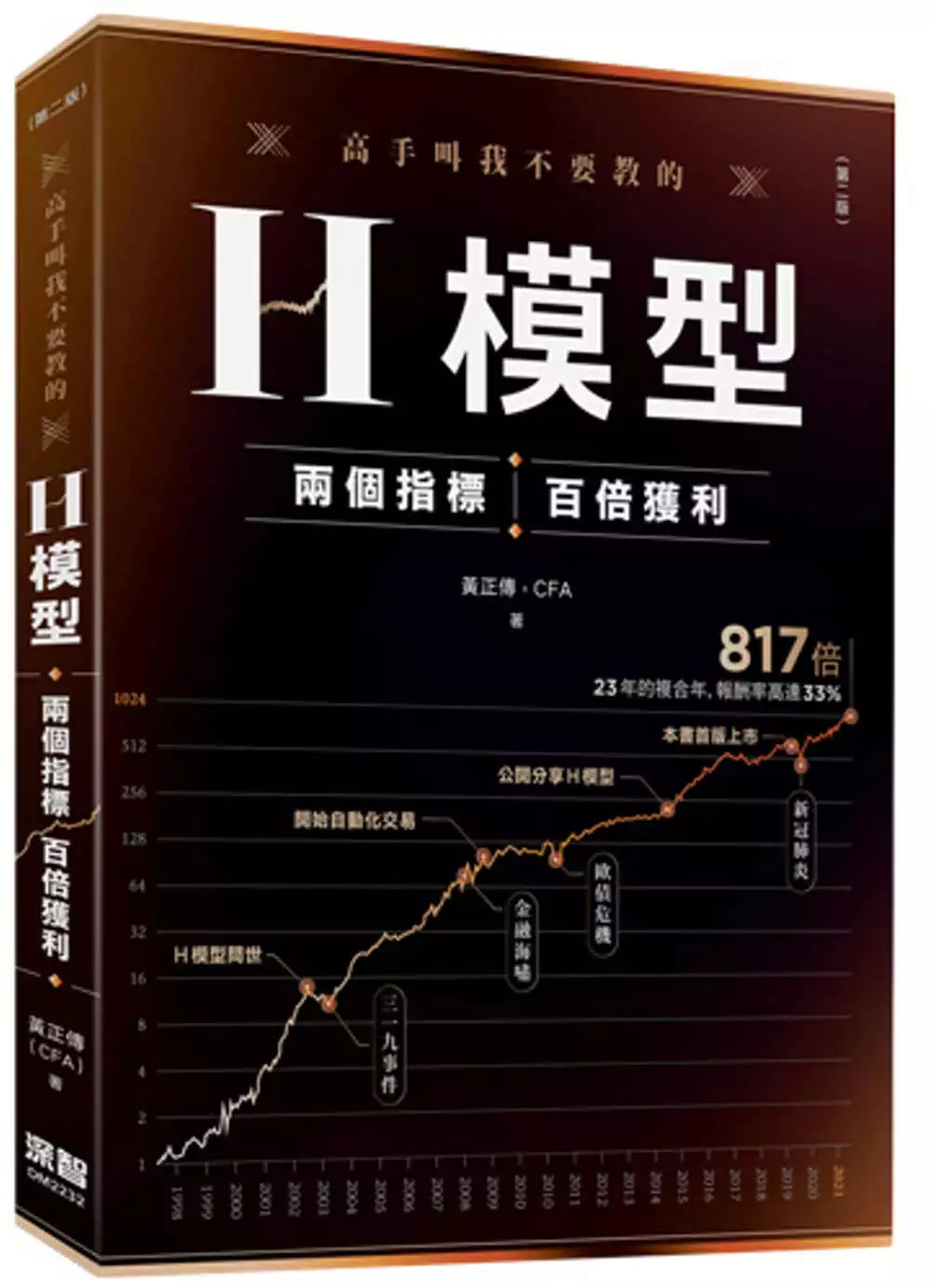

高手叫我不要教的H模型:兩個指標,百倍獲利(第二版)

為了解決台指期存股 的問題,作者黃正傳 這樣論述:

有用的策略為什麼不自己賺? ➢那是因為我的目的不在賺錢,人生有許多更有意義的事要做。 被說出來的策略還有用嗎? ➢有用的。如果市場夠大,說出來也沒關係。價值型投資法、多角化投資法、長期投資法,這些投資方法簡單又有用,完全不怕被人知道。H模型也是。 投資策略總是模稜兩可,不知如何執行? ➢不確定和風險是兩回事。完全不能估計是不確定,有機率可遵循是風險。高風險高報酬、低風險低報酬,操作完全有公式可遵循。 數學不好,不懂投資怎麼辦? ➢要學。本書盡力求通俗,讀者有任何困難歡迎到作者的FB粉絲專頁「程式交易Alex Huang」發問。 「吾未聞枉己

而正人者也,況辱己以正天下者乎?」不能面對自己,就沒有辦法做好事情。只有透過數學與邏輯,才能忠實面對自己與環境的關係,訴諸各種花俏的投資心法,不能量化統計,就是逃避卸責之道。 程式交易的殿堂無比深遂,期望能以本書協助讀者正確地踩入第一步,並展示切實獲利的方法,照亮前方的康莊大道。

探討投資人情緒與投機性交易的週期性效應

為了解決台指期存股 的問題,作者顏長雋 這樣論述:

本研究主要探討台灣證券市場是否存在週期性效應,及投資人情緒與投機性交易是否對於當日與隔日報酬率之差的週期性效應有影響。本研究的研究樣本為臺灣加權指數、臺灣50指數、電子類股價指數三項指數分別在現貨指數、期貨以及選擇權中共9種商品標的。研究樣本期間為2011年7月1日至2021年6月30日。 研究方法為以已實現波動率比率作為分類樣本之依據,將樣本分類為對市場樂觀以及悲觀兩組,再觀察週期性效應的發生分別集中於一週中的哪一日,最後再以迴歸分析研究哪些因素對於報酬率與隔日報酬率之差有顯著影響。研究結果發現,在樂觀及悲觀兩組分別在週二以及週三有最大的報酬率與隔日報酬率之差,迴歸分析的結果發現,波動率指

數的變化量對於現貨指數以及期貨報酬率與隔日的報酬率之差有顯著的正相關;對選擇權的報酬率與隔日的報酬率之差則是有顯著的負相關。而投機性交易比率在對市場看法較為樂觀的特定情況下對於台指期貨與台指選擇權有顯著的正相關關係。本研究證實在台灣市場中,無論是現貨指數、期貨還是選擇權,皆可觀察到週期性效應。本研究建議投資人在做投資決策時,依照情況使用波動率指數的變化量以及投機性交易比率做為投資決策的參考依據。

台指期存股的網路口碑排行榜

-

#1.HiStock 嗨投資- 【我把台指當做定存】你聽過海龜複利交易術 ...

透過波段的台指期操作,不用頻繁的交易,避開可能的風險,已經過超過十年的實單交易驗証,直接以對帳單告訴你,台指是可以有穩定的獲利,甚至當作定存概念股, ... 於 www.facebook.com -

#2.《期貨》台指期及電金開盤盡墨測試萬七關卡

【時報記者郭鴻慧台北報導】美股昨夜續揚,蘋果創高價。8月台指期今日開盤下跌61點,為17020點,金融期及電子期攜手開低。永豐期貨指出,台指期週三 ... 於 wantrich.chinatimes.com -

#3.台指期是什麼?台指期怎麼玩?台指期貨教學!

台指期 與股票不同,股票擁有無限期的存續狀態,只要公司沒有下市倒閉,投資人可以一直持有股票,台指期則必須在每個月的結算日進行平倉,也就是強迫賣出, ... 於 www.stockfeel.com.tw -

#4.台指期當沖交易與波段存股

台指期 當沖交易與波段存股. 絕無藏私,三大主題專業講師完整分享!○「當沖與波段操作技巧」—蔣鋒○「當沖到存股的故事」—歡哥○「投資慢活術」—娜娜○並於現場開放 ... 於 www.accupass.com -

#5.[心得] 用0050無腦多?要不要試試台指期- stock - PTT職涯區

七、風險:台指期的逆價差縮小甚至是正價差 因為台股每年都會除權息,所以原則 ... 三月我也看到一堆堅稱存股的人砍倉啊意志不堅的人,存0050照砍啦XD. 於 pttcareer.com -

#6.期貨入門教學

就讓我們帶你進入期貨的世界,了解台指期、原始保證金等期貨相關的知識, ... 因為投機者與存股族操作方式大不同,投機者屬於在股市短時間內頻繁進出,而存股族的目標 ... 於 www.spf.com.tw -

#7.《台指期傻瓜當沖法,讓我本金翻5倍》:學會「台股期貨」

台指期 重要時間:結算日、交易時間. 只要是股票開盤日,期貨市場就可以進行交易,但兩者開盤和收盤的時間並不同(見圖表1- ... 於 www.thenewslens.com -

#8.用IG Markets 平台24 小時投資「台股台指期」的方法 - 雷司紀

24 小時台股加權指數為IG Markets 上的CFD 差價合約商品。其可24 小時交易,增加投資操作彈性、多種合約規格且合約單為小,適合資金少的投資人操作。 於 www.rayskyinvest.com -

#9.期貨是什麼?台指期結算日、期貨保證金怎麼算?期貨指數

期貨的交易時間會比股票的交易時間還要長一些,最主要要滿足避險、價格發現的功能。 若以台指期貨為例子: 台指期可以分為「早盤」跟「夜盤」期貨早盤交易 ... 於 maxfinanciallife.com -

#10.台指期電子盤7大優點! 獨家資料! (2023年更新) - Clarisonic

和0050有何區別?現在存股0056定期定存好嗎? 台指期電子盤: 美國股市指數期貨/電子盤 ... 於 www.clarisonic.com.tw -

#11.可以利用股票期貨存股嗎?

fdgdfgfhfdhfdf wrote: 交易期貨只需要股價的13...(恕刪). 沒什麼問題, 就是轉倉很麻煩而已建議用台指期即可, 個股期交易量太低了, 轉倉可能虧損較多. 於 www.mobile01.com -

#12.是「投資指數」最完美的方法??台指期長期處於逆價差??

大家最先想到的是,投資 0050 ETF. 其實,由於到期時 期貨價格= 現貨價格 之特性. 買了一口台指期,. 其實就等於買了182 萬元的「台股指數」。 於 jo782400.pixnet.net -

#13.存股期談=>用指數期貨來存股……..

這個其實這幾年一直有人在整理分析使用台指期投資指數的方法,老爹這邊試著看能不能用簡單的語言描述來讓大家理解。 首先對於期貨,可能要先了解一下, ... 於 vocus.cc -

#14.股票&基金老手,第一次交易期貨該注意甚麼?

以台指期為例,除受到台灣自身的經濟環境影響外,對於國際事件也較為敏感,一旦國際股市動盪,很可能會出現短時間內的暴漲暴跌。再加上期貨的高槓桿特性,可能會讓你出現 ... 於 www.pfcf.com.tw -

#15.美股四大指數漲跌互見台指期夜盤漲點收斂

8月暑假好想飛~~ 想成為幸運旅人飛高高? 買股票,賺旅費,登錄破關抽6.8萬旅遊金!台指期夜盤一度上漲89點,抵... 於 www.sinotrade.com.tw -

#16.大帆- 觀點專區| 微股力ScanTrader

台股波段操作 · $399 ; 選擇權結算攻略 · $699 ; 台指期短線操作 · $899 ; 台指期權包 · $1,399 ; 股票.期貨.選擇權三方完全學習 · $1,599 ... 於 scantrader.com -

#17.金融期(FITF) - 指數走勢- HiStock嗨投資理財社群

金融期(FITF) 期貨, 指數1607.6, 漲跌8.2, 提供最即時的指數走勢, 最即時專業報價, 即時相關期貨指數報價, 歷史走勢, 金融期貨(TF)。 ... 台股 » 期貨» 金融期 ... 於 histock.tw -

#18.獲利更穩定?台指期還有這九大優勢

接下來,我就以台指期與台股做個比較,並整理出投資台指期的十大優勢,告訴你為什麼我最後棄股票選擇台指期,反而更穩定獲利。 一、免選股:. 這絕對是 ... 於 ctee.com.tw -

#19.台指期是什麼?保證金?結算日?夜盤時間?(3分鐘速讀) - Boolly

如果要交易期貨,除非你買期貨的用途是存股或較長期投資,否則建議一律以”當月”為主。 因為交易量最大,比較不會有流通性的問題。 於 boollyboo.com -

#20.期貨是什麼?交易台指期3優勢和認識2陷阱,避1個多賺1年

例如,在台股我長期使用台指期、小台指期幫手上選擇權部位或存股的現貨部位進行風險對沖,降低風險同時還能保有持續獲利的機會。 認識台灣指數期貨與個股期貨. 台股市場的 ... 於 gooptions.cc -

#21.臺指期、電子期近月最新盤後報價

首頁首頁新聞新聞台股台股美股美股新VIP新VIP選股選股基金基金ETFETF自主理財自主理財固定收益固定收益櫃檯櫃檯XQXQ. 更多更多. 於 www.moneydj.com -

#22.指數節稅多元收益投資法(上)-背景知識篇

而隨著薪資收入的成長,漸漸的發現 原本年輕時候一直做的優質股buy ... 所以 只要台指期一直保持長期逆價差的特性,長期持有期貨,就能一直賺到逆價差 ... 於 shiuncorner.com -

#23.【阿迪仔講股】0050 VS 台指期:鄉民推爆的發大財模式大公開!

第十集,0050可以說是台灣指數型投資的國民ETF了,但是你有沒有想過比0050更好的工具,來追蹤台灣加權指數呢?這集就來被鄉民推報、新聞轉載的超優質 ... 於 www.youtube.com -

#24.財務管理(含投資學)測驗題庫: 各類特考.國營事業.臺灣菸酒公司

9 台彗證券交易所股價指數期貨(台股期貨)原始保證金篇$90 ) 000 ,維持保證金$690000 投資者存入保證金$90,000 ,賣出 1 口台股期貨'價位篇&000 黑占 0 言青問台指期貨漲 ... 於 books.google.com.tw -

#25.[心得] 用0050無腦多?要不要試試台指期- Stock板

三月以來股市超級熱鬧,當時的「春季大拍賣」,也吸引不少散戶投資人進場勇敢抄底,現在再創歷史新高,各大媒體、社群都在討論如何買股票、該買哪一 ... 於 disp.cc -

#26.林恩如-超簡單期貨٤+ - App Store

《超簡單期貨APP》主要協助期貨投資人於台指期交易中使用,透過簡單好上手的功能介面&燈號提示,快速掌握台指期行情趨勢動向;內建多項林恩如獨家 ... 於 apps.apple.com -

#27.優分析UAnalyze-策略包

策略包是一套有系統的投資策略,包括「精選股套件」、「個股評分套件」、「股價評估套件」。 ... [巴菲特]複利存股法. 建議投資期: ... 股泰日台指期TUMD(免費分享版). 於 pro.uanalyze.com.tw -

#28.台指期是什麼?期貨是什麼?在哪交易? | 台指期教學(一)

相信如果有聽過財經新聞或投資過股票的朋友,應該對這個名詞不陌生簡單來說,買賣台指期,就是在買賣加權指數的衍生合約,當你看漲加權指數, ... 於 goodskr.com -

#29.期貨K線- 台指期當沖獲利神器

The futures K-line provides the most powerful long and short trend indicators, allowing you to see through the long and short positions at a ... 於 play.google.com -

#30.台指期短線高檔震盪| 期貨市場 - 經濟日報- 聯合報

股期雙市昨(20)日震盪走高,指數齊步收紅。分析師表示,現階段期現貨逆價差擴增,外資淨多單增加2342口、攀升至5,4... 於 money.udn.com -

#31.我買台指期, 管它熊市牛市, 年賺30%: 一種規則, 兩種 ...

‧台股交易以一張(1000股) 為單位,台指期則以一口為單位,規則是:買想一口大台指,預繳保證金83,000元,若在雙方約定的到期日前,大盤上漲(跌)一點,你就賺(賠) 200元, ... 於 www.eslite.com -

#32.2014一次考上銀行專業科題庫(102年度會計學概要+貨幣銀行學概要+票據法概要+銀行法概要) 超級無敵詳解

解析貨幣市場:是指信用工具期限在一年以內的短期投資之需求和供給市場也稱「短期金融市場」。也就是說「一年期 ... 資本市場工具有:股票、公債、公司債、金融債券等。 於 books.google.com.tw -

#33.好書分享:《台指期穩賺的訊號》紀律,是投資成功的鐵律

起碼常上電視的專家,或是我在廣播節目訪問的一些知名的投資達人,一般都是以分析台股、美股為主,加上近年來掀起一股小資理財瘋,更著重於ETF投資或是存股概念等穩健類型 ... 於 goldenapple.media -

#34.台指期夜盤代號 - Muajv

台指期 夜盤與日盤的差別,顧名思義就是台指期貨交易時段的不同, ... 期貨日盤與夜盤是相同的股票申購除息點數預告表台股» 期貨» 台指期台指期FITX 股價1 % 成交 ... 於 muajv.csshopeepay.net -

#35.Re: [請益] 如果想開始存股要存台積電還是0050 - nStock

還是說台指期會這種特殊的逆價差,是台灣特有的,台灣的正二走自己的路第 ... icelaw : 依照正二教常常diss存股族的論點股息要填息才有賺 04/28 02:59. 於 www.nstock.tw -

#36.理財周刊 第1102期 2021/10/08 - 第 37 頁 - Google 圖書結果

Live 西術的自聯社則有性期持股萨斯反 1 ( 00664R ) ,這是與大盤反向的 ETF ... 當然就是台指期貨,很多人認為期貨操作風險相當大,但只要認清楚期貨市場的規則,存入足夠 ... 於 books.google.com.tw -

#37.存股族懷疑人生!分析師示警「台股恐跌破萬五」 防守教戰

摩爾投顧分析師張貽程指出,台股到下一次7月20日台指期結算日之前,除權息影響將讓加權指數蒸發掉354點,所以扣除掉除權息影響,加權指數已經是跌破萬 ... 於 finance.ettoday.net -

#38.台指期外資法人大額未平倉數據圖表

日期 前五大 前十大 前五特法 前十特法 外資 投信 自營商 收盤 112/08/18 ‑5415 ‑7072 ‑4203 ‑8418 ‑774 128 ‑3757 16352 112/08/17 ‑3555 ‑5840 ‑2368 ‑6609 946 287 ‑3648 16454 112/08/16 ‑7523 ‑8848 ‑9294 ‑8847 ‑2370 50 ‑4314 16364 於 stock.wearn.com -

#39.台指期怎麼玩? 交易,策略與風險管理全攻略

台指 期貨(簡稱:台指期)是一種密切追蹤台灣股票指數走勢的期貨合約。 ... 台指期是看漲或看跌台灣股市的投機工具,也可用作對沖一個台股投資組合的 ... 於 www.mitrade.com -

#40.台指期穩賺的訊號:我用北極星投資法,只看兩個訊號

於是「積極」投入股市,沒想到一場金融風暴落得她滿手套牢股票, 只能認賠作收。後來,經由學習技術分析,才逐漸將虧損賺回。 直到她開始接觸台指 ... 於 www.taaze.tw -

#41.台指期#跟著七公學期貨

219 likes, 4 comments - edadr_stock on August 18, 2022: "#台指期#跟著七公學期貨" 於 www.instagram.com -

#42.期貨長期持有一招「穩贏」大盤的方法,顛覆您對投資的思維

也就是「照市值權重」,買了一籃子指數成分股。 投資台指期貨,穩贏大盤的原理: 賺逆價差. 逆價差,代表買台指期,比買股票 ... 於 medicine.pharmknow.com -

#43.不是只有ETF!投資台股「無腦多」,還有比0050獲利更高

在有充足資金的情形下,台指期的交易成本較低、流動性較佳以及有現金利息的優勢,也沒有二代健保的問題,可以帶來更為豐厚的利潤。 於 www.storm.mg -

#44.台指期TXF

本網站各類資訊報價由路孚特REFINITIV 提供,台股與外匯部分為即時資訊,國際股市及指數資料為延遲15分鐘資訊。 台股資訊來自台灣證券交易所、證券櫃檯 ... 於 invest.cnyes.com -

#45.台指期怎麼玩?五分鐘帶你全面瞭解台指期貨 - InvestMaster

的物的指數型期貨。目前,台指期貨是台灣期貨市場交易量最大的商品,投資者可通過買賣台指期來參與台股大盤多空的爭奪。台指期代號是TX,可分爲大台 ... 於 www.investmaster.tw -

#46.政府公報 - 第 154 卷,第 2 篇 - 第 1046 頁 - Google 圖書結果

... 本行他股到會為代理人並函知本行總管理處備案如有因股票不便攜帶來京者可於會期 ... 公司股東內委託一人代表出席委託書上應簽名蓋章交受委託人偽證州啟存指無論落 ... 於 books.google.com.tw -

#47.【期貨教學】台指期是什麼?怎麼玩?保證金與結算日全攻略

以及台指期保證金是多少、台指期結算日是哪天等交易規則、操作技巧, ... 台股存股手續費最低1元; 開戶送手續費抵用金150元+500元購物金,滿額再 ... 於 www.money101.com.tw -

#48.「台指期」新手必看!教你如何降低槓桿風險,初學者先做順勢 ...

許多人在入門股票一陣子、學會了投資中的基本知識過後,可能就會想要往期貨方面試試。台指期當沖女王Queen怜,也曾是一個連K棒是什麼都不知道的家庭 ... 於 www.womenshealthmag.com -

#49.台灣-台股vs.台指期價差

台指期 為「台灣指數期貨(TAIMEX)」的簡稱,俗稱「大台」,是以加權股價指數(TAIEX)作為標的物的期貨種類。當台指期價格高於現貨時,稱為「正價差」,反之為「逆價差」 ... 於 www.macromicro.me -

#50.9月台股期指跌104點| 證券

台北股市今天終場跌135.35點,收16381.31點。9月台指期以16352點作收,下跌104點,與現貨相較,逆價差29.31點。 於 www.cna.com.tw -

#51.台指期貨經驗傳承:賺六千萬元再賠光實例@期指達人期股雙贏 ...

台指 期貨經驗傳承:賺六千萬元再賠光實例筆者的大學摯友林小佳,是股市高手,他大學時期以10萬元(本篇數字皆以新台幣計算)賺到50萬,他在台灣某大銀行 ... 於 tajowb4n8uh0.pixnet.net -

#52.我買台指期,管它熊市牛市,年賺30% 電子書

在Kobo 閱讀陳姵伊的《我買台指期,管它熊市牛市,年賺30% 一種規則,兩種行情,不到5萬元本金, ... 波段存股法,讓我滾出千萬退休金- 投資晚 ... 於 www.kobo.com -

#53.老漁夫台指期經典當沖社團| 投資教學社團

老漁夫台指期經典當沖社團,為了讓期貨操作可以更穩定,更有效率的獲利,我將自己在 ... 你可以參考楚大影片中的說法,如果你是富二代的確是可以採取保守存股策略,但 ... 於 www.wantgoo.com -

#54.3分鐘了解台指期怎麼玩- 理財板

其中台指期是期貨市場最多人交易的商品。 ... 如果有興趣的朋友歡迎看下去呦~,一、台指期是什麼,台指期是以台灣加權指- 台指,投資,理財,期貨,股票. 於 www.dcard.tw -

#55.台指期怎麼玩?小台指怎麼玩?保證金與結算日全攻略2023

台指期 是以台灣加權股價指數(簡稱台股大盤)為投資標的期貨商品, ... 存入足夠的保證金到期貨保證金專戶; 台指期保證金/維持保證金; 步驟3. 於 richkpi.com -

#56.股齡逾25年,年均交易稅超過2000萬元!權證小哥:「台股3大 ...

2.長期在股市的小哥,除了觀察籌碼動向,更重視各種題材和事件,對股價造成的波動,例如大型權值公司的法說會、台指期結算、除權息旺季、年底作帳等,他都 ... 於 wealth.businessweekly.com.tw -

#57.台指期- 優惠推薦- 2023年8月

以交易為生系列(繁體電子檔)台股、台指期、海外期貨參考書 ... 投資經典幽靈的禮物/黑金石油/存股/K線/投資/理財/陳重銘/朱家泓. $160 - $300. 新北市中和區. 於 shopee.tw -

#58.讓你提早退休的神級ETF!為何存股0050不如存「0050正2」.. ...

兩者的相關性非常高,在考量到50指數期貨交易量太少的前提下,改用台指期貨做為主要持倉也是合理的作法。 當然啦,會持有0050指數期貨的主要原因,就是 ... 於 www.businesstoday.com.tw -

#59.台指期選擇權風險高?他靠高勝率操作法每週穩定獲利逾4%

對大多數散戶來說,台指期貨(跟台股大盤或加權指數連動)選擇權是一種高風險的衍生性金融商品,但對於選擇權達人「不預測漲跌」(匿名)來說,只要 ... 於 www.money.com.tw -

#60.台指期傻瓜當沖法,讓我本金翻5倍:三種K棒走勢+操作 ...

推薦序二交易無須技巧華麗,當個傻瓜就能開心獲利/管繼正推薦序三台指期當沖女王 ... 波段存股法,讓我滾出千萬退休金:投資晚鳥教師43歲打造股市開心農場,「波段 ... 於 www.books.com.tw -

#61.台指期傻瓜當沖法,讓我本金翻5倍

成交量又夠大,不怕會像股票一樣賣不掉。 台指期還有夜盤交易(下午3點到隔天早上5點), 下班之後照樣能看盤賺錢 ... 於 readmoo.com -

#62.政府公報 - 第 1559-1572 期 - 第 283 頁 - Google 圖書結果

第 159 册 283 府公報第一千五百六十六號六月二十四日條約滿提西王家之器具與銀製器皿及阿斯巴西瓦司 Aspnsios 寶石為興大利皇家償島斯加姆王室之債務台伸西老刀 del ... 於 books.google.com.tw -

#63.市場資訊-保證金一覽表-股價指數類

商品別 結算保證金 維持保證金 原始保證金 臺股期貨 123,000 128,000 167,000 小型臺指 30,750 32,000 41,750 臺指選擇權風險保證金(A)值 32,000 34,000 44,000 於 www.taifex.com.tw -

#64.《財訊》626期-招財犇牛股 - 第 131 頁 - Google 圖書結果

升卦家人卦黃崇仁趁勢追擊雷天大壯之地天泰卦陳泰銘放眼長線風火家人之山水賁卦繼合併美國基美與普思後,國巨擴展版圖腳步未曾停歇,去年底更宣布擴大在台投資, ... 於 books.google.com.tw -

#65.使用小台指期轉倉投資台股加權報酬指數三年(2019-2022 ...

本文以過去三年的經驗,來說明以小台指轉倉長期投資台股的績效和追蹤指數效能,並與其他台股指數化投資工具作比較。 於 finance.ffaarr.com.tw -

#66.我買台指期,管它熊市牛市,年賺30% | 商業理財

只要專攻一檔(就是台指期,不會滿手股票)鎖定兩種行情(漲或跌)、本金不用三萬,讓她退伍後不到八年,從賠錢到現在每月平均獲利3萬到5萬,年報酬率達30%以上,收入 ... 於 tw.buy.yahoo.com -

#67.驚!台指今結算,但7 月合約竟逆價差172 點,台股要崩了嗎?

漁人碼頭的雲象很美,而且每天都不同~陳金瑩7 月台指期,逆價差172 點,讓人好驚?看體育比賽看到一半廣告時間,順手把電視亂轉一輪恰巧聽到電視台 ... 於 www.cmoney.tw -

#68.《財訊》537期-飆股聚落再賺50年: 從智慧手機、電動車到機器人 得鏡頭者得天下

A 夕發表新機iPhone 8,促使蘋果股價創近三十六年新高,穩定美股走勢,以科技股為主的那斯達克指數,創下歷史收盤新高。台股外資由賣超轉為小量買超,推升台股指數再創近一 ... 於 books.google.com.tw -

#69.9月台股期指跌104點

(中央社台北18日電)台北股市今天終場跌135.35點,收16381.31點。9月台指期以16352點作收,下跌104點,與現貨相較,逆價差29.31點。 於 news.cts.com.tw -

#70.只要3 分鐘,你想知道的台指期全在這!

台指期 加權股價的指數計算方式,基本上就是把台灣各產業的股票經過加權之後,統計出來的數字。 ... 3分鐘了解殖利率高的股票如何幫助存股族財富自由! 於 winsmart.tw -

#71.台灣50反一(00632R)是什麼?投資時要注意什麼?

「我手上的定存股部位不想賣掉,所以高檔買反向ETF就當成是在避險。 ... 台灣50反向ETF拿了你的錢,其中只有大約20%~30%拿去交易台指期,而且這數字 ... 於 rich01.com