中鋼歷年股價走勢的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦MissQ寫的 7檔特別股養我一輩子:MissQ寫給退休族、定存族、小資族的私房三賺股 可以從中找到所需的評價。

國立中興大學 歷史學系所 吳政憲所指導 廖美珠的 利用貫穿趨勢線規避股市風險之歷史績效檢驗1967-2009 (2013),提出中鋼歷年股價走勢關鍵因素是什麼,來自於貫穿趨勢線、台證指數、道瓊指數、價格濾網、時間數列、反轉型態、多頭市場、空頭市場、權值股、股息。

而第二篇論文大葉大學 工業工程與科技管理學系 林朝源所指導 顏慧婷的 台灣股市價量背離的探討 (2011),提出因為有 技術分析、價量關係、價量背離的重點而找出了 中鋼歷年股價走勢的解答。

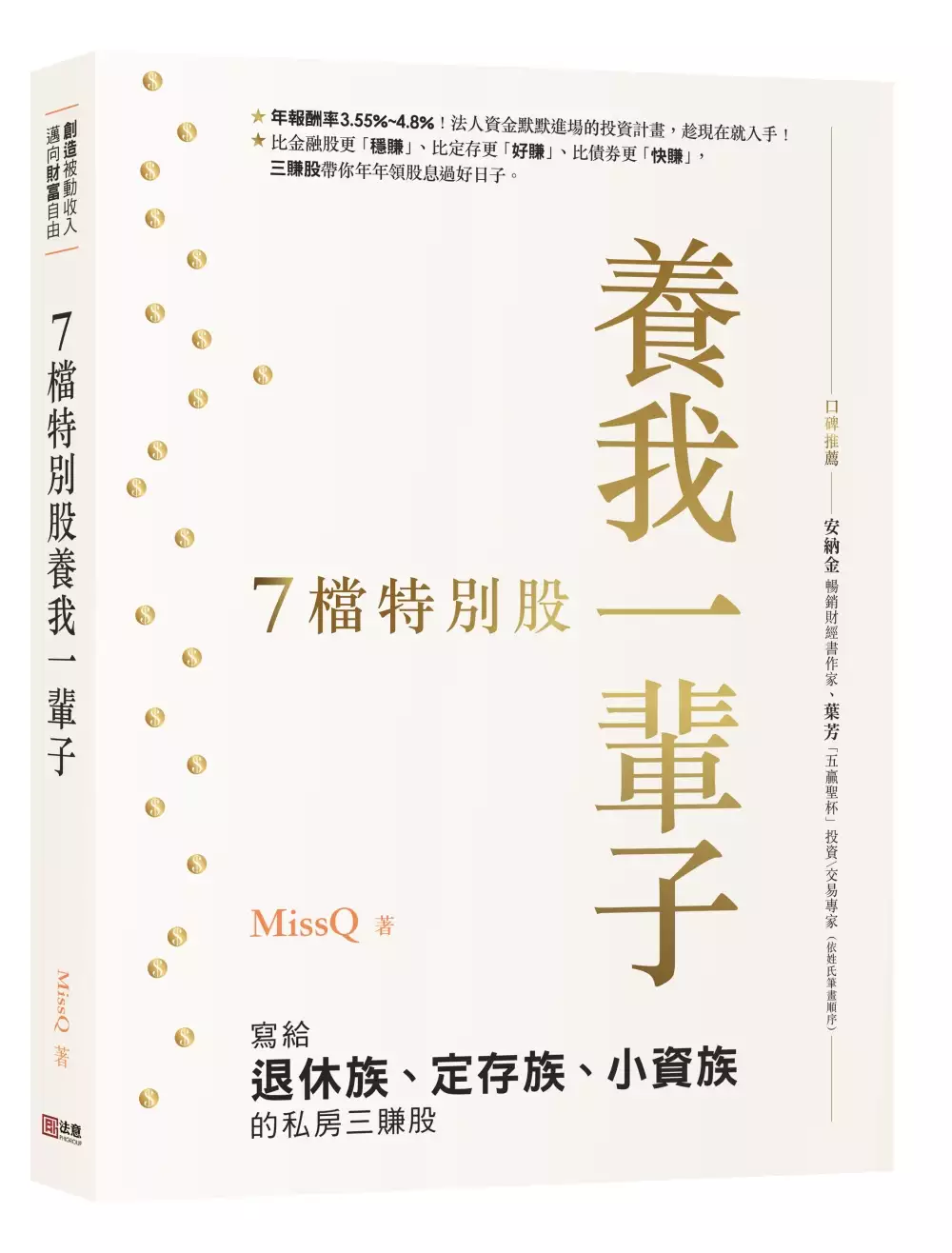

7檔特別股養我一輩子:MissQ寫給退休族、定存族、小資族的私房三賺股

為了解決中鋼歷年股價走勢 的問題,作者MissQ 這樣論述:

股利率3.55%~4.8%!法人資金默默進場的投資計畫,趁現在就入手! 比金融股更「穩賺」、比定存更「好賺」、比債券更「快賺」,三賺股帶你年年領股息過好日子。 別人還不知道的養股術,特別有利可圖! 什麼是特別股?市場交易規則一次搞懂 特別股是股票的一種,但有股利優先權,股利率較定存利率與同等級信評債券高,近年吸引退休基金與壽險公司等法人狂掃貨。本書從公開說明書說起,圖解步驟式教導大家關鍵詞彙:累積、參加、提前收回、轉換……,零基礎也能一次看懂。 如何買賣?股利算法?長期投資人必看 特別股在交易所掛牌交易,自由進出買賣。以金融特別股來說,發行前5.5年~7年採高固定

股利率,之後就改浮動利率加碼計算。未來若是升息,特別股股東股利可望隨之走高,縱使處於零利率,也有加碼利率的保障。 哪幾檔最有利?領股息賺價差完美分析 書中每一檔標的都從企業股東結構、歷年股利、發行條件談到報酬率,同時搭配不同利率環境試算,讓你一出手就獲利滿滿! 作者MissQ具有會計師與證券分析師資格,不到40歲,就存到足以養活後半生的退休金。她強調,在所有的投資工具中,特別股和債券是穩定收益的核心,必須列為第一考量,但「利息比債券高、風險比普通股低」的金融特別股,更是突破低利重圍的新利器。 想靠領股利穩健獲利的你,還在等什麼? 專家推薦 ▋暢銷財經書作家 安納

金 ▋「五贏聖杯」投資/交易專家 葉芳

利用貫穿趨勢線規避股市風險之歷史績效檢驗1967-2009

為了解決中鋼歷年股價走勢 的問題,作者廖美珠 這樣論述:

摘 要股票市場的投資風險,一般認為源自於股價走勢經常受到各種政治、經濟、社會、地理等屬性的好壞訊息所影響,而充滿了強烈的隨機性。但也有經濟學家或技術分析師相信股價指數的變動趨勢,會像歷史一樣不斷重演,形成價格的升降規律或節奏,因此本文的研究動機便是經由研究股價指數的歷史循環性趨勢,尋求相對可靠性較高的交易訊號,以提升目前或未來投資股票市場的避險能力。為了達到「一圖勝千言」的歷史解釋效果,本文將台灣股市的加權股價指數(TAIEX)及美國股市的道瓊工業指數(DJIA)的43年(1967-2009)之價格指數分別建構成以年為單位的時間數列(TIME SERIES)統計曲線圖。然後從網路上的股

市相關之電子資料篩選解釋力較強的歷史事件,以看圖說故事的方式,逐年敘述台股與美股的歷史價格變動因素。同時進一步在歷年的時間數列座標圖上直接繪製支撐切線或壓力切線以貫穿反轉趨勢線,其所形成的貫穿點,可以設定為虛擬交易的買賣訊號並檢驗其43年的歷史績效,計量結果發現,無論台股或美股的累積報酬率都為正值,且遠超過長期持有股價指數之所得。可見得利用大盤指數所建構的貫穿趨勢線來避險套利,是相對可靠的。本文最終想要探討的主題是:如果利用大盤指數的貫穿趨勢線所形成之買賣訊號套用於台灣股市的個股,是否也同樣能發揮避險套利的功能?台灣股市的個股數多達數百檔,為了求樣本的最大化,本文自28類股遴選30檔最具代表性

的權值個股以進行虛擬交易,計量結果發現,利用大盤的貫穿趨勢線之買賣訊號的23年(1987-2009)之累積報酬率都呈現正值,同時30檔的權值個股中也有28檔權值股之報酬率遠超過長期持股的報酬。經由這個假設檢定的計量結果發現,利用貫穿趨勢線的訊號交易,就長時段的歷史績效顯示,確實能夠發揮規避股市風險的能力。本研究結果,同時也為一般人對於股票長期持有和利用訊號交易的兩種論戰,提供一個參考性的學術研究定論。

台灣股市價量背離的探討

為了解決中鋼歷年股價走勢 的問題,作者顏慧婷 這樣論述:

證券技術分析透市場交易的價與量的資訊,用於預測股價的走勢。然而價量的因果關係,卻沒有得到定論。本研究試圖澄清價量關係,探討價量背離的利害關係。而且,找出趨勢轉折的明顯訊號。 本研究除探討台灣加權指數外,也包含33支具有良好流通性的股票,而其研究期間從民國89年至民國98年,共計10年。 以下為本論文的重要發現: 一、價與量並沒有因果關係: 1、量未必先行於價,顯著大量時常出現在最高價之後。 2、當日價漲量增比價漲量縮出現頻率小。 (16.72% : 19.15%) 二、價量背離並不一定不利於未來股價走勢: 1、當日價漲量縮與價跌量增,次日的股價漲跌比例分

別為 99.6% 與 100.5%,比價漲量增的次日90.22%表現還好。 2、價跌量增時常出現在波段股價的最低點附近。 三、顯著大量是個重要指標,它可用來確認未來走勢: 1、如果顯著大量出現在高檔時,價格走勢可能產生反轉。 2、如果顯著大量出現在反彈時,價格走勢可能再度下跌。 3、如果顯著大量出現在底部盤整時,將可能展開多頭市場。